目次

金利が見つからない

預金金利が下がってどのくらいたつのだろう。今や0.01%しかない…

個人向け国債も下限の0.05%。社債も納得できる金利のものが見つからない…

今のご時世、金利収入がないとお嘆きの方が多いと思います。

一方、金利なんて元々あてにしていないので関係ないや、という方もおられるかもいるかも知れません。

しかし金利は結構大きなものです。金利だけでの生活は遠い世界の話であっても、自分の働きに加えお金が働いてくれるのです。これはありがたいものです。

金利は結構大きいです

例えば、100万円に対する2%で2万円。300万円に対する3%で9万円。500万円に対する5%で25万円。月に2万円以上のプラス収入となります。

ところが冒頭にご紹介したように、今や金利がなくなってしまった状態です。

アメリカでは金利が復活しつつありますが、日本は「安定的に2%のインフレを超えてこない限りゼロ近辺の金利にする。」と日銀が宣言しています。

となると、5%は夢のまた夢で、1%すら難しいのかも…金利収入は当面諦めなければいけないのか。。。そんな状態です。

配当に注目してみませんか

そんな方へ、株式を持つことで受け取ることができる配当についてご紹介します。

絶対に決まった金額が受け取れる金利とそうでない配当。

単純に比較することはできませんが、英語ではいずれもインカム収入。違いを認識した上で比べてみてもバチは当たらないと思います。

投資額に対し受け取れる配当の割合を示したものが配当利回り、金利と比較するときの数値となります。

今この配当利回りが結構な水準にあります。とりあえず有名どころの株を買っても2%は簡単に手に入ります。

頑張って探すと3%や4%を超えるものもあります。これは金利が消えてしまった時代に大きな助けだと思いませんか。

日経新聞社が構成する50社に注目

折しも日経新聞社が高配当銘柄で構成されるインデックス・「日経平均高配当株50指数」(以下日経高配当株50)を新たに作ると発表しました。(数値の公表は年明けの1月10日から)

時代は高配当! とも言えます。株式投資は怖いと踏み切れない方、配当狙いの株式投資から始めてみてはいかがでしょうか。

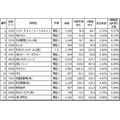

日経高配当株に採用された50社

参考までに、日経高配当株50に採用された50社は次のようになっています。(略称、コード順)

双日、JT、日本紙、デンカ、三菱ケミHD、積ハウス、宇部興、武田、トレンド、コニカミノルタ、昭和シェル、JX、浜ゴム、ブリヂストン、日電硝、日新製鋼、三井金、古河機金、アマダHD、コマツ、日精工、NTN、OKI、川重、日産自、日野自、富士重、キヤノン、リコー、伊藤忠、丸紅、三井物、東エレク、住友商、三菱商、あおぞら銀、三菱UFJ、りそなHD、三井住友トラ、三井住友FG、ふくおかFG、みずほFG、大和、野村、松井、MS&AD、ソニーFH、東京海上、スカパーJ、NTTドコモ

これらの企業群の配当利回りの平均値は2.86%。

預金などに比べると大変高い値となっています。(配当利回りは12月16日現在の株価をもとに会社発表の今期予定配当額から筆者が計算。会社発表のない場合は東洋経済新報社・会社四季報最新号の配当予想を利用。税金・手数料等は考慮していません。)

定期預金の一部を振り分けてみよう!

来年のNISAに使ってみよう!

と思われた方、無理のない範囲でぜひトライしてみてください。

私の投資理論

ただ、話はこれで終わりではありません。もうしばらくお付き合いください。

ここからは、(バカな?)私の投資理論です。と言うのは、天下の日経新聞社に同じテーマで真っ向勝負を挑もうとしているからです。

こんな中途半端なものしか作れないとは…と思う私が考える理論です。

2.86%だけじゃもったいない!

そもそも配当は利益があって初めて支払われるものです。となると、少なくとも利益が減らない銘柄を選ぶ必要があります。

ちなみに、今回の発表で、

→ みんな買うだろう

→ 値上がりするだろう

→ 先回りをして勝っておこう

→ 値上がりすればすぐに売ってやろう。

このような発想は、株式投資でなく株式を使ったトレードだと私は考えています。好きな方は勝手にやってください。これとは違うスタンスでの話です。

配当に注目する株式投資とは比較的長期間にわたって、金利の代わりに毎年毎年継続的に配当を受け取る手法です。

その観点からは利益が減らないと予想される銘柄を選ぶことが最重要と言えます。

日経新聞社が選んだ銘柄群はどうか

では日経新聞社が選んだ銘柄群はどうでしょうか。

誰もが知っている企業が多く、日本を代表する企業が並んでいることに間違いありません。また倒産しにくい企業であることも間違いありません。

しかし、日本を代表する企業と利益が減らない企業はイコールと言えないことに注意が必要です。

「有名で誰もが知っている企業だから大丈夫だろう!」との考えで失敗をした心当たりはありませんか。

ちなみに50社のうち、今期に比べ来期の利益が減ると予想されている企業は4社ですが、数年間のデータを確認すると利益が大きく減っている企業がかなりあります。

赤字であった企業も数多くあります。利益面では不安定な企業が多いため、今後の安定を期待することは難しいように感じます。

私は利益が減らない企業をより厳選します。

もう一点。これらの企業群の配当利回りは、今の預金等と比べると高いことに間違いありません。

2.86%ですから。しかし、それだけではもったいない! もったいないを通り越し、もったいなさすぎます。

自分だけの素晴らしい配当利回りが目的です

配当目的で行う株式投資の真骨頂は、長期投資とすること! そして数年後に信じられないくらいの自分だけの配当利回りを叩き出すこと! です。

言わば将来の自分の収入に大きな助けとなるお金を産むシステム作りを今行うのです。

今の数値など参考程度でよいのです。大切なことは将来の収入のシステム作りです。

将来の収入のシステム作りとは

もう少し噛み砕いて説明します。

配当利回りの計算は、

で求めます。

一般的には、今期末の予定配当と今日現在の株価を利用しますが、ここに長期投資のスタンスを組み込むと計算基準日が変わります。

自分だけの配当利回りは、「将来の配当金額÷自分の投資時の株価×100」と考えることができるのです。

例えば、数年後の〇月△日においてネットや新聞などで表示される配当利回りは

ですが、自分だけの配当利回りは

で求めることになります。

配当金額は利益の〇〇%とする企業が多くなっています。

この点を考え合わせると、利益が大きくなりそうな企業を選ぶことが大切であることがお分かりでしょう。

ネットなどで紹介されている数年後の配当利回りが50円÷1,700円=2.94%であっても、利益が大きくなる場合、自分だけの配当利回りは、当初30円÷1,000円=3%、数年後50円÷1,000円=5%などとなるのです。

では再び日経新聞社が選んだ企業群を確認します。

「日本を代表する企業は利益がトップレベルで大きくなる企業である。」これが言えれば問題ないのですが、実態はまったくかけ離れています。(真実を教えられていない日本の不幸な点ですが)日本の株式市場においては、代表と優良は同じ意味ではありません。

代表の言葉に惑わされ、どれだけ多くの個人投資家が凍死したことでしょうか…

私が考える高配当ポートフォリオ

ちょうど、私が参加している株式投資勉強会で高配当に着目するポートフォリオを作りました。

このポートフォリオで日経高配当株50に挑戦してみようと思います。

比較ポイントは配当利回り、株価の騰落率、値動きの安定性などです。

銘柄は、次のようになっています。

一部同じ銘柄もありますが、顔ぶれがかなり違います。

全15銘柄の配当利回りは単純平均で3.75%、4年後には6.3%になると想定しています。その根源は成長性です。

投資先企業の利益が大きくなれば、長期投資を行う自分だけの配当利回りは驚くほど大きくなります。

ちなみに成長性を示す指標であるROEを比べてみると、日経高配当株50は単純平均で8.09%、上記銘柄は20.8%となっています。

上記銘柄を最小単元買った場合の投資額は230万円程度。2単元買ったとして4年後には460万円×6.3%=約29万円の配当収入となります。

個人投資家の強みを活かしたセレクトを

ちなみに成長性も保有しているため、計算上は年率15%以上の株価上昇も同時に達成できる予定になっています。(もちろんこの数値に保証はありません。投資判断は各自で行っていただくようお願いいたします。)

15銘柄には時価総額がそれほど大きくない銘柄があります。このため10億円や100億円などのお金が流れ込むと逆に大変な事態になります。

このような理由もあり日経新聞社のインデックスは有名な大企業を入れざるを得ないのですが、個人投資家の強みは厳選できることです。このメリットを最大限活かした株式投資をお勧めします。

さてこのポートフォリオどんな動きとなるのか? みなさんも是非注目してみてください。(執筆者:山副 耕一)