40・50歳代の人にとって、現在、介護状態にある人は別としても、将来、自分が介護状態になることについては、ほとんどの人が想像していないか、または想像したくもない、というのが本音でしょうか。

しかし、実際に介護が必要になる人の割合は、毎年、確実に増え続け、何年か先には、自分もその一人になる可能性も可なりの確率で高まっています。

また、自分が介護を必要とされる側だけに止まらず、介護する側なることも十分考えなければならないことです。

老後は確実にやってきます。

40・50代で老後資金の検討や準備を始める場合は、介護状態やそれに伴う介護費用について、今、考えても決して遅くはありません。しかし、具体的な予測はとても無理なことです。

では、将来の介護についてどう予測すればよいのか、ここでは、介護に関する現在の状況について、各種データを基に確認し、将来介護状態になる確率を探って、介護状態の平均像を見てみます。

また、その予測に基づき、民間介護保険や貯蓄などの手段を利用して介護資金を貯める必要性などについても触れてみます。

介護に備えるため 各種データを活用しましょう。

目次

介護が必要な時期は (健康寿命-平均寿命)で求める

最近、健康寿命という言葉がよく聞かれるようになりましたが、健康寿命とは、大きなケガや病気がなく日常生活が支援や介助なく普通に送れる期間を指します。

健康寿命の全国平均は、厚生労働省の調査によると、男性73歳、女性75歳です。

一方、平均寿命は、男性82歳、女性88歳でした。

したがって、何らかの支援や介護が必要となる平均的な期間は、平均寿命と健康寿命の差、男性約9年間、女性約13年間という計算になります。

ただ、介護に掛かる平均の期間は、生命保険文化センターの調べで平均4年7か月(平成30年度)、でしたが、そのうち10年以上が14.5%を占めています。

介護が必要となった主な原因の一位は 認知症

要介護となった主な原因については、厚生労働省(令和元年)の調査によると、その順位に大きな違いはないものの、

1位:認知症

2位:脳梗塞・脳内出血など脳血管疾患

3位:高齢による衰弱

以下、骨折・転倒、関節疾患などの順

です。

要介護度別で見た場合、要支援1と2では、関節疾患、高齢による衰弱、骨折・転倒が多くを占めています。

要介護1~3までは、認知症、脳血管疾患、骨折・転倒など、要介護4と5では、脳血管疾患、認知症、骨折・転倒などが多くを占めています。

要介護認定者数と介護保険の受給者はどれくらいいるのか?

まず、令和3年公表の厚生労働省の調査では、要支援・要介護認定者数約706万人で、65歳以上の高齢者の約5人に1人が該当していることになります。

公的介護保険の受給者数は、約532万人でした。

また、受給者数を性別で見ると、女性が約69%を占め、この割合は男性約31%とくらべ女性が3分の2以上を占めています。

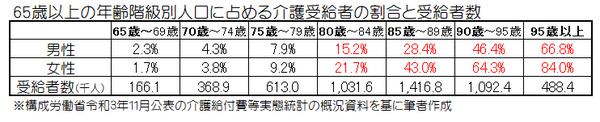

上の表は、65歳以上の高齢者人口に占める受給者の割合を示したものです。

高齢者の人口は、3,640万人(令和3年9月15日現在)なので、受給者数に占める割合は約15%となります。

しかし、介護受給者数は、年齢が高くなるほど増加傾向にあり80歳を超える頃から男女共に増え始めています。

さらに、85歳を超える頃からは、女性の約4割、男性の約3割が要介護状態になっていることが分かります。

介護する側で最も多いのは 配偶者!

介護の状況を介護する側で見たとき、厚生労働省(令和元年)の調査では、要介護者と同居が過半数を超え最も多く、その内訳は、配偶者、子、子の配偶者の順となっています。

また、同居以外では、別居の家族等、介護事業者の順でした。

また、同居している主な介護者のうち、性別では、女性が6割を超え、年齢階級別では、男女ともに60~69歳が約3割と最も多く老老介護の状況が顕著となっています。

介護に要する費用の目安は月額どれくらいか?

利用者の平均費用額は、厚生労働省(平29年)の調査によると認定区分の多い要介護1と要介護2の場合、利用者の平均費用額は月額7万4,000円~10万4,000円、平均負担額は月額7,400円(1割負担)~3万1,200円(3割負担)となっています。

介護の現状を知らずして将来は予測できない 介護状態の平均像は?

介護に関する上述のデータをどのように活用し将来の介護資金を捻出するのか、まずは、平均的な介護状態像を見てみます。

男性の場合の平均像は、平均寿命82歳、健康寿命73歳なので、その差9年間は、何らかの支援や介護が必要となる時期とします。

・ 73歳頃から軽度の認知症を患い、同居している妻が夫を介護

・ 77歳頃には、認知症が進行したため、認知症の利用者向け施設であるグループホームに約5年間入所

これが、男性の場合の平均的な介護状態像ですが、将来の介護資金を計画する場合は、現状を把握することが第一のステップであることから、平均像を知って、そのデータを基に、自分や家族などの状況に充てはめて予測してみることをお勧めします。

たとえば、自分や配偶者などの家族や親戚に認知症、関節疾患、脳血管疾患などに関係する症状があり現在治療を行っている、または、要介護の認定を受けている親や親戚が多い場合であれば、介護資金は、上述の平均像にプラスした備えがよいでしょう。

なぜ、介護資金を捻出する必要があるのか?

では、将来起こりうる介護のための金銭的な準備をどうやりくりするかですが、まず、その手段の一つは、40歳以上の誰もが加入している公的介護保険があります。

公的介護保険でカバーできない項目があること

しかし、公的介護保険では賄えない部分があります。

それは、

・特別養護老人ホーム、グループホーム、有料老人ホームなどの介護施設に入所の場合、居住費、食費、施設共用部分の管理費(共益費)などは一般的に全額自己負担となること

・訪問介護、通所介護、リハビリなどの介護サービスの他、車椅子やベッドなどの購入やレンタル代、バリアフリー化による住宅改修などの費用が支給限度額(介護認定区分毎に定められている)以内であれば、利用者の所得に応じて1割から3割が、また支給限度額を超えた分は全額自己負担となること

などです。

介護者の金銭的・身体的・精神的負担軽減の唯一の方法は介護資金の捻出

まず、介護する側には、要介護者と同居する子が、配偶者に次いで多くいます。

もしその子が働きながら親の介護をしなければならない場合は、介護離職という最悪の状況も考えておかねばなりません。

また、介護者は、要介護者以上に、身体的、精神的苦痛は想像を絶するものがあります。

特に認知症の身内を介護する場合は、その度合が高まります。

介護資金の捻出は、介護者の金銭的・身体的・精神的負担を軽減するために必須です。

介護費用に備える手段は 貯蓄、保険、運用

では、介護などのリスク発生時の金銭的損失に備えるための手段としては、貯蓄、保険、株式や投資信託などの運用があります。

【貯蓄】

これは、預貯金などの安全資産を定期的にコツコツ積み立てる方法です。

元本は確保されるものの、利息が極端に低いため利殖は期待できず、将来インフレ時において、貯蓄額は目減りするリスクがあります。

【保険】

民間の保険については、介護保険・認知症保険・介護年金保険などがあり、税制上、介護医療保険控除が受けられます。

保険料については、掛け捨て型と貯蓄型の二つのタイプがあり、その特徴は

掛け捨て型は、介護保障が主で、解約返戻金や満期保険金などの給付はないのが一般的で、他の保険商品と同様、要介護に認定されない場合、支払い済み保険料は払い損となります。

ただし、その分保険料は割安です。

貯蓄型は、介護保障、死亡保障、年金保障のほか、解約返戻金もあるため、払い込んだ保険料は基本的に戻ってくるタイプですが、その分保険料は掛け捨て型より割高です。

介護保険は保険会社が定めた要介護度に応じて保険金が一時金、年金、一時金と年金の併用等として現金給付されます。

【運用】

株式や投資信託などのリスク資産の運用には、税制上優遇(所得控除)されるNISAやiDeCoといった金融制度を利用した方法もあります。

しかし、この運用は、利益を期待できる反面、損失の発生リスクもあります。

介護資金の準備にはどの費用を見込むのか?

介護サービスに掛かる費用について、たとえば、認定区分の多い要介護1と要介護2の場合、利用者の平均自己負担額は、月額7,400円(1割負担)~31,200円(3割負担)ですが、 この額は、介護保険の負担割合によっても異なります。

さらに、最低限考えておきたい介護資金は、介護施設にかかる費用です。

これは、上述のとおり介護サービス(1割~3割の自己負担分)を含めた利用料は基本的に自己負担となります。

利用料は施設毎に異なりますが、たとえば、

・ 公共型施設の特別養護老人ホームは月額10万円前後

・ 民間型施設のグループホームや有料介護付き老人ホームなどは月額20万円前後

です。

4人に1人は介護鬱と言われています。

これは非常に過酷な状況です。

介護者の精神的な負担を取り除くためにも、介護資金の準備は、施設のお世話になることも想定しておくことが不可欠です。(執筆者:CFP、1級FP技能士 小林 仁志)