「年金受給者の確定申告不要制度」が創設され、平成23年分の所得税から、公的年金等の収入が400万円以下で、かつそれ以外の所得金額が20万円以下の場合、確定申告を行う必要がなくなりました。

申告手続きの負担がなくなりこれ幸いと思った方もいらっしゃるかもしれませんが、「申告をした方がいい」かもしれません。

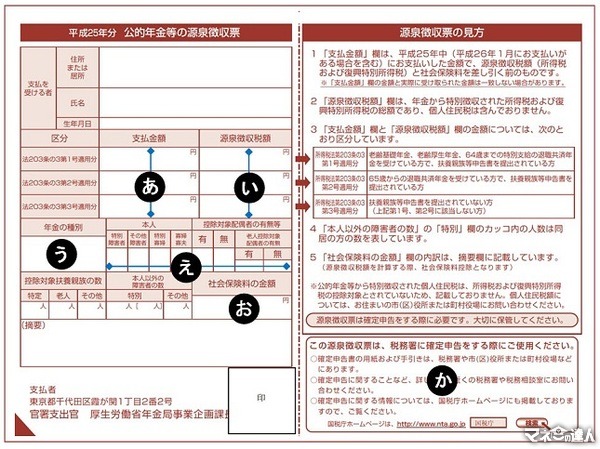

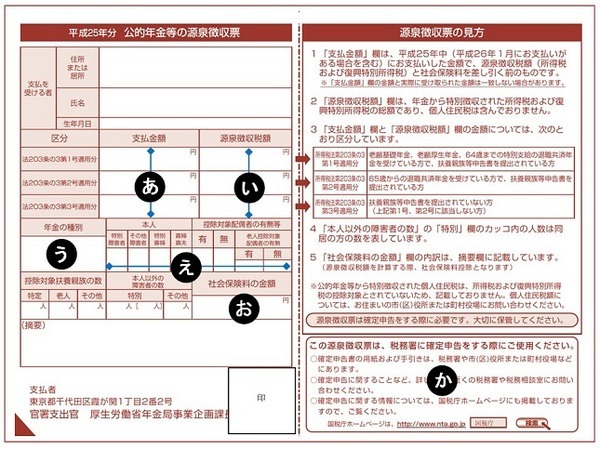

年金の源泉徴収票のここをチェック

下のような「公的年金等の源泉徴収票」がお手元に届いていると思います。

上図の(い)「源泉徴収税額」欄に金額が入っている方は確定申告により所得税が還付される可能性があります。なぜなら、年金の源泉徴収計算において、年金天引きの介護保険料以外の社会保険料や生命保険料などの控除が加味されていないからです。

確定申告をした方がいい人

「源泉徴収税額」がある方で、次に該当する方は確定申告を検討しましょう。

(2) 生命保険料、医療介護保険料や地震保険料を支払った方

(3) 年金所得の5%を超える医療費を支払った方

(65歳以上で年金収入180万円の場合3万円を超える医療費が医療費控除の対象となります)

(4) 寄附金控除の対象になる寄附をした方

(5) 家を購入した、リフォームをした方 など

確定申告により還付される所得税は源泉徴収税額が上限であり、申告した控除額に税率をかけた金額ですから、微々たるものかもしれません。しかし、確定申告を行うことにより住民税の課税所得が引き下げられたり、また国民健康保険の所得区分に影響することもあります。

一般世帯 44,400円/月

非課税世帯 24,600円/月

とひと月に2万円もの違いが出てきます。

申告書の書き方など手続きの仕方は最寄りの税務署等で教えていただけます。「しなくていい」手続きですが、「した方がいい」場合もありますので、面倒と思わずに対象となる控除の申告漏れがないか確認してみましょう。

※上記(1) ~(5) 以外にも所得控除や税額控除がございます。該当するものがあるか否か等、詳しくは税務署にお問い合わせください。(執筆者:小谷 晴美)