住宅ローン金利が毎月史上最低金利を更新する中、繰上返済と借換えを迷っている方も多いのではないでしょうか?

よく言われる「残高1000万円以上、金利差1%以上、返済期間10年以上なら借換えしたほうがよい」は本当か? について事例から検証してみたいと思います。

事例で”借換え”を検証

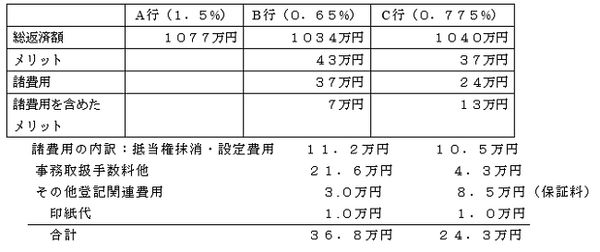

現在A行のローン残高1000万円、金利1.5%、残りの期間10年のローンをB行の金利0.65%、またはC行の0.775%のローンに借換える場合

(金利はいずれも変動金利。10年間金利上昇がなかったと仮定。)

この事例の場合、金利差は1%に満たないのですが、B行、C行とも諸費用を入れても借換えのメリットが出ます。おもしろいのは、

B行の方が金利は低いのに、メリットはC行の方が大きいこと。

B行は保証料がないものの手数料が21.6万円の高額なため借換えのメリットは7万円程。C行は金利は若干高いものの保証料を含めた諸費用を低く抑えることができたため13万円のメリットが出ました。ただし変動金利であるため、将来の金利上昇リスクがあることは忘れてはいけません。

次に”繰上返済”についても検証してみましょう

次に、借換えでかかる諸費用分を繰り上げ返済したと仮定していくらの利息が軽減されるか試算してみましょう。

B行、C行とも借換え時のメリットの方が大きいことがわかります。

以上のことから、「残高も少ないし、金利差もあまりないからメリットはないだろう。」と勝手に思い込まず、金融機関ホームページのシミュレーション等を使って、借換え試算をしてみることが大切なのがわかりますね。

しかし、繰上返済か借換えかの判断基準は必ずしも総返済額の比較だけではありません。子どもが高校生、大学生ともなると、毎年100万円単位の教育費がかかることもあります。教育費と住宅ローンの二重苦が続く期間は、金利上昇リスクを避けるために、低金利を活かして変動金利から固定金利に借り換え、安心して教育費ピークを乗り越えるのも一つの方法です。

また、繰上返済は借入れ後早ければ早いほど利息の軽減効果が大きいのはご承知の通りです。たとえば、300万円を1.5%、35年ローンで借り入れた場合、5年目に100万円の繰り上げ返済(期間短縮型)をすると52万円程の利息軽減効果があります。これが20年目だと23万円程。なんと30万円近く違ってしまいます。

だからといって、子どもが小さい時に繰り上げ返済を頑張りすぎて大学の学費が足りなくなってはもともこもありません。住宅ローンは早く返す競争ではありません。家族の希望や夢を実現しながら返し切ることが重要なのです。

さて、借り換えのメリットが出るか出ないか迷っているあなた。今後の教育費などの増加に不安を抱いているあなた。そして、子どもが小さいうちに何が何でも繰上返済しようと思っているあなた。このコラムを参考に、ご家族に合った住宅ローンの返し方を考えてみませんか。(執筆者:有田 美津子)