今年もそろそろ保険会社から保険料控除のための証明書が届くころだと思います。年末調整の際に各自が会社に提出する書類「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」で行う、所得税の控除額計算について解説します。

目次

保険料控除のための書類(証明書)を準備する

加入している保険について全ての証明書が揃っていることを確認します。

です。

保険料控除の区分を確認する

平成23年12月31日以前に締結した保険と、平成24年1月1日以降に締結した保険とでは控除の計算式が異なるため、加入している保険がどの区分か事前に把握しておきます。

上の表にある5つの区分は保険会社などから送られてくる証明書に書かれている

ため、自身の保険がどれに該当するかを事前に確認しておきます。分からない場合は保険会社などに問い合わせます。

控除額を計算する

(1) 5つの区分それぞれに支払保険料の額を足す

同じ区分で複数の保険がある場合(例:旧生命保険料に区分される保険料の支払い証明書が2枚あり、1枚は25,000円、1枚は30,000円だった)、バラバラに計算するのではなく、合わせた金額で計算します(25,000円+30,000円=55,000円をベースに控除額を計算することになります)。

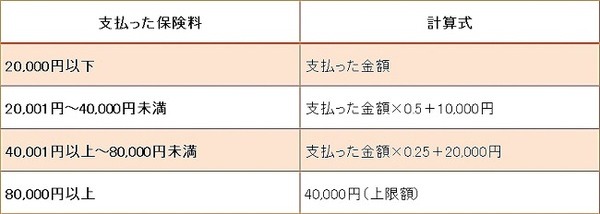

(2) 5つの区分ごとに控除額を計算する

計算式は次のとおりです。

【旧生命保険料、旧個人年金保険料の計算式】

【新生命保険料、新個人年金保険料、介護医療保険料の計算式】

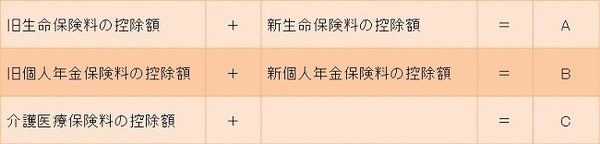

(3) 新旧の保険料の控除額を足す

5つの区分ごとに計算した控除額を下のパターンで足していきます。

※ただし、

A、B、Cの額のそれぞれの上限額は4万円です(例:旧生命保険料の控除額が5万円、新生命保険料の控除額が4万円の場合、足すと9万円となりますが、この場合でも4万円とします)。

(4) 新・旧両方の保険がある場合と、旧保険しかない場合の控除額計算を行う

生命保険料と個人年金保険料は新・旧2つずつの区分となっています。(3)の※で触れたように、旧生命保険料の計算結果が40,001円以上となり、新生命保険料の控除額の上限40,000円を超える場合があります。

この時は(3)で求めた額と旧保険料の控除額との比較で有利な方、つまり旧生命保険料で計算した控除額を使うことができ、上限額が5万円となります。

また、旧保険しかない場合も上限5万円までの計算結果が控除額となります。なお、新保険しかない場合は控除額の上限は40,000円です。

(5) (3)、(4)を通じて求めた(新・旧)生命保険料、(新・旧)個人年金保険料、介護医療保険料の控除結果を足します。

控除額合計の上限は12万円

控除額合計の上限額は12万円となっています。ここで新・旧保険がある場合や旧保険しかない場合、足していくと最高で14万円になる可能性があります(Aが5万円(旧の上限)、Bが5万円(旧の上限)、Cが4万円、足して14万円)。この場合でも、12万円が上限額となります。(執筆者:荻窪 輝明)