日銀が先月29日に「マイナス金利の導入」を発表してから、株価、為替については、もうすでに発表前の水準以下に戻ってしまいました。

しかし、金利については順調に(?)低下しています。

ということは、住宅ローン金利への影響についてはこれからが本番ということです。(一部、イレギュラーに月中で変更した金融機関もあるようですが)

未知の領域に突入した長期金利ですが、住宅ローン金利はどうなるのでしょうか?

目次

まず、影響があるのは10年以上固定の長期金利タイプ

住宅ローンの金利は、変動金利などの短期金利タイプと10年以上固定の長期金利タイプで指標が異なります。

金融機関の多くは、短期金利タイプについては短期プライムレート、長期金利タイプについては新発10年物国債の利回りが指標となっています。

ですから、今回史上初のマイナス金利をつけた新発10年物国債の利回りの影響は10年以上固定の長期金利タイプに表れるということです。

新発10年物国債の終値平均利回りを先月と今月のここまでを比較

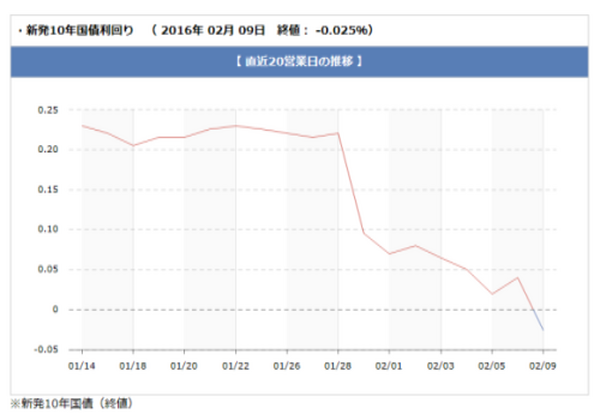

まずは、新発10年物国債の利回り(終値)の直近20営業日の推移グラフです。

日銀発表のあたりから見事に急低下しております。

それでは1月平均と2月のここまでの平均をみてみますと、

・ 今月2月1日~2月9日までの新発10年物国債の平均利回り(終値)は、0.049%(小数点第4位四捨五入)

どうなる!! 長期金利タイプの住宅ローン金利は?

理論的に考えてみましょう。

現時点で1月と2月の平均利回りの差は、0.174%です。

2月の10年固定選択型の表面金利は概ね、0.75~1.25%です。(金融機関により異なる)

そうなりますと、3月は0.576~1.076%程度になることになります。

2月の住宅ローン金利の変動金利タイプと10年固定選択型の金利差が表面金利で0.2~0.5%程度。

長短金利逆転とまではまだいかない状況ですが、今後の利回りの推移によってはどうなるかわからないということが言えるのではないでしょうか?

どうなるにせよ、3月の長期金利タイプの住宅ローン金利は過去最低を記録することは、ほぼ間違いないでしょう。

まずは、翌月の適用金利を今月(15日前後)に発表しているソニー銀行がどう動くかが注目されます。

又、フラット35については、ローンチスプレッドが徐々に広がっていますので、平均利回りの差がそのまま反映することはないのではないかと考えます。

※ローンチスプレッドとは、「MBS表面利率」と「条件決定時の新発10年国債利回り」との差

短期金利タイプの住宅ローン金利は?

短期金利タイプについては、前述のとおり短期プライムレートを多くの金融機関で指標にしております。

こちらは市場原理ではなく、日銀の政策的意図の影響を大きく受けます。2008年12月以降、短期プライムレートは1.475%(最頻値)に貼りついたままです。

それなのに適用金利が下がってきているのは、金融機関間の競争激化により優遇幅が徐々に広がっているからに過ぎません。

しかし、それも限界を超えているといっていいでしょう。下がる余地はゼロとまでは言えませんが、住宅ローン債務者の属性次第であり、一律とはならないでしょう。

現状で、既に金融機関では住宅ローン審査が混み合っている状況となっています。経験上、新規・借換えとも融資実行まで1~2か月程度はかかります。

個人的には3月に駈け込む必要はなく、未知の領域に突入したばかりですので、もう少し動向をみてからでいいと思っておりますが、気になる方は早めに準備しましょう!!(執筆者:小木曽 浩司)