目次

はじめに

住宅ローン低金利時代。

マイナス金利の影響でさらに低金利が進み10月15日時点で固定金利も1%を下回り、変動金利は0.49%と驚異の低金利を打ち出しています。

すでに住宅ローンを組まれている方から頂くご質問で多いのは…

・ 住宅ローンの借り換えって大変?

借入残高や残りの借入期間、借入時の金利によっても異なりますが金利が少しでも下がることで総支払額に大きな差があることをお伝えしています。

当初の借入時には金利を気にしていなかった方も数年、支払いをしていて、自分が借りている金利よりも低い金利を耳にすると気になるのでしょうね。

では、借り換えにはどのような効果があるのでしょうか?

住宅ローン借り換えの効果

家やマンションを買うタイミングは多くの方が一生に1度のこと。初めての大きな買い物で戸惑うことも、知らないことも多く、銀行や金利の比較をして選択した方は少ないのではないでしょうか。

「ローンが通りやすいところで」

など、借りることが最大目的となっていたかと思います。

住宅ローンの借り換え時は時間に余裕がありますので金利の低い銀行だけでなく、借り換え手数料やその後の繰上げ返済のしやすさなど比較検討をすることができます。

借り換え手数料

・ 事務手数料

・ 保証料

・ 印紙税

・ 抵当権抹消費用、

・ 抵当権設定費用(登録免許税・司法書士報酬)など

借入残高によって異なりますが、3,000万円の場合は約80万円、2,000万円の場合は約50万円の手数料が必要になります。

借り換えには手数料がかかりますが、手数料を含めて新たな借り換えをすることもできる為、手持ち資金がなくても金利の低い住宅ローンへの借り換えが可能です。

他の借入金がある、転職したばかり等、借り換えが出来ないケースもあるのでご注意ください。

シミュレーション

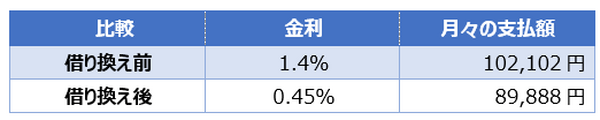

では、実際に住宅ローンの借り換えシミュレーションをしてみましょう。

残りの借入期間:30年

借り換え手数料:約82万円

シミュレーションの場合では

月々1万2,214円も支払額を下げることができ、年間にすると約15万円の節約になり、総支払額も439万円の削減です。

借り換え手数料はかかりますが、それ以上に効果はあると言えます。借入期間が長い住宅ローンだからこそ、金利を意識して支出額をおさえて頂きたいと思います。

住宅ローンの借り換えって大変?

当初の住宅ローン借入時も多くの書類を取り寄せ銀行に何度か足を運び…と大変だったご記憶がある方も多いのではないでしょうか。

住宅ローンの借り換えの手順をみてみましょう!

住宅ローン借り換え手順とポイント

(1) 現在の住宅ローン返済表を確認

(2) 借り換え先の銀行を選ぶ

ポイント

・ 金利が低い銀行を選ぶ

・ 手数料は銀行によって異なりますので、詳しくチェックして下さい

・ 借り換え後、繰り上げ返済がしやすい銀行を選ぶ(繰り上げ返済手数料が安い銀行を選ぶ)

(3) 希望の銀行へ借り換えの仮審査を依頼

(4) 仮審査

・ OKの場合⇒ 本審査へ

・ NGの場合⇒ 他の銀行を検討

(5) 借り換えができる銀行へ本申し込み

このように銀行探しから書類の準備、仮審査から本申し込みと手間や時間がかかるのは事実です。

しかし、シミュレーションのように効果が高いのも事実。手間を惜しまず借り換えをすることで家計の負担が軽減できますので検討してみては如何でしょうか。

ご自身で行うこともできますが、借り換えのプロに手伝ってもらうことも可能です。銀行選びから書類準備までをサポートをしてくれます。

こうしたプロの手を借りることで借り換えの手間や大変さは軽減できるかと思います。

低金利のうちに

現在は低金利が続いておりますが、今後、日本の景気が良くなり住宅ローンの金利が上がる可能性もあります。

一度借りた住宅ローンの見直しをしない方も多いのですが家族構成が変わったり、収入(職業)が変わったりと月々の支出・収入にも変化があるかと思います。

支出の中でも、住宅ローンは大きな割合をしめています。ライフプランに合わせて、住宅ローンの見直しもすることが重要です。

家計簿をつけている方も、5年先や10年先、20年先など将来の家計管理をしている方は少ないのではないでしょうか?

住宅ローンの借り換えを機に、長期のキャシュフロー表(お金の流れ:収入と支出)を作成するのも良いかと思います。キャッシュフロー表により、長期の支出入を把握することができ、また、将来に必要なお金の準備にも役立てられます。

長期のキャッシュフロー表についてはFP等に相談することができますので是非、活用してみて下さい。

おわりに

月々の固定費を軽減することは中々難しいことです。(家賃:住宅ローン、光熱費、食費など)住宅ローンは借り換えによる軽減が期待できます。

借り換えのメリットを活用して、月々の支出を抑えることで貯蓄にまわすことも可能です。低金利の今が住宅ローンの借り換えの良いタイミングだと思います。長期の家計の見直しとともに検討してみては如何でしょうか。(執筆者:藤井 亜也)