目次

「家計簿が続かない」という悩みはありませんか?

GW明けのこの時期は家計簿に挫折しやすい時期。先日も「何度トライしても続かない」と相談にいらしてくださいました。

「家計管理の基本」とも言われる家計簿ですが、あなたは次のどのタイプでしょうか?

B) ぱなしちゃんタイプ:家計簿はつけているが、つけっぱなし

C) 尻切れトンボタイプ:家計簿をつけてみるが、長続きしない

D) どんぶりタイプ:家計簿はつけない、または諦めた

さて、A~Dのどれに当てはまりそうですか?

これまでの相談やセミナー参加者の反応から、A) 家計の達人タイプの方は5%足らずではないか、という印象を持っています。

最近は便利な家計簿アプリもありますが、やはり全ての支出を記録するのは大変ですね。

そこで、今日は「家計簿が続かない」という方に無理なくできる家計簿いらずの「ゆるふわ家計管理法」をご紹介します。

1. 家計簿をつける目的は?

そもそも家計簿をつけるのは何のためなのでしょうか?

これまでの相談経験から、家計簿をつける目的は、次の2つに大別できそうです。

・ お金を貯めたい

家計相談にいらっしゃる方の中には、家計を見直す必要に迫られていない方がいます。

むしろ経済的にゆとりがあり、お金は勝手に貯まっていくという方が相談にいらっしゃることがあります。

このような方は、今の生活にいくら使っていて、いくら貯まっているのか全く把握できていないために「安心してお金が使えない」と漠然とした不安を抱えています。

一方、「貯蓄ができない」、「住宅ローンの返済が大変になってきた」、「教育資金が不足しそう」など家計の見直しに迫られてご相談にいらっしゃる方もいます。

いずれにしても、まずは家計の現状を把握することが必要になります。

2. 家計把握は家計簿から?

「家計簿が続かないから家計が把握できない」と思っていませんか?

ご安心ください。家計簿をつけなくても家計を把握することはできます。

家計の把握には「家計簿」より「通帳」の活用をおススメします。

お給料口座、生活費口座の通帳を1年分記帳してください。通帳の記録から「1年間のお金の流れ」を把握することが出来ます。

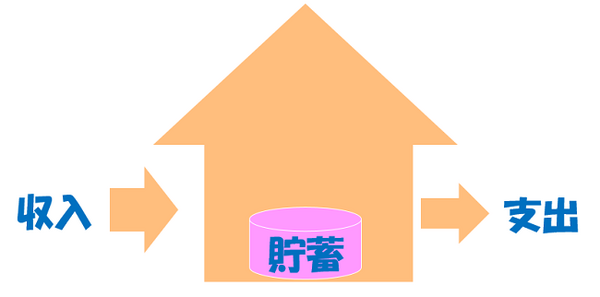

わが家に「いくら入って」、「いくら使って」、「いくら残った」という大きなお金の流れを把握することができます。

給与が預金口座に振り込まれる方であれば、通帳で入出金が確認できますね。

口座引き落としにしているものは(4)口座支出として項目別に支出額を確認することができます。

「住居費」、「保険料」、「水道光熱費」など固定費の多くが1年間でどれだけ支出したか把握できるのではないでしょうか?

現金で支払った支出の詳細は家計簿をつけていなければ把握できませんので、ATM等で現金を引き出した総額を、(5)現金支出(変動的生活費)として把握します。

このように考えると、家計簿をつけていなければ把握できない部分は(5)現金支出、つまり家計の一部ということが分かります。

家計簿をつけるのに越したことはありませんが、家計簿が続かないので家計把握ができないというのでは本末転倒ですね。

また家計簿をつけていても「木を見て森を見ず」になっている方も多いもの。

日々レシートとにらめっこしながら、きゅうり一本の値段まで細かく記録する一方で、万単位の金額になる保険料や教育費はノーマークという方も少なくありません。

家計相談を始めた頃、家計簿と家計収支の辻褄が合わないことがよくありました。

例えば、家計簿から必要な生活費を確認すると一月20万円程度で生活できています。

「ということは月10万円以上貯蓄に回るはずなんですよね~」と、後で通帳を拝見すると、家計簿には記載のないクレジット払いやローンの返済などが家計を圧迫していました。

それ以来、家計簿を持参される方には、家計簿をつけられていることに敬意を表した上で、通帳から家計の流れを確認していただくようにしています。

家計簿が活躍するのは、森を見た後、必要があれば木を見る時に活用させていただきます。

3. 収入は手取額で!

収入は給与口座に振り込まれる金額ではありません。

収入は「(3)手取額」で把握してください。

手取額とは、収入のうち家計に入ってくるお金、自分の意思で自由に使えるお金のことで、次のように計算します。

下の給与明細で確認してみましょう。

(1)収入に通勤手当は入れません。通勤定期代の実費精算的支給ですので、家計に入らないと考えます。

従って、上の給与明細から手取額を計算すると次のようになります。

給与口座への振込額から把握する場合は、振込額から通勤手当を引き、その他の控除額を加えてください。

会社員の方であれば、収入の約80%が手取額です。

年収500万円の方であれば、家計に入ってくる手取額は400万円ということになりますね。

収入と手取額には100万円の差があります。家計を考える上では手取額を把握しておくことが大切です。

また、家計に入らない20%のうち約14%は社会保険料です。

年収500万円の会社員であれば、年間約70万円の保険料を負担していることになります。

これらの社会保険が、いざという時どの程度頼りになるものか知っておくことで、ムダな保険料を節約することができるかもしれません。

4. 振り返りは収支から!

このように1年間の家計の大きな流れを把握できたら、家計を振り返ります。

振り返るのは、まず(6)収支です。収支がプラスつまり貯蓄が十分できていれば、今の家計に「問題なし」ということですので、家計を見直す必要はありませんね。

収支がマイナスまたは、プラスだけれども将来のことを考えるともう少し貯蓄したいという場合は「問題あり」ということで、家計を見直す必要があります。

ちなみに、一般的な目安として手取額の2割を目標に貯蓄していただくようアドバイスしています。

そのうち1割を老後資金と考えます。年収500万円の方でしたら、年間80万円を貯蓄に回せたら理想的ですね。

そのうち40万円を老後資金として貯蓄や保険または確定拠出年金等で備えておきたいところです。

勿論、この目標貯蓄額は家族構成やご自身のライフプランにより異なります。

また人生には「貯め時」、「使い時」がありますので、ライフステージによっては全く貯蓄ができない時期もあるかもしれません。

例えば、教育費負担が嵩む時期は貯蓄どころではないでしょう。

逆に「子どもが生まれる前」、「子どもが義務教育の期間」、「子どもが自立した後」は貯め時ですので、長期の視点で貯蓄目標を立てていただくと良いでしょう。

5. 見直すのは固定費!

(6)収支に「問題あり」となれば、まずは「固定費」を見直します。

住宅ローン、保険料、携帯電話代、他チャンネル契約の受信料、子どもの習い事の費用などの固定費は見直すことで、無駄な費用を節約することが出来る可能性があります。

固定費の見直しは面倒ですが、一旦やってしまえば継続できますので効果が高いです。

「節約」と言えば食費、手元の現金の使い方を見直そうという方が多いですが、ストレスフリーでリバウンドの心配のない固定費の見直しの方が実は楽にできます。

例えば、保険料は社会保険の保障内容や会社の福利厚生等を知った上で、保険の給付内容が必要か否か、または保険料に見合う保障内容か確認してみましょう。

塵も積もれば山。月5,000円保険料の無駄をなくせば、年間で6万円、30年継続すれば180万円となります。

教育費は月謝を月単位で考えるのではなく、継続する期間でトータルの金額にして、将来に備えるか、今習わせるか、お子さんとも相談しながら見直していただいてはいかがでしょうか?

月々2万円の月謝も3年間通えば72万円になります。大学の1年間の授業料が賄えるかもしれません。「あの72万円があったら」とならないよう、先を見て冷静に考えてみましょう。

6. 変動費は見直さない!

次に変動費の対策です。

変動費は毎月変動する費用で主に現金で支出している場合が多いです。クレジットカードで支払っているものもあるかもしれません。

このような支出は、家計簿をつけて、後でどれだけ反省してもお金は戻ってきません。

今後の買い物行動を変える、つまり未来の自分をコントロールする必要があります。

その為に有効なのは、支出の記録よりも予算管理です。

1か月いくら、1日いくらと予算を決めて、その中でやり繰りをすることで目標とする貯蓄額を確保することができます。

子どもの頃の300円を握りしめ遠足のおやつを買いに行ったことを思い出してみてください。

予算の中で自分の満足が最大になるように、計算しながら好きなお菓子を選んだ楽しい記憶が蘇ってきませんか?

苦しい節約ではなく、予算を立てて支出を管理することをゲーム感覚で楽しんでみてはいかがでしょう。

私は、変動費については2週間単位で予算を立てています。

月の半ばに予算をオーバーしそうと分かれば、「3日間スーパーに行かないキャンペーン」と称して、乾物や冷凍庫の食材をせっせと使うようにして、帳尻を合わせています。

月々の予算には収まらない大きな買い物やイベントのための支出は、事前に目標を立ててコツコツ貯蓄をしておきましょう。

そうすることで一時に大きな負担が発生し家計管理が狂うということも防ぐことができます。

まとめ

家計改善はよくダイエットに例えられますが、ダイエットを始める時、まず何をしますか?

ジーンズがきついとか、顔が丸くなったとか気づくキッカケは何にせよ、まず体重計に乗ってみますよね?

「わ~! 3kg増えてる~!」と分かれば、何を目標にどの程度のダイエットをすれば良いかが分かりますね。

そしてショックが大きければ大きいほど、強い動機付けにもなります。

この体重計に乗る作業が「家計の把握」です。

まずは、昨年1年間の通帳を記入することから始めてみてください。

現状を知るだけでも、「漠然とした不安」を「やる気」に変えることができます。

固定費の見直しについては、一人では難しければ専門家に相談してみましょう。節約効果を考えれば相談料はすぐに回収できるかもしれません。

変動費はリバウンドしないように、無理なく続けられる範囲でやるのがポイントです。

家計簿をつけることは素晴らしい事ですが、「家計簿をつけても貯まるのはストレスだけ」という声もお聞きします。

家計簿は過去の記録ですから、家計簿をつけただけでは家計は変わりません。未来志向で家計を管理し、家族の幸せを築いていきましょう。(執筆者:小谷 晴美)