今、NISA制度が大きな転換期を迎え、2024年から制度の内容が大きく変わります。

そのことがニュースなどで大きく報じられ、NISAの存在を知る人が増えている印象です。

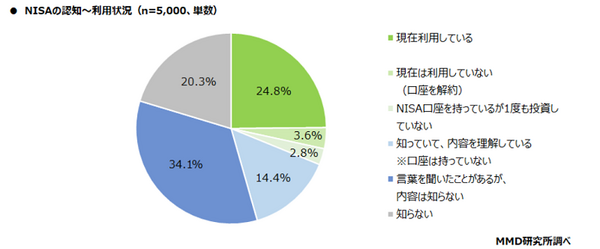

たとえば、MMD研究所が8月に行った調査では、調査対象者におけるNISAの認知度は79.7%と高い数字が出ています。

その反面、現在NISAを利用していない人やNISAの内容を知らない人が多いようです。

同じ調査によれば、調査対象者のうちNISAを利用している人はわずか24.8%です。

また「(NISAという)言葉を聞いたことはあるが内容は知らない」人が3割以上おり、NISAへの理解が進んでいないこともうかがえます。

≪画像元:MMD研究所≫

実際、私のところにもNISAについての質問が来ていますが、そのほとんどが「(NISAという)言葉を聞いたことはあるが内容は知らない」投資初心者からの質問です。

また、質問の最初に「こんなこといまさら人に聞けないんだけど…」と言う人が多い感じです。

そこでこの記事では私に来た質問をベースに、これからNISAを始めたい投資初心者の「いまさら人に聞けない」疑問にお答えします。

目次

Q1:「NISA」ってなに?

「NISA」は国の非課税投資制度です。

NISAの正式名は「Nippon Individual Savings Account」ですが、その略称としてNISAという名称が使われています。

長期にわたる低金利政策で預金利息がゼロに近い状況の中、国は国民が預金よりも効率よく資産を増やせる投資を推進しています。

NISA制度はその一環として2014年1月にスタートしました。

Q2:NISAとiDeCoはどう違うの?

NISAについて受ける質問で意外と多いのがこの質問です。

NISAとiDeCoの最大の違いは「運用で増やしたお金の使い道」の違いです。

超ざっくりと言えば

NISAは「さまざまな用途に使える資金を増やす」ためにお金を運用しますが、

iDeCoは「老後資金を増やす」ことに的を絞ってお金を運用します。

そのことから、iDeCoとNISAは運用したお金を引き出せるタイミングも異なります。

NISA=お金を引き出す時期を自分で選べる

iDeCo=最短でも60歳までは引き出せない

他にもNISAとiDeCoには税金面などの違いがありますが、それはお金を運用する目的が定まってから確認しても遅くはありません。

まずは自分がどんな目的でお金を運用するかを決めるのが大事です。

その上で、NISAとiDeCoのどちらか、または両方始めるかを決めるのがおすすめです。

Q3:NISAにはどんなメリットがあるの?

NISAの主なメリットは3つあります。

メリット1:「非課税投資枠」の投資利益を全額自分のものにできる

通常、預金や投資の運用で利益が出たら、その約20%を税金として納める必要があります。

しかし、NISAには一定の投資額まで利益が非課税となる「非課税投資枠」があり、その枠内で運用した投資商品の利益を全部自分のものにできます。

メリット2:投資でかかる費用が一部無料になる

投資を行う場合、投資商品の種類に応じた費用がかかります。

(例)投資信託の販売手数料・信託報酬・信託財産留保額、株式売買手数料など

しかし、NISAではそれらの費用の一部(投資信託の販売手数料など)が無料となります。

また、有料となる手数料(信託報酬など)が格安な投資商品がNISA対象商品として選ばれているため、通常の投資よりも低コストで運用できるのも大きなメリットです。

メリット3:金融庁が低リスクの投資商品を厳選している

投資商品は、市場の動きや運用によっては元本(最初に投資した金額)を割るリスクがあります。

そのリスクを低くするために、金融庁はNISAの対象商品として元本割れのリスクが低い投資商品を厳選しています。

Q4:新NISAが始まると何が変わるの?

2024年1月より新NISAが始まると、NISA制度の内容が大きく変更されます。

まずは、以下の2つの表をご覧になってどこが違うかを確認してみてください。

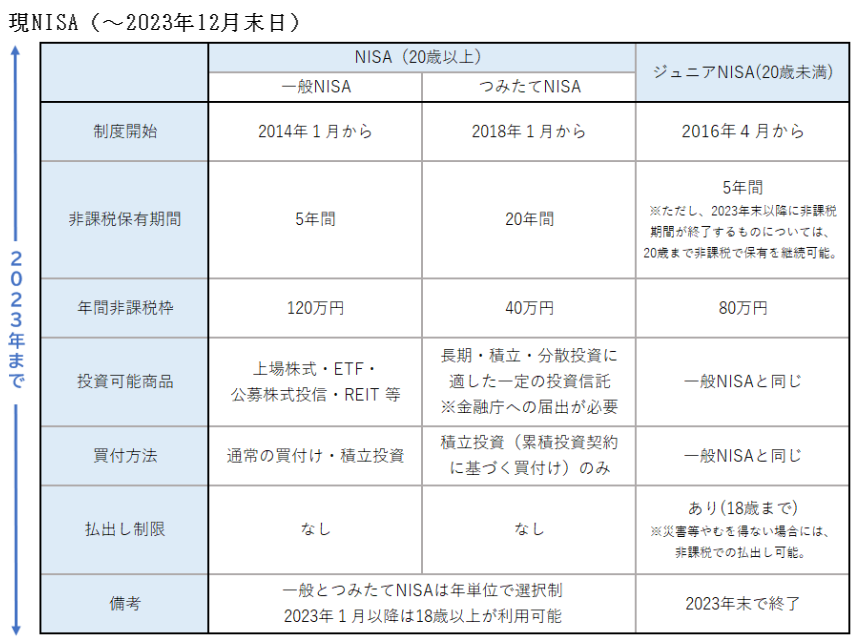

現NISA(~2023年12月末日)

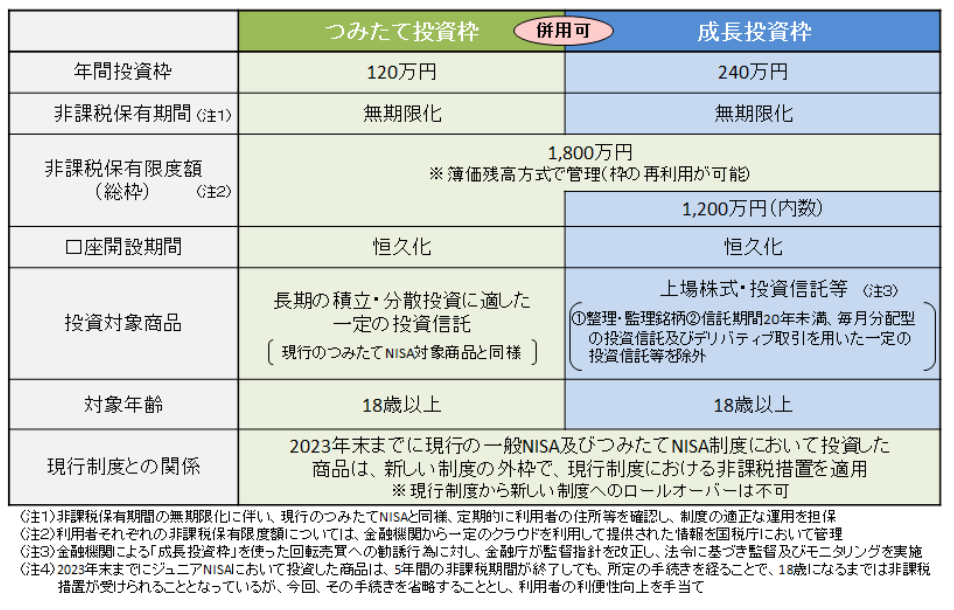

新NISA(2024年1月~)

2つの表を見比べても「どこが変更されたのかよくわからない」と首をかしげる人も多いかもしれません。(私も複数回じっくり見比べてからようやく違いを理解できました)

そこで、ここでは新NISAの開始で今までと大きく変わる4つのポイントに絞って説明します。

変わるポイント1:非課税投資枠が1つから2つに増加

現NISAでは、一括投資(※1)の「一般NISA」と積立投資(※2)の「つみたてNISA」のどちらか1つしか選べませんでした。

しかし、新NISAでは「成長投資枠」(一括投資)と「つみたて投資枠」(積立投資)の両方で非課税投資ができるようになります。

※1 一括投資=まとまったお金を一度に投資すること

※2 積立投資=定期的に少額のお金をコツコツ投資すること

変わるポイント2:年間投資枠大幅アップ

現NISAから新NISAに切り替わると、NISA口座の年間投資枠(※)が大幅にアップします。

※NISA口座で運用するために投資商品を購入する場合、年間の購入額に上限があります。

それを「年間投資枠」といいます。

現NISAの一人あたりの年間非課税投資枠は、

一般NISAが 「120万円」つみたてNISAが「40万円」ですが、

新NISAの年間投資枠は

になります。

それによってより多くの資産を非課税投資枠で運用できるようになり、その利益は全額自分のものになるのがうれしいポイントです。

変わるポイント3:最大非課税投資枠大幅アップ

最大非課税投資枠(NISA口座で運用できる投資商品の合計額上限)も大幅にアップします。

| 現NISA | 新NISA |

| 一般NISA 600万円 または つみたてNISA 800万円 | 1,800万円 (うち成長投資枠1,200万円) |

それを利用して、これまで課税口座(特定口座・一般口座)で投資信託などを運用していた資金をNISAに移すことも可能になります。

変わるポイント4:NISA口座開設期間の恒久化

現NISAでは、5年または20年の口座開設期間が設けられていました。

しかし、新NISAではそれが撤廃され、ずっとNISA口座を所有できるようになりました。

以上のほかにも細かい変更点があります。詳しくは金融庁のNISA特設サイトでご確認ください。

Q5:今すぐNISAを始めてもいい?

NISAは投資で資産形成を行う手段としておすすめですが、NISAを始めてもよいタイミングは個々の懐事情によって違ってきます。

ここでは個々の懐事情に応じた2つのアドバイスをお伝えします。

(1) 貯蓄がゼロまたは非常に少ない

このケースに該当する方が今すぐNISAを始めるのは危険です。

NISAは投資商品を運用するので元本割れ(最初に投資した金額より減ってしまうこと)でただでさえ少ない貯蓄がさらに減る恐れがあるからです。(実際、私自身がNISAで運用中のファンドの中にも1年以上元本割れが続いたものがあります)

そのようなリスクは極力避けたいので、まずは元本が減らない預貯金で貯蓄を増やすのが先決です。

これは私が身内や友人知人によく言うことですが…

一般的なサラリーマン家庭なら最低でも給料3か月分、できれば1年分くらいの貯蓄を預貯金で常にキープしておくと安心です。

それ以外に今すぐ使わないお金があればNISAで運用するのがおすすめです。

(2) ある程度まとまった金額の貯蓄がある

このケースに当てはまる場合は、状況に応じて今ある貯蓄をどの程度NISAに振り分けるかを決めるといいでしょう。

たとえば近々大きな出費が予定される場合、その分のお金+αは預貯金でキープしておき、余った貯蓄をNISAで運用するのがおすすめです。

このように、個々の懐事情に応じてNISAを始めるタイミングやNISAで運用する金額を決めると、実際に始めてから後悔せずに済みます。

「NISAは投資である」ことを忘れてはいけない

NISAについて検討する時に決して忘れてはいけないことが、「NISAは投資である」ということです。

当然、金融庁が厳選したNISA対象商品であっても元本割れするリスクはあります。

NISAを始めようかどうか迷った時は、まずそのことを思い出してください。

そのうえで、自らの懐具合と相談しながらいつNISAを始めるかを慎重に検討しましょう。

2024年からは口座開設期間が恒久的になりますので、よく検討してからNISAを始めても遅くはありません。(執筆者:元銀行員 FP2級 大岩 楓)