受験シーズンも終わり、喜びの声が届く一方で、

という親の驚嘆の声も聞こえてきます。

そんな子育て世代の救世主として人気の「教育資金の一括贈与の特例制度」が、平成31年の税制改正によって、2年間延長されました。

そこで今回は、よく尋ねられるポイントに沿って、制度のしくみと利用する上での留意点を紹介します。

目次

どんなしくみなの?

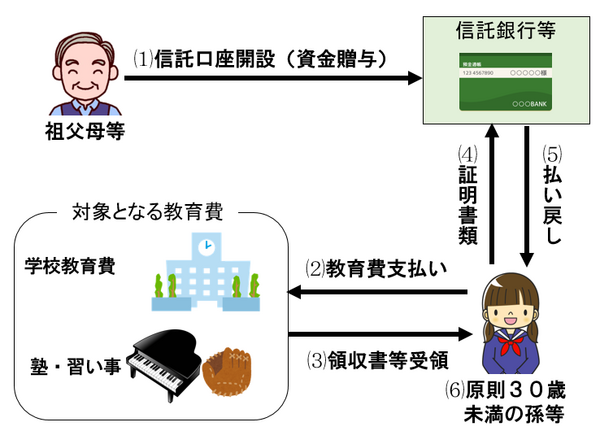

「教育資金の一括贈与の特例」とは、祖父母等から孫等へ教育資金として、まとまった金額を非課税で贈与できる制度です。

高齢者世代の資金を若い世代に早期に移転させることで、子育て支援と経済の活性化を期待して創設されました。

仕組みは下図のようなイメージになります。

まず、

(2) 学校や習い事等の費用を一旦支払う

(3) 領収書や購入依頼書等を受領

(4) 領収書や購入依頼書等を添えて、払い戻しの請求を行う

(5) 請求金額が孫等名義の預金口座に振り込まれる

(6) 教育信託口座は孫等が30歳になった時点で原則解約となり、その時点で口座に残高があると、贈与税の課税対象

いくらまで贈与できるの?

非課税となる金額は孫等一人あたり1,500万円までです。

但し、孫等が30歳時点で教育資金として使いきれなかった場合は、残高が贈与税の課税対象となりますので、今後の進路等をよく考えて必要な金額を贈与するようにしましょう。

2021年3月末まで制度が延長されましたので、その間は贈与資金の追加ができます。

様子を見ながら贈与額を足して行かれても良いと思います。

対象になる教育費は?

授業料や給食費などの学校納入金だけでなく、塾や習い事の費用も対象です。

但し、塾や習い事の費用については、非課税額は500万円までで、今年7月より、23歳以降の習い事は対象外です。

つまり、大学卒業後、使い残した金額を、英会話などの習い事で消化しようと思っても、信託口座からの払い戻しはできなくなるということです。

既存の契約も同様になりますので、ご注意ください。

教科書や文房具なども対象になるの?

教科書や副教材等の学用品などの場合、学校や塾等の教育機関を通じて購入した学用品は対象になりますが、個人的に店舗等で購入したものは対象になりません。

教科書や体操服、通学定期など支払先が業者であっても、学校における教育に必要であり、学校が書面で業者を通じての購入を依頼している場合は対象です。

但し、支払先が学校でないものの非課税額は、上記の習い事の費用と合わせて500万円までです。

対象になる教育費は、次の3つに分類できます。

例:入学金、授業料、保育料、郊外活動費、施設設備費、PTA会費、検定料等

(2) 支払先は業者だが、学校から購入を依頼されているもの

例:業者から購入する制服、業者から購入する、通勤定期代、学校のカリキュラムである留学費用

(3) 支払先が塾や習い事の主体

例:入会金、授業料、指導料、家庭教師の紹介料・交通費、教材費、楽器、大会参加費

費目別の詳細は、文部科学省のサイトをご参照ください。

1,500万円のうち(2)、(3)が対象となる金額は500万円である点にご留意ください。

領収書がなくてもいいの?

払い戻しの請求には、原則、領収書または学校の購入依頼書面が必要です。

授業料や施設費などが口座引き落しになっている場合は、支払先に学校名が記載されている通帳のコピーを提出したり、年度初めに配布された授業料等の引き落とし予定を記載した書面などを添付したりします。

但し、1件1万円以下の少額な支出については領収証に代えて、明細を記入すれば払い戻しができる「明細払い」が可能です。

具体的な請求手続きについては、信託銀行にご相談いただければと思います。

払い戻しの請求期間は?

払い戻しの請求期間は領収書の日付から1年以内です。

1年というと長いように感じますが、「まとめて請求しようと領収書をためていたら、一部期限が切れてしまった」というお話も耳にします。

4月と10月など請求月を決めて、最低でも半年に1度くらいの頻度で払い戻しの請求をされることをおすすめします。

税制改正で変わったことは?

大きく変わったのは、前述の23歳以降の習い事の費用が対象にならなくなるということと、新規契約や追加入金が2021年3月末までと延長されたことです。

その他、レアケースになりますが、4月1日以降、孫等が23歳以上の時に、贈与者である祖父母等が亡くなった場合、3年以内に信託口座に入金された金額については、相続税の対象です。

孫等が20歳以下の時に贈与された資金については、相続財産への持ち戻しの対象にはなる心配はありませんが、20歳以降に贈与された場合は、亡くなったタイミングによっては相続財産に戻される可能性があります。

他には、

・4月1日以降、贈与される孫等の前年の所得が1,000万円をこえる場合は契約できない

・7月1日以降、孫等が30歳時在学中であれば最大40歳まで信託口座の解約が延長される

利用するメリット、デメリットは?

そもそも親や祖父母などの扶養義務者が、子どもの養育費を負担することは贈与にあたりませんので、まとまった資金を一度に渡しておくことで相続税対策になります。

相続税の対策が必要ない方にとっては、使う必要はないかもしれませんが、学齢期の保護者からは、

という声も聞きします。

一方で、実際やってみると

「請求作業が面倒。」

「その都度、必要な時に貰えば良かった。」

と後悔している方や

と心配しているなどの声もあります。

利用に際しては、上記のメリット・デメリットを考慮し、わが家の場合はどうかを考えてみてください。(執筆者:日本FP協会CFP®認定者 小谷 晴美)