年収300万円でも手軽に投資を始められます。これまでは10~15万円をどうやって株に投資できるか見てきましたが、今回は投資信託です。

投資信託でどのように資産UPを狙えるか、基本から見ていくことにしましょう。

目次

この記事の結論

投資信託手数料、投信のタイプ、利用金融機関をふまえると、「ネット上の投信口座でインデックス型投信を買う」のがベターチョイスです。

投資信託の手数料

どんな投資でも取引には手数料がかかりますが、投資信託も例外ではありません。投資信託では基本的な2種類の手数料がかかります。

これは投信を始めるときにかかる手数料です。同じ投信でも、販売手数料は利用する金融機関によって価格設定が異なります。手がける投信銘柄を選別してから利用機関を決めると良いかもしれません。

2)信託報酬

運用管理費用とも呼ばれる信託報酬ですが、こちらは投信ごとに費用が設定されています。どこの金融機関を利用しても同価格ですので、投信コストが気になるのであれば投信そのものを選別するときに信託報酬のチェックが必須です。

以上が主な2つの投資信託手数料になりますが、とりわけ注意したいのは信託報酬です。

販売手数料の支払いは1回だけ払うものですが、信託報酬は運用している間継続して利用金融機関に支払い続けるものです。運用期間が長いほど支払う手数料が多くなるわけですので、前もって信託報酬額がいくらかの確認は必須です。

たとえば10万円分の投信で信託報酬が年率2%かかるものと0.5%のものがあったとします。2%なら年間2,000円支払うことになりますが、0.5%なら500円ですみます。これを10年続けたら単純計算で15,000円の差になるわけですね。

信託報酬が年率2% → 年間2,000円支払う

信託報酬が年率0.5% → 年間500円支払う

10年で15,000円の差

少しでも資産を増やしたいのに “莫大” な手数料を払うのは何とも残念なことです。信託報酬には要注意です。

投資信託の種類

次に投資信託の種類を見ていきたいと思いますが、投資信託は大きく分けると2つに分類できます。

市場の平均を上回ることを目指す積極運用型投信です。投信を手がけるプロが銘柄・タイミングを見て運用する投信ですので、うまくいけばそれ相応の利益を得ることができますが、下のインデックス型よりもリスクが高い運用になります。

2)インデックス型

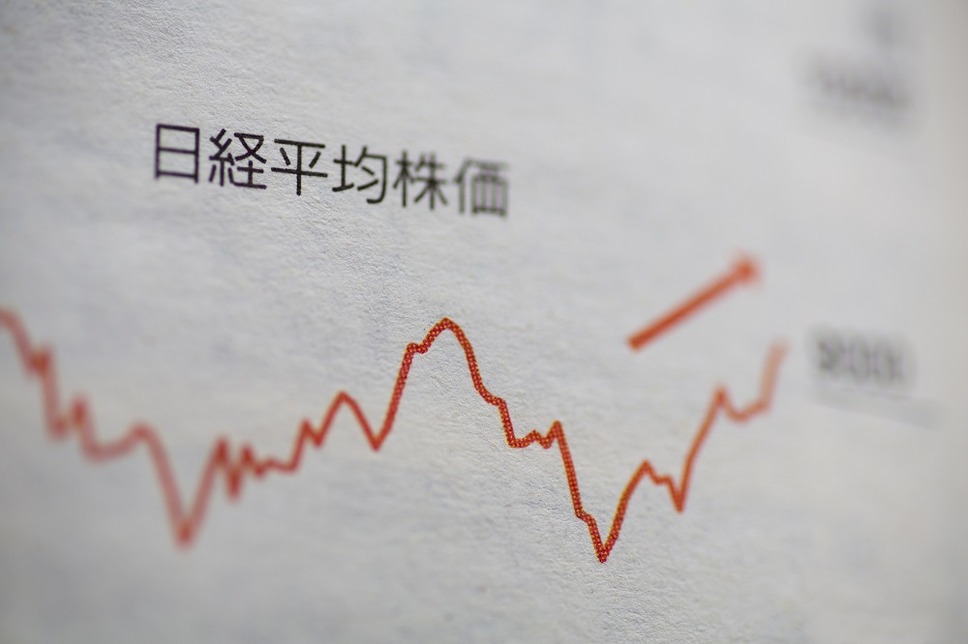

指数連動型のインデックス型投信は、たとえば日経平均株価や国内債券、新興国株式などの指数に連動する投資信託です。

日経平均株価のインデックス投信を買ったなら、いわば日経平均そのものを買ったことになります。日本債券連動型なら日本債券を買ったことになり、新興国株式連動型なら新興国株をかったのと同等の投資になるということです。

アクティブ型投信か、それともインデックス型投信か。選別は個人の自由ですが、コストを安く抑えたいならインデックス型がおすすめです。インデックスは指数連動のため銘柄選別などに時間や人件費をかける必要がなく、コストが安いという特徴があるのです。

また、手堅い投資をしたいというのであれば、やはりインデックス型を選択することになるでしょう。

ただし、過去長期間において、アクティブ型よりもインデックス型投信の成績のほうが良いデータがでています。アクティブ型のほうが資産UPできる、とは言えないようです。

結局のところ長い目で見ると、インデックス型でコツコツと利益を狙うほうが確実な利益を期待できるのかもしれません。

どこで投信を買うか

手数料、投信タイプをふまえ、投信を始めようと思うなら、次のステップは投信を「どこで買うか」を考えることになります。当然どこかの金融機関で買うことになりますが、主な金融機関は以下の3つです。

・銀行窓口

・証券会社窓口

・ネット投信口座

要は、銀行や証券会社に赴き対面式で買うか、またはネット上で買うか、この選択をすることになります。

結論は、ネット上で買うのがセオリーです。

対面式で買うなら分からないことについていろいろ相談できるのでは? と思うかもしれません。しかし、本当の意味で親身になって相談にのってくれる金融機関はほとんどないと考えてください。

試しに最寄りの銀行か証券会社に行って、「投信を買いたいんですけど…」と相談してみてください。一応こちらの希望は聞いてくれますが、たいていはアクティブ型投信か流行りの投信を紹介されますよ。

先に挙げたように、アクティブ型投信はコストが高いので金融機関からすると収益が高くなります。だからお客様に買ってもらいたいというのが本音なわけです。流行りの投信も同様で、結局のところ自社利益を考えての “おすすめ” です。

一方で、ネット上で買うなら利用口座や投信銘柄選別、すべて自分で行なうことになります。しかし、その流れは対面式でも同じことです。自分のためにならない “おすすめ投信” という雑音があるかないかの差でしょう。

利用金融機関と投信の選別、これは投信を手がけるすべての人が行なう初めの一歩であり、この原則は店舗窓口でもネット上でも変わりはありません。

そして、忘れていけない投信の前提ですが、株投資と同様ですべて自己責任であることです。運用をプロに任せる投信とは言え、たとえ投資金が元本割れしてもどれだけ損失をだしても、すべて自己責任です。

選別した投信で利益がマイナスになったからといって、ファンドマネージャーが謝ることはありません。要は、「選んだあなたが悪い」と言っているかのようです。

それなら、投信に関する知識をしっかり取り入れ、ネット上で自分一人で投信を買ったほうが、たとえ損益がマイナスになっても納得できるかと。

というわけで、投資信託を始めるならネット口座で始めることをおすすめします。あ、それも “自己責任” でお願いしますね(笑)(執筆者:堀 聖人)

年収300万円の人向けの投資術(7)はこちら