アベノミクスや、ここ最近の低金利、消費増税前の駆け込み需要などもあって非常に活況の住宅市場。その陰で、密かな盛り上がりを見せているのが「住宅ローンの借り換え」です。電車内の中吊り広告やCMまでやってますよね。少し前までならお目にかかれなかった光景です。

その理由は、長く続く低金利のために、わずかな手間で将来的なローン負担を大幅に削減できるからでしょう。100万、200万円はざらで、300万円以上削減できる方も少なくありません。もちろん月々の返済額が1~2万円下がることもあります。

しかし、ウマイ話には裏があると考えるのか、メリットがありそうだと思っていても借り換えを躊躇している方が非常に多い印象を受けます。これは非常にもったいないですね。

そこで、住宅ローンの借り換えでメリットがあるかどうかを判断する3つのポイントをお伝えします。

目次

借り換えを検討する際の3つのポイント

借り換えをしてメリットがでるかどうかの簡単な判断のポイントは以下の3点です。

(2) 現在の借入残期間が10年以上

(3) 現在と借り換え後の金利差が1%以上

現在の借入残高と残期間は返済予定表(または償還予定表)で確認できます。繰上返済等を実施している場合は当初の予定と変わっている場合もありますので、その場合は金融機関に確認してみましょう。

借り換え後の金利差はその時の金利動向によりますが、今ですと(2014年3月)変動型なら0.7%~1%前後、全期間固定型(フラット35)なら概ね1.74%~(返済期間20年以下なら1.48%)です。

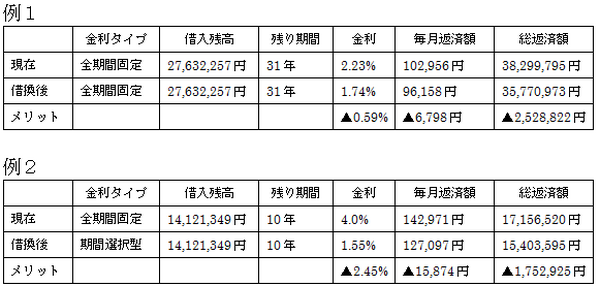

上記3つがすべて当てはまらないとダメかと言うとそうではなく、2つ、或いは1つでも当てはまればメリットが出る可能性があります。下記は具体例です。

上記のケースは固定→固定、固定→期間選択型ですが、固定→変動でも変動→変動などのパターンも場合によっては考えられます。ただし、言うまでもありませんが、変動型に借り換える場合は金利上昇リスクには十分気を付ける必要があります。

借り換えにも「諸費用」がかかる

上記の例はいずれも100万円を超えるメリットが出る試算ですが、実際にはこれに諸費用がかかってきます。諸費用の内容としては下記のようなものがあります。

・保証会社保証料…「一括前払い」か「金利上乗せ」により異なる

・事務手数料…「定額」の場合は3~5万円、「定率」の場合は借入額×2%等が多い

・印紙代…借入額が1000万円以下なら1万円、1000万~5000万円なら2万円、5000万円超だと6万円

例1の場合だと、金融機関にもよりますが大体70万円~100万円くらいです。例2の場合なら45万円~くらいでしょうか。

借り換えを行う場合には、総返済額だけでなく、諸費用も含めたトータルでメリットがあるかどうか確認する必要があります。再び例1、例2を見てみますと、どちらも諸費用を控除しても十分なメリットがありますね。これくらいメリットが出るようなら即実行に移したほうが良いでしょう。

面倒な借り換え。はじめの一歩は

先ずは借り換えシミュレーションをしてみましょう。各金融機関のホームページで大体できるようになっています。オススメなのは住宅金融支援機構のシミュレーター(※)。

繰上返済のシミュレーションができたり、ワンポイントアドバイスが付いていたりと、何かと使いやすいです。もちろん諸費用の概算も出ますので、トータルでのメリット額が試算できます。実際に借り換えを実現するには面倒な書類手続きや審査など、超えるべきハードルがいくつもありますが、どれくらいメリットが出そうかがわかればモチベーションも上がるかもしれませんよね。

借り換えの目的は大きく2つ

借り換えを検討する場合にはっきりさせておきたいのは、何のために借り換えるか、ということです。その目的は基本的には2つあります。

1つは、現在の借入金利よりも低い金利のローンに借り換えて、毎月返済額、または総返済額を削減する方法。先ほど例に挙げたのはこのケースで、いわゆる「借り換え」と言う場合にはこちらをイメージされる方が多いかもしれません。

もう1つは、金利上昇リスクの回避です。金利タイプを変動型や固定期間選択型などで借りている方が、フラット35などの全期間固定型に借り換える方法です。この場合は、現在の借入金利よりも高くなる可能性もありますので、必ずしも総返済額が下がるとは限りません。

住宅ローンの金利というのは完全なコストで、保険などのようにたくさん払ったらその分保障も多い、などということはありません。したがって、少ないに越したことはありません。メリットが出そうな人は低金利の続いている今のうちに検討されてはいかがでしょうか。(執筆者:若松 達也)

【外部参照】

返済プラン比較シミュレーター(住宅金融支援機構)