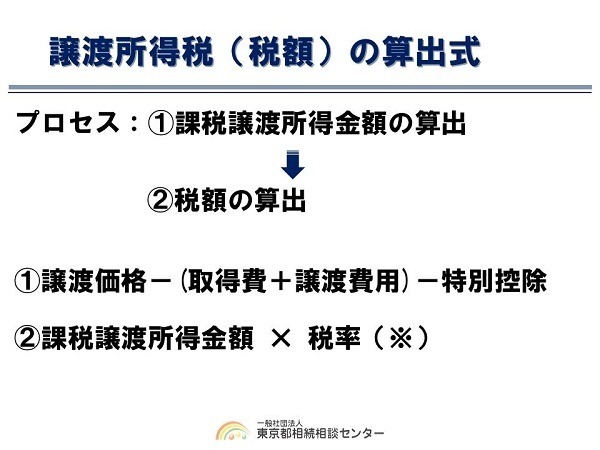

不動産を売却した際、翌年に譲渡所得税についての確定申告をされると思います。この場合、譲渡所得とは、簡単に言えば、その売却した不動産を取得してから売却するまでに、生じた利益のことを指し、売却した不動産の売却代金から、取得した時に要した代金、及び費用、並びに売却時に要した費用を控除することによって求められ、以下のように、この譲渡所得(利益)に対して、一定の税率を乗じることによって、譲渡所得税の税額が確定します。

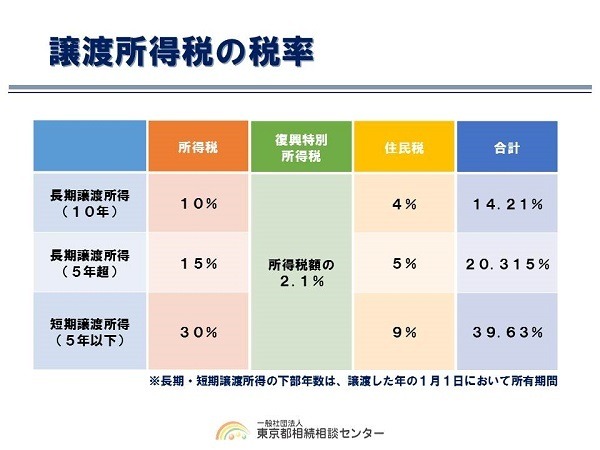

また、税率は、売却した年の1月1日においての所有期間によって、税率が異なり、5年以下、5年超、そしてマイホームの場合は、10年超の場合と3段階に分かれて税率が設定されています。尚、10年超えについては、譲渡所得費用が6,000万円以下の場合の税率が記載しています。

所有期間については、その売主が、いつ取得したのかは、登記の内容を確認することにより、明確になりますが、問題は、幾らで取得したか…という部分が最も重要な要素となります。

多くの方は、取得した際の不動産売買契約書を保管されていない場合が多く、特に、相続によって取得した土地の場合、その根拠となる契約書関係が保管されていないケースは珍しくありません。

では、そのような場合、この譲渡所得税の算出の際、どのように対処するのでしょうか…?

不動産の売却の際に依頼した不動産仲介業者をはじめ、多くの専門家は、概算取得費といって、売却した不動産の売却価格の5%を取得費とみなします。これだけ耳にすると、多くの方は、「ふ~ん」と頷きますが、よくよく考えると、ありえないことです。

仮に、1億円で売却した土地の価格が、明確に幾らで取得したか分からない場合、この概算取得費を利用すると、なんと、たったの500万円となってしまいます。当然、この概算取得費は、取得に要した代金や費用も含めますので、ありえないことです。

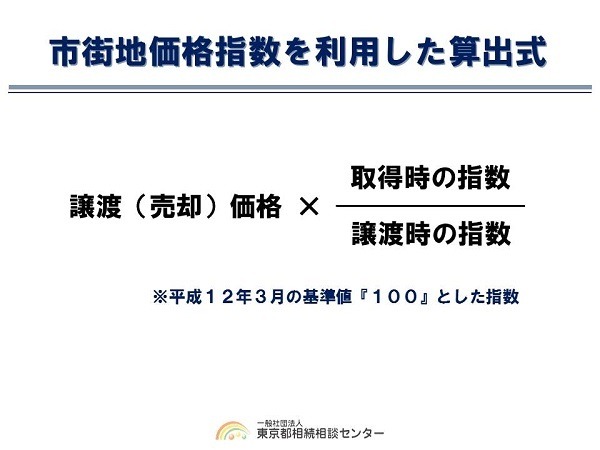

ところが、万能ではありませんが、ごく一部の資産税に強い税理士さんは、このような場合、概算取得費の代わりに、『市街地価格指数』を利用します。この市街地価格指数とは、一般財団法人日本不動産研究所が発表する指数であり、平成12年3月の指数を100(基準値)とし、毎年3月・9月毎の指数を発表されており、古いものでは、昭和30年3月以降の指数が存在し、取得費当時の指数と、売却時の指数を比較し、以下のような算出式で取得費を求めます。

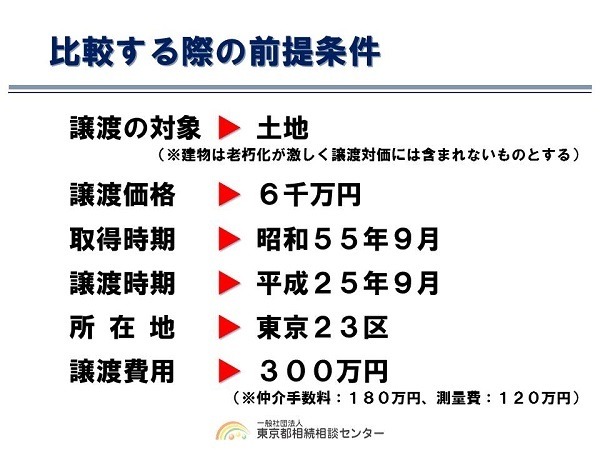

では、実際に、概算取得費を利用した場合と、市街地価格指数を利用した場合とで、どれだけ税額に乖離が生まれるのでしょうか。以下の前提条件のもとに、それぞれ検証してみることにしましょう。

売却した不動産については、計算を簡単にするために、マイホームではない不動産の売却を前提としていますが、概算取得費を利用する場合、売却価格の5%に該当する300万円が取得費となり、譲渡費用の300万円と併せて、売却代金より控除すると譲渡所得金額は、5,400万円となり、所有期間(1月1日現在)が32年となるため、長期譲渡所得の税率(20.315%)を乗じ、約1,097万円の譲渡所得税が課されます。

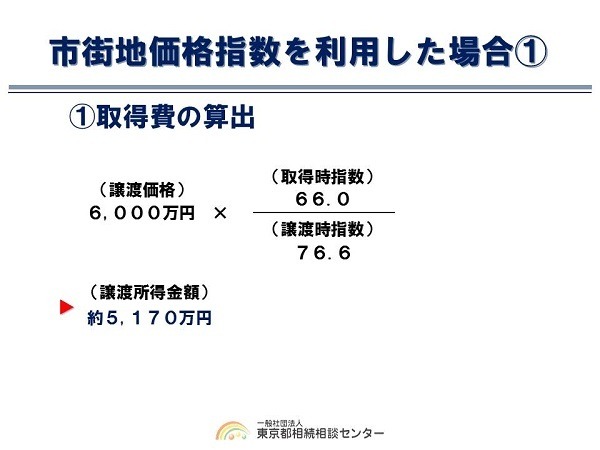

一方、市街地価格指数を利用した場合、まず、取得費を計算すると、売却代金の6,000万円に譲渡時の指数を分母、取得時の指数を分子とした分数を乗じると、約5,170万円が取得費となります。

取得費が算出されれば、あとは、取得費(約5,170万円)と譲渡費用(300万円)の合計額を売却代金より控除し、譲渡所得金額が約530万円となり、長期譲渡所得の税率(20.315%)を乗じることにより、譲渡所得税は、約108万円となります。

概算取得費の利用と、市街地価格指数を利用した場合のその乖離は、約990万円。市街地価格指数を知っているか、知らないかで、納税額に約1,000万円もの違いが生じます。不動産を売却される方の多くは、最終的に手元に残る金額の大小を重視されます。今般のケースでいえば、この乖離額は、売却価格の約16%をも占めます。そう考えると、売却の際に、購入検討者から交渉される100万円、200万円の価格交渉もこの衝撃に比べれば、霞んでしまうこともあるでしょう。

また、この市街地価格指数を利用すると、例えば、バブルの頃に購入した土地を今、売却した場合、譲渡所得税が0円となることが多分にありえます。

但し、この市街地価格指数を利用した取得費の算出方法については、過去の裁決でも認められていますが、必ずしも、税務署が認めてくれるとは限らないという点はご注意ください。また、この市街地価格指数を利用して申告をされる場合には、必ず、税理士に依頼されることをお奨めします。(執筆者:佐藤 雄樹)