目次

富裕層のイメージ

「成功者」

「ひと握りのエリート」

他にもいろいろあるでしょう。

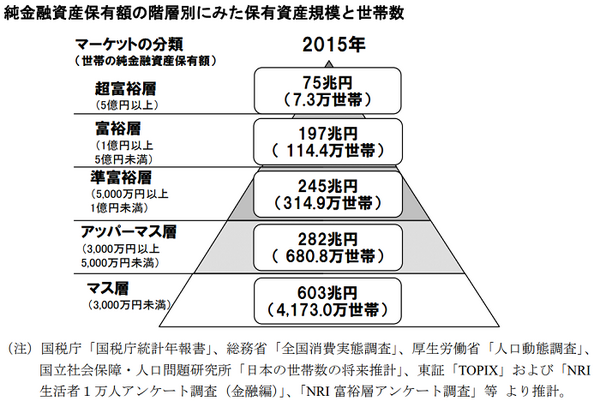

富裕層という言葉は、本来金融機関のマーケット分類で使う用語が、世間一般にも広がったものです。

メディアなどでは「富裕層は全人口の何%」などと書かれていますが、銀行員の経験から、その割合は50人から100人に1人のイメージです。

漫画やドラマにあるような、学校ならクラスに1人いる「お坊ちゃま」のイメージです。

この場合の「資産」とは、預貯金・株式・投信などの金融資産を指します。

富裕層とは「投資できるお金を1億円以上持っている人」と定義できます。

銀行員なら管理職以上がアッパーマス、若手がマス層で、世間一般のイメージほど年収も資産も無いのが現実です。

銀行員が考える「富裕層」

銀行での富裕層という言葉は、世間一般と少し違います。

銀行員が考える富裕層は、

・ 勧誘したら成約できそうな人

です。

銀行が考える富裕層の具体例

「1,000万円の定期預金を預けっぱなしの人は富裕層」

銀行でセールスのターゲット(見込先といいます)を探すときの鉄則です。

1,000万円を置きっぱなしにしている

その1,000万円は使わなくても生活ができる

他にもお金を持っている

という論法です。

「1,000万円預けている人は、その10倍は持っている」こんな表現もあります。

セールスしていると、本当にこの言葉通りの人がいます。

ペイオフが始まってからというもの「ひとつの銀行では1,000万円までなら大丈夫」と、特に高齢のお客様にはこのように考える人が多いようです。

ピッタリ1,000万円しか預けていないお客様がいて、話しを聞いたらペイオフ対策で1,000万円を20の銀行に分けている人(合計2億!)もいました。

1,000万円持っているなら1億円は金融資産があるはずなので、

と考えます。

一部ならば、投資したことで万一損したとしても、トラブルになる危険性は少ないです。

銀行はこのような人を探しています。

なぜなら、

です!

銀行が売り込みたい商品への対応

最近、銀行から売り込まれる(銀行からすれば「売り込みたい」)のは

・ 投資信託

・ 個人年金

この3つが代表格です。

理由1:販売すればすぐに手数料が入ってくる

理由2:手数料率が高く儲かる

「優先順位」に基づいて売り込む銀行

銀行は、銀行にとって儲かる商品を優先的に販売しています。

投資は顧客の選択に任せ、顧客の自由意志で選ぶものです。

販売者(銀行)が特定の商品だけを勧誘してはいけませんが、実際には手数料率が高く、より儲かるものを優先的に勧誘しています。

銀行ではこうした販売手法を隠語で「決め打ち」などと読んでいます。

これには反論する金融機関もあるでしょう。

しかしながら、販売実績の高い商品は手数料も高く、また新発売の商品は、なぜか発売当初は数字が伸びます。

これらは販売する側の恣意的な狙いがあるという何よりの証です。

正直に言いますが、銀行からは「儲かるモノを売れ」とハッキリ言われています。

金融商品を売らなければならないという使命が、銀行員には課せられているのです。

売り込まれたらどうすればいいの?

誤解の無いようにぜひ理解して頂きたいのは、選択するのはお客様自身ということです。

上記したように、恣意的に銀行が儲かる商品をあなたに売りつけてくるかも知れません。

ただし、だからといってその商品が全部ダメなわけではありません。

リスク、リターンなどをじっくり検討して、ご自身で決めることが大切です。

銀行員が勧めるのはまさにオススメ商品でもあるので、魅力ある金融商品もあります。

銀行はもう預金では儲けられない

銀行の収益源(何で儲けるのか)が昔と今では違うことを意味しています。

ひと昔前の銀行では、預金で集めたお金を融資して儲けていました。

預金金利より貸出金利のほうが高いので、その差額が銀行の儲けになりました。

これを利鞘(りざや)といいます。

しかしバブル崩壊 → リーマンショック → ゼロ金利時代と続き、現在の預金金利はゼロに等しい状態です。

もちろん今でも貸出金利は預金よりは高いのですが、その差(利鞘)は縮小してしまいました。

(例)

現在… 預金金利0.15%<貸出金利0.8%=利鞘0.65%

これを1億円・1年で計算すると、バブル期と現在では235万円の差になります。

利鞘で儲けられる時代は終わりました。

何で儲けるか…銀行が導き出した答えが「手数料収入」です。

なぜ銀行が保険や個人年金をすすめるのか

窓口で個人年金の勧誘や、電話で投資信託を勧められたりした経験はありませんか?

預金を預かる銀行が、どうして投信を売り込むのか?

しかも預金を解約しても良いから「投信をどうぞ」と勧誘しているので、疑問に感じた人もいると思います。

理由1:投資信託や個人年金を売れば、銀行は手数料がもらえるから

投資信託や個人年金といった金融商品は、売れば売るだけ銀行に手数料が入ります。

・ 個人年金なら「契約初期費用」「保険関係費用」

・ 外貨預金なら「為替手数料」

などです。

商品、取扱会社によって手数料の呼び方や費用はいろいろですが、共通して言えることは、

という図式です。

私はこのシステムに馴染めず「とうとうウチの銀行も、保険会社の手下に成り下がったのか」と嘆いたこともありました。

バブル入社の私と同世代の銀行員なら、大なり小なり同じ感情を持ち、バリバリの若手銀行員も悩みを抱えています。

理由2:利鞘で儲からなくなっただけでなく、預金は持っているだけで保険料がかかるから

ペイオフに関連して「預金保険」という言葉があります。

預金保険制度とは、金融機関が預金保険料を預金保険機構に支払い、万が一、金融機関が破綻した場合に、一定額の預金等を保護するための保険制度です。(預金保険機構)

「一定額の預金を保護するための保険制度」は保険ですので、保険料が必要です。

例えば定期預金等では年0.033%を、預金額に応じて銀行が支払っているので預かるだけでも、コストがかかります。

もちろん預金は銀行にとって必要不可欠ですが、コストを考えるならある程度は解約させて、金融商品の手数料をもらったほうが良いです。

これが銀行が保険や個人年金をすすめる理由です。

「銀行員」が生き残るための富裕層

最近時の傾向では「遺言信託」や「超高級車の信託」(SMBC信託銀行)などがあります。

三井住友フィナンシャルグループ傘下のSMBC信託銀行が、スーパーカーやクラシックカーなど数千万~数億円の希少車や高級車を対象とする「高級車信託」を始めることが11日、分かった。高級車を預かり、保管やメンテナンスから次世代への承継まで手がける。相談は随時受け付け、手数料は個別に設定される。高級車を信託財産とするサービスは国内の金融機関で初めてとみられる。超富裕層との取引拡大が狙いだ。

(産経ニュース)

このように手を変え品を変え、富裕層取引を拡大しないと銀行は生き残れません。

「銀行が生き残れない」とは、銀行員が生き残れない現状でもあります。

こぼれ話:銀行員の理想(イメージ)と現実

銀行に入社してから理想(イメージ)と現実のギャップに悩む銀行員は多いです。

「地域社会の発展に銀行マンとして貢献したい」

「世界を舞台にしたグローバルな活躍をしたい」

希望を持って入社してきた銀行員は、目の前のノルマ・それも銀行で投信や個人年金を売らされ、ギャップに愕然とします。

多くのノルマがあるので、3時過ぎればすぐ帰れる職場ではありません。

「給料のためだ、仕方ない」と割り切る銀行員が大多数ですが、中には耐えきれず去って行く若者も多いのが現実で、メンタル不調になる者も多いです。

あまり高すぎる理想を持たずに、「どうせ銀行なんて」ぐらいの気持ちで入社したほうが長続きする職場です。(執筆者:加藤 隆二)