Q:最近の税制改正で退職金を支給した際の課税関係について、かなりの改正があったと聞きましたが、どのような改正が行われたのでしょうか?また、改正前と改正後で本人の負担額の差はどの程度あるのでしょうか?

解説

退職金の課税関係に関する改正は、①短期勤務役員の退職所得課税の見直しと②住民税の特例(10%控除の特例)の廃止です。

1. 短期勤務役員の退職所得課税の見直し

退職所得は、勤続年数に応じた退職所得控除額を控除した後の額の金額の2分の1が課税対象とされていますたが、会社役員等で、役員等としての勤務期間が5年以下の場合には、2分の1ではなく、退職所得控除後の全額が課税対象とされることになりました。この改正の適用は平成25 年分以後の所得税から適用開始です。

2. 退職所得に係る個人住民税の特例(10%控除の特例)

個人所得税の計算時に計算した退職所得の金額に、税率(10%)を乗じて算出した税額から10%相当額を控除しますが、この10%控除の特例は平成25年1月1日以後に支払う退職手当等から廃止されます。

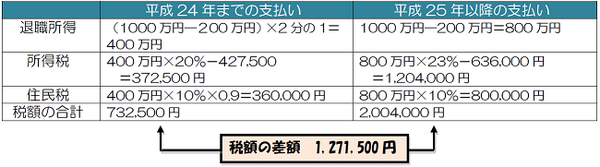

3. 改正前と改正後の税額の比較

(前提)短期勤務の役員に支払う退職手当1000万円、勤続年数5年(=退職所得控除額200万円)のケース平成24年まで

要するに…

退職金については、退職後の生活の安定のため、税法上優遇措置がなされていますが、今回の改正で納税者の負担額がます結果となりました。ただし、本年中に支払いを受ければ、まだ従来の優遇が受けられますので、来年ではなく今年中に退職金の支給をすることをお勧めします。