Q:当社は売れる見込みのない在庫が大量にあり、期末に評価損を計上したいと思っています。 しかし、税務上認められるには一定の要件があるそうですが、どのような場合に、評価損の計上が認められるのでしょうか?

目次

解説

法人税法では、一定の事実が生じた場合、評価損の計上が認められます。

1. 法人税法で認められている評価損の計上

法人税法では、次のような事実が生じたことにより、実際の棚卸資産の価額がその帳簿価額を下回ることとなった場合に、評価損が計上できるとされています。

(1) その棚卸資産が災害により著しく損傷したこと

(2) その棚卸資産が著しく陳腐化したこと

(3) (1)又は(2)に準ずる特別の事実(破損、型崩れ、たなざらし、品質変化等)

2. 「著しい陳腐化」とは?

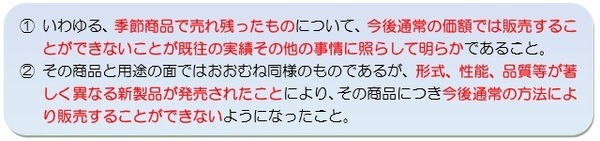

上記の(2)のケースで、「著しい陳腐化」とは、具体的には下記のような場合をいいます。

※棚卸資産の時価が単に物価変動、過剰生産、建値の変更等の事情によって低下しただけでは認められません。

3. ポイント

棚卸資産の評価損を計上するためのポイントは下記2点です。

(1) 時価の算定根拠を明らかにすること。

(2) 評価損の理由を説明するための根拠資料を準備すること。

(2) 評価損の理由を説明するための根拠資料を準備すること。

要するに…

棚卸資産の評価損は、恣意性が入りやすいため、税法上厳しく規制されています。しかし、しっかりした根拠と証拠資料があれば、評価損の計上は十分に可能です。棚卸資産の評価損の計上は大きな節税につながりますので、要件を正しく理解してもれなく計上しましょう。