平成27年に入り、相続税が増税という事で巷を騒がせています。しかし、この相続税の増税に入る前に、相続税、贈与税等の資産税においては、実は、年末に与党(自民・公明)が平成27年度税制改正大綱というものが決定しており、年が明け、既に閣議決定もなされました。

「税制改正大綱」とは、次の年度以降に税制をどのように変えるべきなのか…というもので、これに基づき、税制改正法案を国会に提出するものです。現状の衆議院、参議院ではともに、与党が過半数の議席を確保しているため、おそらく、この税制改正大綱通りの税制改正法案が国会で可決されることが予想されます。

では、この税制改正大綱の内容の内、所謂、資産税については、何が、どのように変わるのでしょうか?

まず、大きく分けると、以下のような3本の柱となり、

中でも、1)として挙げている「住宅取得資金に係る贈与制度」については、注目されています。

目次

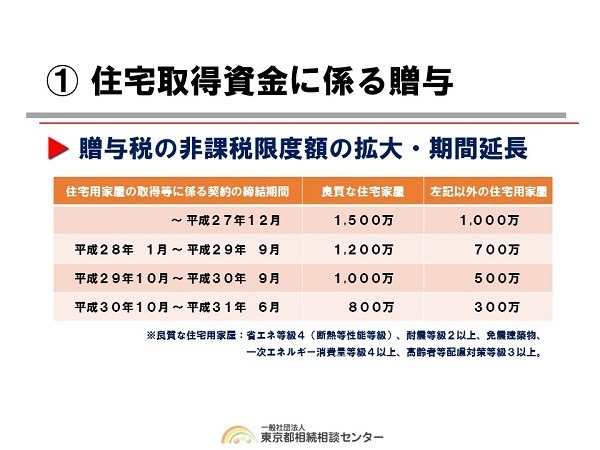

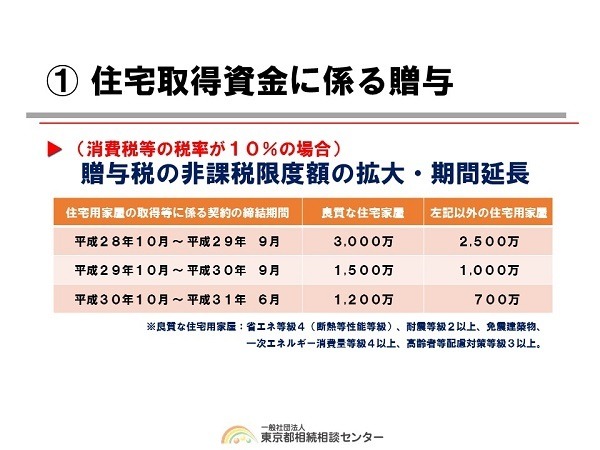

1) 住宅取得資金に係る贈与

本来であれば、当該制度は、時限立法で昨年末で制度自体が終わっておりましたが、景気回復の中で、住宅・建築(不動産)産業は不可欠であるということから、当該制度が再度、期間が延長されると同時に贈与税の非課税限度額が拡大されています。

特に、昨年12月上旬より非課税額の限度額が3,000万円まで拡大されると噂されていましたが、その対象(要件)としては、消費税率が10%に増税された場合とされています。

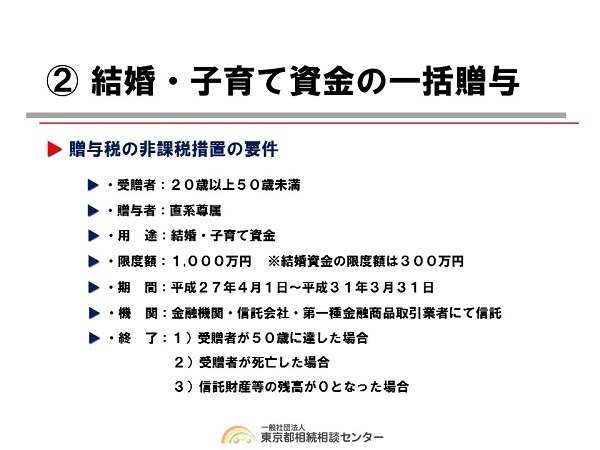

2) 結婚・子育て資金の贈与

そして、今回の税制改正大綱にて最も注目されているのが、2)「結婚・子育て資金の贈与制度」です。

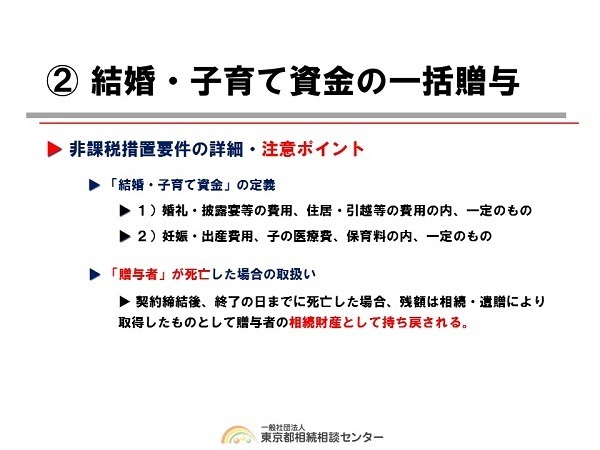

添付の通り、20歳以上の直系卑属(子・孫)に対して行う贈与の内、その使途が結婚や子育てが対象となる場合、1,000万円迄を非課税の上限額とするという制度です。一昨年の4月よりスタートした「教育資金一括贈与」が想定よりも、爆発的にヒットしたため、類似の贈与制度として税制改正大綱に盛り込んだものとして考えられますが、実は、思わぬ落とし穴があります。

それは、受贈者(贈与を受けた者)が、この制度を利用して贈与者(贈与した者)より贈与を受けたものの、受贈者が、この贈与額の対象となる使途として利用しきる前に、万が一、贈与者が死亡した場合の取扱いです。

「教育資金一括贈与」では、受贈者がが30歳を迎えるた時点での残額は、その時点で、残額が贈与されたとみなして、残額に対して贈与税が課税されるのみで、この制度を利用して贈与した後に、贈与者が死亡しても、その贈与額や、残額が相続財産に持ち戻されることはありません。

しかし、この新たな「結婚・子育て資金一括贈与」の制度では、万が一、受贈者が、その贈与額を利用しきる(残額がある状態)前に、贈与者が死亡すると、なんと、死亡時点で、受贈者に対して、相続、或いは、遺贈を原因として、相続したものとみなし、相続財産に持ち戻されてしまいます。

つまり、分かり易くいえば、祖父(祖母)が節税対策の一環として、20歳を迎えたお孫さん5人に対して、将来の結婚資金や子育て資金として、当該制度を利用して上限額である1,000万円を各々に贈与したとします。しかし、お孫さんは、20代。20代ともなれば、社会人になり、仕事に責任や、やりがいを感じ、結婚や恋愛等はそっちのけで、仕事をバリバリ…。

そんな矢先に贈与者である祖父(或いは祖母)が死亡したとします。せっかく、当該制度を利用して、節税対策を講じてきたものの、晩婚化の象徴ともいえるように、誰一人として結婚していなければ、この合計5,000万円は、相続財産に持ち戻されてしまい、節税対策が台無しです。

つまり、相続時精算課税制度と同じとまでは言いませんが、贈与時点においては上限額迄は「非課税」であり、贈与者が思いもせず、早期に死亡等となると、残額が相続財産に持ち戻され、相続財産として持ち戻される制度です。

この制度は、様々なメディア、ジャーナリスト、世論から、画期的な制度であると評価されていますが、この落とし穴に気づいていない方が多いようです。

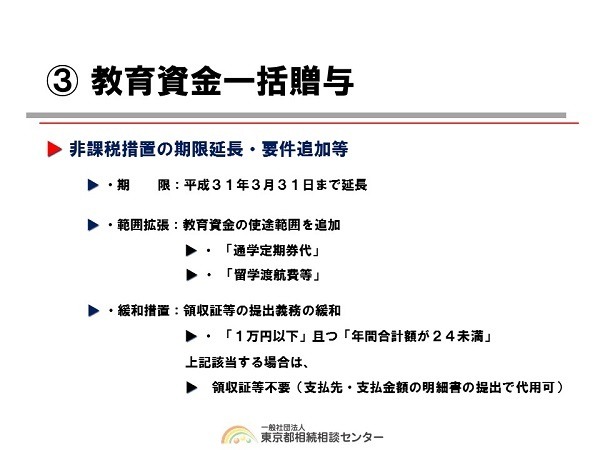

3) 教育資金一括贈与

そして、3つ目の柱としては、上記でも多少、触れましたが、3)「教育資金一括贈与」の期限延長及び一部要件の緩和(追加)です。

制度スタートより、各金融機関が掲げた年間目標をはじめ、時限立法である約2年9か月分の目標契約件数を破竹の勢いで更新してしまった人気の制度が延長されることになります。

尚、上記の2)「結婚・子育て資金の一括贈与」や、3)「教育資金一括贈与」の制度は、相続の現場でも多少のトラブル等もあります。

実は、上記の贈与は、現状(教育資金一括贈与制度の摘要前)でも、その都度、行う贈与でも非課税の対象となります。にもかかわらず、当該制度を多少なりとも勘違いされるケースもあります。

例えば、「上限額」を「その金額でないといけない」と勘違いされて、制度の利用をしたものの、よくよく考えると、自らの生活資金が枯渇化することが判明し、一度、贈与したものを、戻そうとすると、これは、「贈与」となり、「贈与税」が課税されてしまうため、にっちもさっちもいかなくなる…というケース等です。

相続税大増税というフレーズにより、少しでも節税のために…と考える方々の気持ちも理解しますが、何よりも、根本的な将来の自らや、家族の「在り方」をきちんと考えた上で行うべきなのではないかと感じます。(執筆者:佐藤 雄樹)