正しい住宅ローン設計で家計の明るい将来設計をサポートする、ファイナンシャル・プランナーの若松です。

日々、住宅資金相談をお受けしていて、必ずと言っていいほど聞かれるご質問のひとつです。マンションや住宅展示場に見学に行けば、頼まなくても住宅ローンの返済シミュレーションを出してくれ、「いまの家賃と同じ金額で資産になる住宅が買えますよ」とか「いまは低金利なので月々の返済額も安いですよ」と言ってもらえるはずですが、それでは多くの方が安心できないようです。

なぜでしょう?

理由はいくつかあると思いますが、一番大きいのは「今はいいけど、この先も返していけるのか?」と漠然と感じるからではないでしょうか?

住宅販売会社や金融機関は、お客様の「収入」だけを見て、いくら借りられるか、どれくらいの物件が買えるかを提示しますが、どの家計にも「収入」があれば当然「支出」もあります。したがって、住宅ローンの資金計画は「収入」と「支出」(収支)両方を見て考える必要があります。

また、家計の収支は将来にわたって変動していきますので、現在だけでなく未来のことも検討しなくては、安心できる住宅ローン設計は出来ません。

ここでは将来にわたって、無理なく返済していける住宅ローン月額の正しい計算方法をお伝えしていきます。以下の方法ですすめていけば誰でも出来ますので、是非ご自分に置き換えて計算してみてください。

目次

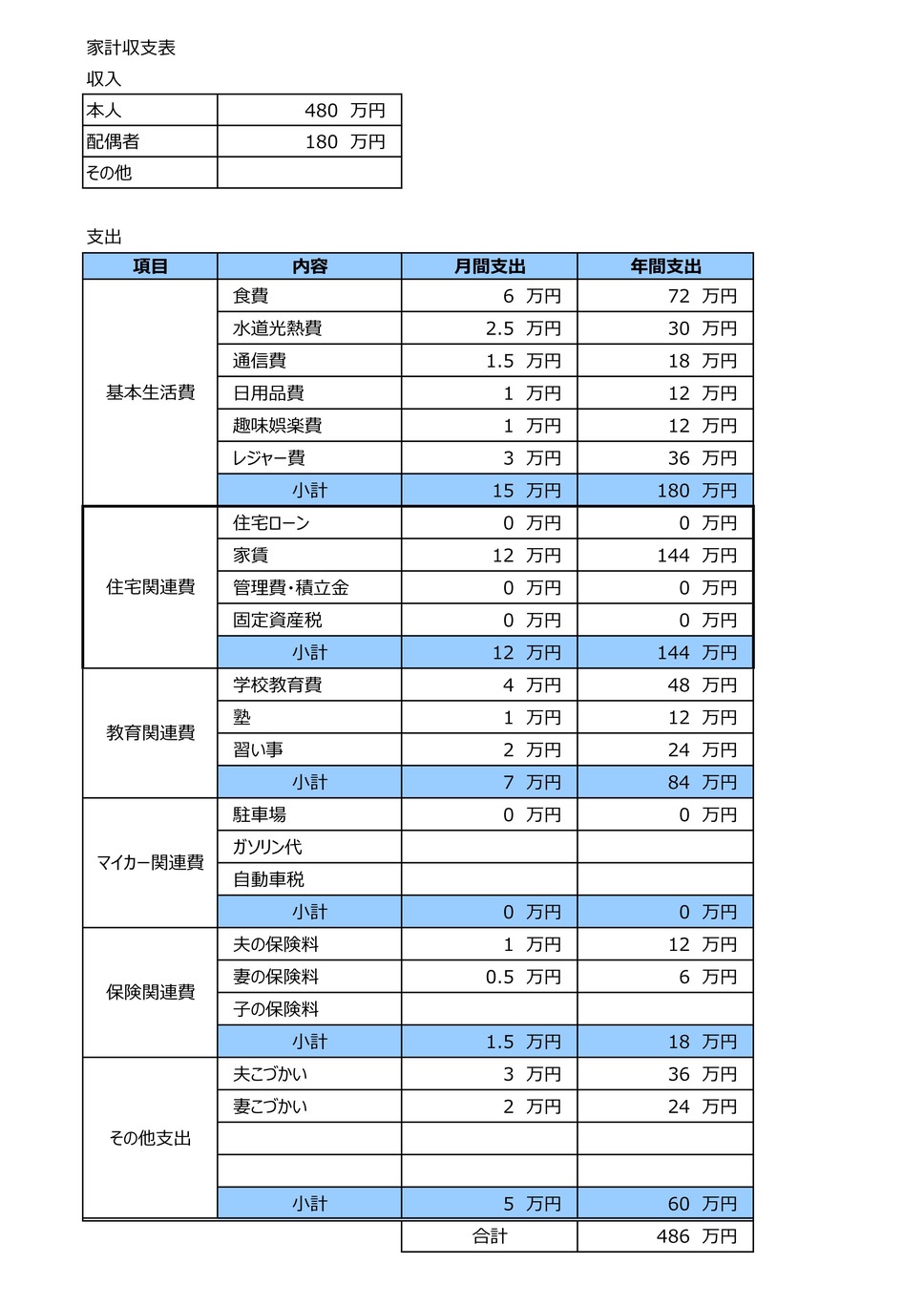

【ステップ1】現在の収支の確認

(1) 1か月あたりの支出を確認する。家計簿をつけていなければ直近の給料日から1か月間集計する。

(2) 年単位の支出(自動車税、年払いの保険料など)を合計し、年間収支を集計する。

(3) 月、あるいは年間の収支が、収入<支出(赤字)であれば、家計の見直しが必要。

(4) 収入>支出となっているようであれば次のステップに進む。

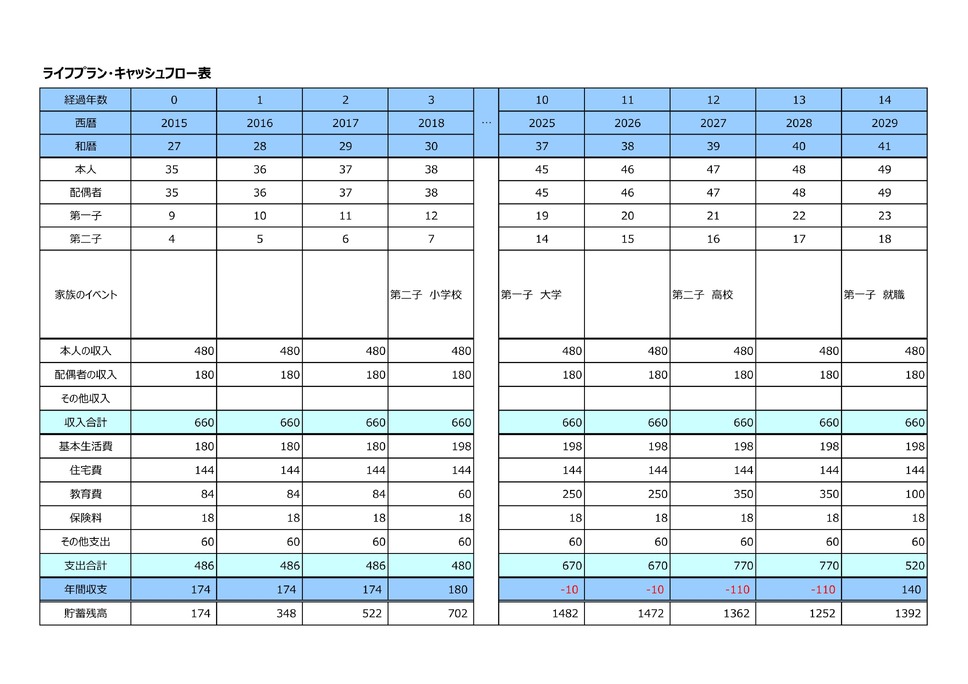

【ステップ2】将来の収支の確認

(1) 翌年以降から定年退職頃までのライフプランを立てる。

(2) 1年ごとに毎年の収支をシミュレーションする。

(3) ライフプラン上、特に支出が大きそうなものはいつ、幾らくらい必要なのかを把握します。

・子どもの教育費(子ども1人当たり1000~2000万円)

・老後生活費(定年までに2000万円~)

【ステップ3】住宅関連費にいくら充てられるかを算出する

(1) ステップ2で把握した大きな支出に対しての貯蓄目標と積立計画を立てる

(例1)15年後までに、子どもの大学進学費用として500万円を貯める。

500万円÷15年÷12か月=毎月約28,000円

(例2)25年後までに、老後生活費として1,000万円を貯める。

1,000万円÷25年÷12か月=毎月約34,000円

(2) ステップ1で集計した支出に、(1)で算出した毎月の貯蓄額を足し、そのうえで支払える金額が住宅関連費に充当できる金額。

・収入…夫40万円 妻15万円 合計55万円

・支出…生活費15万円 教育費7万円 保険1.5万円 その他5万円 合計28.5万円

・貯蓄…大学進学費用2.8万円×2人、老後生活費3.4万円、その他貯蓄2万円 合計11万円

・住宅関連費拠出可能額…55万円−(28.5万円+11万円)=15.5万円

住宅関連費のうち、管理費・修繕積立金、固定資産税を月あたり5万円とすると、

・無理なく返していける住宅ローン月額…15.5万円−5万円=10.5万円

いかがでしょうか?

実際にはボーナスや退職金の有無、希望物件は戸建かマンションか、住宅ローンの金利は変動が良いか固定が良いか、などでも変わってきますが、基本的には上記の方法で算出した金額であれば、ローン破綻などのリスクはかなり軽減されます。

住宅購入を検討しているが返していけるか不安、という方は是非一度計算してみてくださいね。(執筆者:若松 達也)