明けましておめでとうございます! 国際フィナンシャルコンサルタントの荒川 雄一です。

さて、前回に引き続き、今回はホームカントリーバイアスの最たる運用機関である私たちの年金を運用するGPIF(年金積立金管理運用独立行政法人)の運用の変遷を、見て行きたいと思います。

目次

日本の年金運用の変遷

1. 第一の転機

2012年当時、年金運用は5四半期連続の黒字を記録しましたが、その当時のGPIFの「資産構成割合」は、今とは全く違います。

GPIFは2004年度から一度も運用資産の構成を変更していませんでしたが、この年に5年に1度としていた運用資産の組み入れ構成の見直しを、毎年度行う事を決定しました。

その際に、国内債券の割合を7ポイント引き下げ60%にし、国内株式を1ポイント引き上げ12%としました。当時はこれでも、大きな変化でした。またその他資産の割合は、外国債券11%、外国株式12%、短期資産5%となっていました。

当時のGPIFの資産構成は、

b.債券投資が、71%

という完全な「ホームカントリーバイアス」状態、しかも国債偏重の運用を行っていたことがわかります。

2. 第二の転機

2014年に入り、GPIFは新興国債券への投資拡大の検討を発表しました。また、外国債券には、新興国債券だけでなく、格付けが低く利回りの高いハイイールド債券の組み入れも進め、外国債券の占める割合を約11%としました。

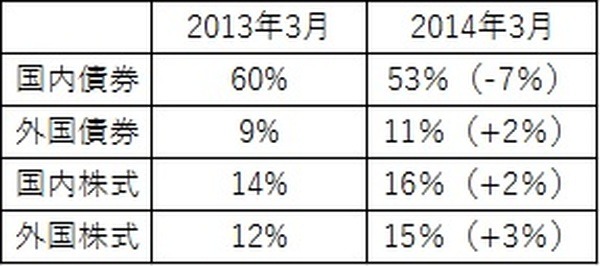

さらに、外国債券以上に配分比率を高めたのが株式です。3月に国内株式を2504億円、外国株式を2325億円買い増しました。2013年3月と比べたアセットアロケーション(資産配分)は、以下のように変わりました。

国内債券が7%減少した分を、外国債券、国内外の株式に振り分けました。もともと日本株式の配分比率は、12%程度を目安としていましたが、このあたりから、「株式」への比重を高めていったことがわかります。

3. 第三の転機

そして、皆さんご存知のように、GPIFは2014年10月に、資産の運用比率(アセットアロケーション)を劇的に変更しました。

国内債券を35%にまで下げ、日本株式25%、外国株式25%、外国債券15%としたのです。

b.株式50%:債券50%

となったわけです。

上述の2012年当時からみても、まさに様変わりとなりました。

年金財源の枯渇化が心配される中、日本も欧米各国の年金運用に近づけていくことは、まさに“必然の決断”だったと言えるでしょう。

とはいえ、「ホームカントリーバイアス」という観点からすれば、依然、日本の年金運用は、日本への配分比率が高いのは言うまでもありません。

これには少なからず、政府による景気刺激策が影響を与えています。

“アベノミクス”と“日銀の異次元の金融緩和策”を背景に、GPIFは、日本国債から日本株式へ大きく資産構成を変化させました。

また、GIPFの資産構成の変更を受けて、他の年金制度である国家公務員共済組合連合会、地方公務員共済組合連合会、日本私立学校振興・共済事業団も、GPIFに追随する形となりました。これによって、日本の株式市場が大きく引き上げられたわけです。

ここ3年程度の間に、大きく運用方針を変更させた日本の年金運用ですが、いわゆる「ホームカントリーバイアス」という観点からは、国策も絡み、いまだ自国の割合が高い状態といえるでしょう。

では、次回は、個人投資家における「ホームカントリーバイアス」について、考えてみたいと思います。(執筆者:荒川 雄一)