昨今、銀行などの金融機関にとってひとつの重要なテーマになっています。

2. リスケの何が問題なの?

3. なぜ銀行はリスケを減らしたいの?

4. リスケ中の会社はこれからどうなるの?

5. 「リスケ」と「借り換え」の違いとは?

など今回はテーマに沿って、用語の簡単な解説も交えて銀行員が説明していきます。

銀行と融資取引中の方、これから取引しようと考えている方は、ぜひ参考にしてください。

目次

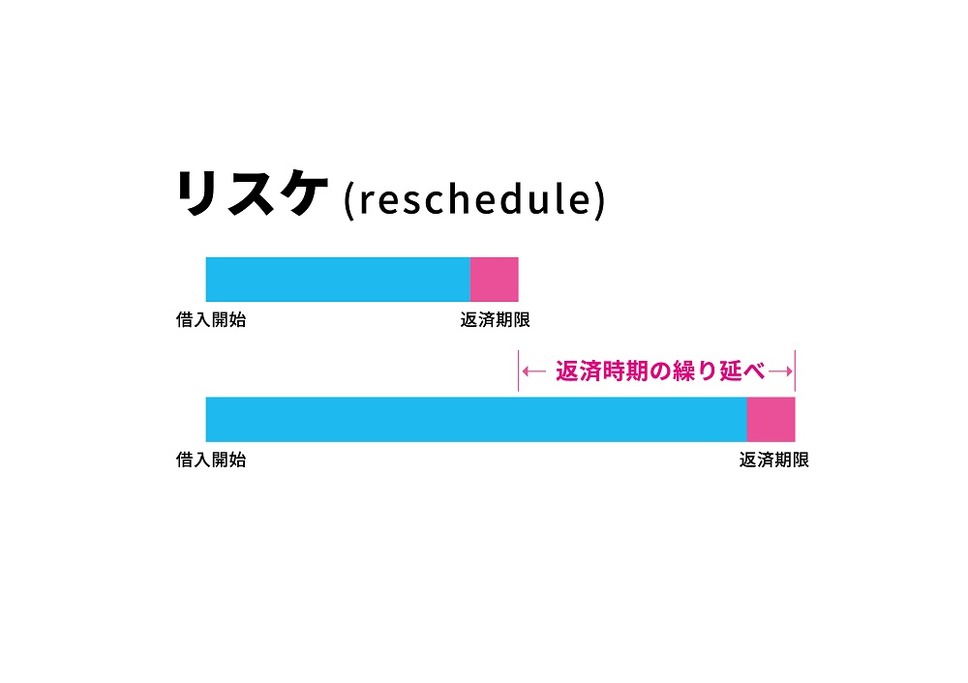

1. そもそもリスケって何?

銀行で融資を返済中の取引先(会社や個人事業主)が、業績の悪化などで苦しくなり、銀行に頼んで返済額を減らしてもらうことをリスケといいます。

銀行から受けた融資を5年間で返済していく。

これを融資の条件といいます。

ところが業績が悪化してくると、当然ながら決められた返済が困難になってきます。

そのまま何もしなければ返済がとどこおり、延滞が進めばついには返済できなくなってしまう。

会社なら倒産、担保に入れた不動産は取上げられて…

最後は破綻ということになってしまいます。

こうした事態を避けるために、

・極端な場合には毎月元金をとりあえずゼロにして、利息のみ支払っていくようにする。

などの返済計画の変更を、銀行にお願いすることになります。

これを、銀行の監督官庁である金融庁では「貸付条件の変更を行う」と表現し、銀行では単に条件変更と呼んできました。

条件変更を英訳するとリスケジュール(reschedule)、縮めてリスケと呼んでいます。

もともと業界内部の略語でしたが、リスケという言葉は社会一般に浸透しています。

現在では「スケジュールを組み直す、予定を変更する」というビジネス用語として「今月の予定を一旦リスケしよう」などと一般的に使われています。

余談

英訳すると妙に軽く感じられ、年配の銀行員はこのリスケという言葉が嫌いです。

いまだに条件変更という言葉を使っています。

(私もですが、仕方なくリスケで続けます。)

2. リスケの何が問題なの?

リスケをすると取引先の債務者区分が低下します。

債務者区分とは、取引先=債務者を銀行が区分け・ランク付けすることです。

債務者区分は業績が良い会社が上位、悪い会社が下位で、以下が区分例です。

(2) 要注意先

(3) 破綻懸念先

(4) 実質破綻先

(5) 破綻先

上記は監督官庁である金融庁の金融検査マニュアル(pdf)に規定されています。

詳細は割愛させて頂きますが、それぞれ意味はおおむね言葉の印象通りです。

(2)の「要注意先」の中に、更に「要管理先」があり、リスケすると「要管理先」になります。

銀行は上記(1)~(5)の債務者区分に応じて、貸倒引当金を積みます。

債務者区分が低くなるほど、引当金を多く積まなくてはなりません。

「債務者区分が低い=貸倒れのリスクが高い」ということになるからです。

貸倒引当金とは文字どおり、貸倒れを想定し利益から差っ引いたカネ=引当金という意味です。

貸した金が返済されなくなる(貸倒れ)になった時に備えて、その金額をあらかじめ利益から差し引いておくことを「貸倒引当金を積む」と表現します。

リスケをすると債務者区分が、例えば「要注意先」から「要管理先」というように低下します。

債務者区分が低下すれば、銀行は貸倒引当金を積み増ししなければなりません。

上述のとおり、貸倒引当金を積み増しするということは利益の低下を意味します。

そうです。リスケすると銀行の利益が減ってしまうのです。

3. なぜ銀行はリスケを減らしたいの?

銀行がリスケ先を減らしたい理由は2つあります

(2) 減らせといわれているから

(1)の理由は上記の通り。

では(2)の「減らせといわれているから」とはなんでしょう?

その答えは「金融仲介機能のベンチマーク」です。

金融仲介機能のベンチマークって?

顧客から集めた預金を融資して、利息を付けて返済させる、こうした銀行本来の仕事のことを金融仲介機能といいます。

金融庁は、銀行の経営実態を示すために様々な指標(ベンチマーク)を決めて、銀行がこの金融仲介機能を発揮しているかについて、公表を義務づけています。

言い換えれば、本業をしっかりやっているかどうか、金融庁が決めた基準で自己採点した通信簿を銀行が自らHP等で発表するというものなのです。

銀行のホームページには、必ずこの金融仲介機能のベンチマークについて記載があります。

ベンチマークについての詳細は、金融庁のホームページ「金融仲介機能のベンチマークについて」をご覧下さい。

リスケにはどう関係するの?

金融庁が定めた金融仲介機能のベンチマーク指標の一つに「金融機関が貸付条件の変更をおこなっている中小企業の経営改善計画の進捗状況」というものがあります。

簡単にいうと、リスケが無くなった会社がどれだけあるか? という意味です。

業績が持ち直して返済額を元通りに戻せたことを、リスケの卒業と表現します。

つまり「貸付条件の変更をおこなっている企業の経営改善計画の進捗状況」とは、つまり「リスケを卒業した企業がどれだけ増えたか?」ということなのです。

ここまで読み進めて感じた方もいると思いますが、

ことにもなるのです。

もちろん上記について明文化された命令などありません。

しかし銀行はそのように、つまり命令だと捉えています。

現に私の銀行でも、それに対応した変化がすでに起きています。

これについては事項で説明していきます。

4. リスケ中の会社はこれからどうなるの?

リスケの卒業には2つの道がある

(2) リスケは無かったことにしてしまう。

(1)について、細かい説明は不要でしょう。

銀行でリスケして何とか苦しい状況をしのいできた。

おかげで売上げも伸びて業績が持ち直し、元通りの返済に戻すことができるようになった。

取引先も、もちろん銀行にとってもこれが理想ですし、返済が元通りできるようになったお客様を見ることができるのは、銀行員にとってもうれしいものです。

銀行は業績回復を待っていられない

ただ、一つ問題があります。

それは時間がかかるということです。

一度落ち込んだ業績が持ち直すには、それこそ何年も時間がかかりますし、そもそも持ち直す会社の数は、決して多くはありません。

そこで考えた方策が、リスケを無かったことにしてしまうというものなのです。

5. 「リスケ」と「借り換え」の違いとは?

最初の融資をそのまま残す ~今までのリスケ

一度リスケをした場合、あくまで一番はじめに借りた融資を引き継いでいく。

これが従来の条件変更でした。

銀行で良く使われる借り換えとは、ここが違う部分です。

あくまで業績が問題無い先に対し、複数の返済を一本化したり、条件が良い融資を実行して前の融資を返済する。

これが借り換えです。

条件変更は、あくまで最初の融資の返済額(条件)を変えるだけです。

これは、条件変更を借り換えと同様に取り扱って最初の融資を回収してしまうと、つまりは、条件変更した融資が無くなってしまうことになり、それを避けるためです。

上記のように、これまで銀行の条件変更と借り換えは根本的に違うものでした。

「返済が困難だからリスケしている融資を、ちゃんと返済している取引先と同じ土俵で取り扱うのは不公平だ」という観点からの違いです。

またリスケをしても返済ができなくなってしまった場合、最初の借入を借り換えて保証人が変わったりしてしまうと、回収に不都合が生じる場合もあります。

以上により、あくまで最初の融資をそのまま残すというのがリスケの大原則でした。

そして、リスケにはもう一つ大原則があります。

それは、リスケ中は新しく借りることはできないということです。

「返済が困難だからリスケしている会社は、新たに借りても返せるはずが無い」というのが銀行の論法です。

大きく変わった銀行の姿勢 ~これからのリスケ

現在銀行では、リスケに関して従来と大きく以下の2点が違って来ています

(2) リスケ中の会社にも、条件次第で新規融資するようになった。

(1)については、現在リスケしている複数の融資を、無理のない返済額で一本化する。

リスケ中の会社に、銀行が提案して実行しています。

これは、名前は「リスケ」で変わりませんが、実態は「借り換え」であり、当然最初の融資は無くなってしまいます。

そう、リスケは無かったことになるわけです。

リスケした融資が無くなるということは、リスケを卒業するということ。

債務者区分の引上げも期待できるし、そうすれば貸倒引当金も減らすことができる。

上記のように全て上手くいくわけではありませんが、基本的にはこのスタンスで、リスケ先に対して銀行が借り換えを進めているのが実態です。

(2)について、条件や金利などの基準は厳しいものがありますが、現在銀行ではリスケ中の会社に対し新規融資もおこなうようになっています。

今までの銀行では考えられなかった、リスケ先への新規融資も銀行は実施しているのです。

これは、「金融仲介機能のベンチマーク」で述べた経営改善の進捗状況において「リスケしていたが、また新規に融資を受けられるようになった」という項目に対応したものです。

まとめ

銀行の姿勢は確かに大きく変わりましたが、言い換えれば姿勢が変わった理由はあくまで銀行の都合です。

揶揄や自虐ではありませんが、決して顧客のためを思っているもの(ばかり)ではない点が重要なのです。

リスケ融資の一本化も、新規融資も全て銀行が取引先を選別して提案するものです。

ですから、あなたが今銀行でリスケ中だとして、上記のような対応を求めても、銀行が必ず応じてくれるとは限りません。

全ては銀行の胸算用次第なのです。

ただしこうしたリスケ先への対応などは、銀行のホームページに「金融円滑化に向けた取組み」などのキーワードで何かしら記載されているはずなので、相談してみる価値はあると思います。

なぜならホームページにはこうも書いてあるはずです。

何なりとご相談くださいと。(執筆者:加藤 隆二)