目次

友人から突然の相談

「友人から相談されて、どうしていいかわからない、困った」と、電話があり相談されました。

友人の母親から電話があり、

お金を無心されたそうです。

「下流老人」、「老後破産」という言葉も登場していて、社会問題になっています。

実老後資金確保と運用、教育費のかけ方など、将来「老後破産」にならない為に知っておきたいことと、教訓について紹介します。

「老後破産」とは?

高齢者で年金をもらっていながらも、生活することが難しい状態が「老後破産」です。

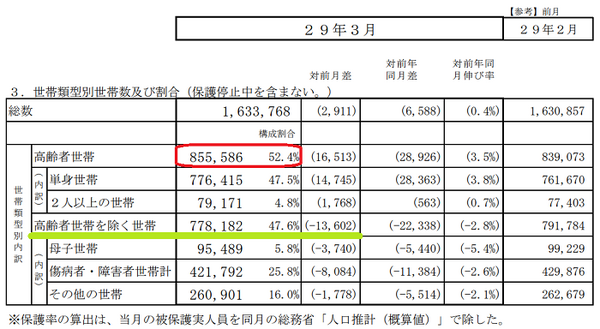

高齢者の生活保護受給世帯も毎年増えているのが現実です。

厚生労働省が行なった「生活保護世帯数の推移調査」では、2018年4月で163.5万世帯のうち約88万世帯が65歳以上の世帯が受給を占めていて、高齢者以外の受給者数は減っています。

想定外1: 年金支給年齢や額の変更

年金の支給開始年齢は、現在は65歳スタートし「高齢者確保措置」という制度を、厚生省が導入したことで、定年後も再雇用で働く方が増えました。

最近のニュースでも報道されていますが、再雇用年齢が70歳以上も可能があり、年金支給開始年齢の引き上げも考えられます。

友人のお父さんは、定年後は役員待遇で再雇用となっていたので、年金支給額は、一般の方よりはたくさんもらえるはずでした。

しかし65歳の支給開始前に、日本年金機構から「65歳からの支給額を減額する」という内容の通知がきました。

働き方改革で再雇用が増えた今、支給前から減額が行われるケースは増えると考えられます。

2016年時点での

・ 国民年金支給金額の平均は約5万円

・ 厚生年金支給金額の平均は約15万円

今の高齢者の方が年金を支給されても、年金から保険料などを支払っているので、残るお金はわずかです。

参考資料:「厚生労働省 平成28年度厚生年金保険・国民年金事業の概要」

想定外2:家族や自身の病気

住宅ローンは完済していましたが、同居していたお祖母さんが認知症を発症して入院し、お父さんも病気で通院していました。

会社から継続の打診をされましたが、体力面と病院からお祖母さんの呼び出しがいつ来るかわからないということで、63歳で退職しました。

子ども3人は、現役時代に高給や、再雇用後の役員待遇で貯蓄があり、全員を大学まで私立へ通わせていました。

「退職金と、教育資金を差し引いた貯蓄でやりくりできる」

と考えていました。

しかし家族の突発的な病気と、自身の体調不良で予定していた年齢まで働けなくなりました。

想定外3:老後資金の把握

友人の実家では家計管理を奥さんにすべて任せていました。

お父さんは退職金や年金を老後資金に考えていたので、どれだけ老後資金があるのかを気にしませんでした。

年金支給額減額や、家族や自身の病気から改めて老後資金を確認した結果、200万しかないという現実がわかったのです。

老後破産を防ぐためにやること

現役30~50代の方が「老後破産」にならない、両親が困った時にできることがあります。

1. 老後資金確保は早めに始める

企業に勤めていれば、ボーナスや退職金が出る会社ありますが、ボーナスカットや退職金を減額する会社が増え始めています。

自営業の方も含め、家計から出せるお金で老後資金を貯蓄するために「iDeCo」や「つみたてNISA」が登場しました。

年金に不安を抱き、申し込みも増えています。

ネット証券でも扱っていますので、比較してみると良いでしょう。

iDecoは節税効果がある反面、60歳まで出金できないデメリットはあります。

かける年齢が早いほど、しっかりと老後資金をためられます。

確実に老後資金を貯めることはできるので、不明なことは、取り扱い金融機関で相談して決めてください。

2. 子どもの教育費は、無理をしない

昨今、大都市圏で「中学受験の低年齢化」が進み、中学受験だけでも100万円使ってしまっている家庭もあります。

習い事などの月謝も、物価に伴いに上昇傾向です。

今後の増税でどれだけかかるか未知数ですが、兄弟姉妹が多ければ、老後資金と教育費は同時にためていきます。

児童手当や学資保険を使い、自分たちの生活や老後に負担にならない教育費を算出することが大切です。

3. ムダがわかる「家計簿」

「家計簿」をつけて、挫折した人は多いと思います。

しかし家計簿の見直しで、無駄な出費が見直されることもあります。

夫婦どちらか1人に任せるより、2人で見た方が見直せます。

スマホアプリでレシートを撮影するだけで管理できるアプリなどを使ったりして、家庭にあった家計簿をつけることをおススメします。

1週間に1度、冷蔵庫の掃除を兼ねて、食材のチェックをすると、不要な買い物を防げます。

年代に応じて徐々に生活の質を落とし、貯蓄への余剰金を捻出する考え方は大切です。

お子さんが独立する年齢までの、教育費は大変ですが、家計簿での見直しで出費のムダを減らせます。

4. 重複した内容の保険

いつの間にか、保証内容が重複した保険を、かけているということは、どの年代でもよくあります。

大手保険会社が出しているしっかりした内容の保険をかけているのに、不安になって、掛け捨てタイプの保険を多数かけて家計を圧迫していることもあります。

年に1度は、自分達がかけている保険内容を見直して、重複を起こしていないかチェックし、内容が充実している保険で支払いが可能な保険のみを残しましょう。

5. 住宅ローンが払いきれないと思ったら、急いで銀行に相談

定年までに完済しておかなければ、老後が苦しくなるのが、住宅ローンです。

年に1度は、完済額と繰上げ返済や借り換えの見直しをしましょう。

家の購入時期が遅く、定年後も返済が続くとなると、支払いができないという可能性は出てきます。

住宅ローン設定時に、返済年数を計算してもらうことは基本です。

定期的に見直すことは大切ですが、早めに気づいて、「もしかすると難しくなるかも」と気づいた時は、速やかに借りた金融機関に相談しましょう。

法的な手続きが必要な場合は、弁護士と相談して対応してください。

6. 教育資金について子供を責めない

と、子供を責めてはいけません。

両親がどれだけお金を出したかということは、小学生時代は全く知りませんし、ご両親の裁量のもとで、教育を受けさせたのは自分です。

子供の教育、お金の管理は大人の責任です。

老後資金は教育費と並行して行いましょう。

「下流老人」、「老後破産」は増える

今後も高齢者の生活保護は増えることになると予測されています。

年金制度自体は消えることはありませんが、「ねんきん定期便」で計算した金額を受け取れない可能性はあります。

年金や退職金に頼らず、現役世代のうちに、iDeCoなどでの運用し、年齢に合わせた生活の質の変更を入れながら、老後資金をしっかりと用意しましょう。(執筆者:笹倉 奈緒美)