SNSで流れてくる女性向けのマネーセミナーの広告、通販で買った生活雑貨や各種DMに同封されているチラシ、メールなど、たくさんの「お金に関するセミナー」のお誘いがあります。

これらの共通点は「無料」ということ。中には、お茶とスイーツが提供されると謳ったものもあります。

私は、折に触れ、「無料の投資やお金のセミナーには行ってはいけない」と書いたり言ったりしています。

なぜなら、これらのセミナーの目的の多くが金融商品を販売することにあるからです。

大抵は、その後、個別無料相談に誘導されて、外貨建ての貯蓄性保険、投資信託や社債、不動産投資を勧められます。

至れり尽くせりのセミナーの運営費がどこから出ているのかを考えれば想像できるでしょう。

FPへの相談も要注意です。

金融機関に属さない独立系のFP(ファイナンシャルプランナー)で、中立の立場で相談にのりますという看板を掲げていても、結局、保険を勧められるケースは少なくありません。

また、最近よく耳にするのは、会社が福利厚生の一環で開催してくれた独立系FP会社によるマネーセミナーや相談会などで、保険を勧められたというケースです。

会社が善意で行っているとすれば、会社ごとカモにされていますし、会社がそのFP会社と懇意だとすれば、従業員を売っていることになり悪質です。

目次

問題は、誰かが「なんとかしてくれる」と思う勘違い

お金について苦手意識を持っている人は少なくないでしょう。

人生100年時代、老後が不安、今の超低金利では預貯金でお金を増やせないので投資をした方が良いのはわかっているけど、何となく怖いし方法もわからないという人も多いと思います。

そんな人が思うのは、「誰か信頼できる人や会社に任せられればいいな」ということかもしれません。

でも、顧客本位で相談に乗ってくれる人や会社をどう探せばいいのでしょう。

そもそも大切なお金の問題解決を誰かに期待するというのは正しいのでしょうか。

答えはもちろん「間違い」です。

人任せにすると逆にお金を減らしてしまうことにもなりかねません。

顧客本位のアドバイザーは、現状では非常に少なく、中立を謳っていてもそうでない人も多いため、なかなか見分けるのが難しいのが実情です。

先のようなセミナーやコンサルティングで勧められた商品を購入することが、自分の資産形成の目的に合っているというのなら、それは自己判断でお願いしますということです。

しかし、「なんとなく不安だから」という気持ちで、いきなり商品を買うのは絶対にやめましょう。

この商品を買ったから安心なんてことは絶対にありません。

まずすべきは、ただ漠然と不安を感じるのではなく、自分が想定する人生を思い通りに生きるために、「いくらためていけば良いかを明確にする」ことです。

お金の問題を解決するのに、貯蓄をしていく以外に方法はありません。

儲け話や特別な方法などは存在しません。

ライフスタイルは多様化していますので、さまざまな生き方、考え方があります。

働き方、結婚、出産、マイホームなど、自分が望む選択をし、実現できるのが一番です。

今後、いくらためていかなければならないかは人によって違います。

自分の「必要貯蓄率」を求め、それをためていくことが、お金の不安を解消し、お金の問題を解決するためのたった一つの方法です。

お金の問題を解決する方法はシンプル

今の収入は、現在のあなたを支えるお金ですが、同時に未来の自分を支えるお金でもありす。

今、全部使ってしまったら、「不安」な気持ちはどんどん大きくなりますし、実際に将来困ったことになります。

多くの人は、リタイア後は公的年金制度を収入の柱にして、現役時代に積み上げたお金を少しずつ取り崩して生活費に充てて生活しますので、今からしっかりためて、増やしていくことが必要です。

資産形成はルールを守り、なるべく早くスタートして時間を味方につけることで効率的にお金を増やせます。

特別な知識を持たなくて誰でも簡単にできることです。

あなたの必要貯蓄率を求めよう

では、今後いくらためていけば良いのか、あなた自身の「必要貯蓄率」を求めてみましょう。

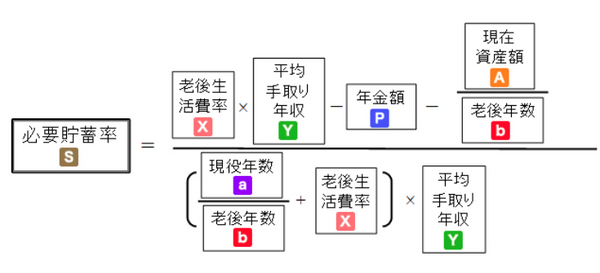

「人生設計の基本公式」で簡単に求められます。

「人生設計の基本公式」とは、老後の生活費が現役時代のどのくらいになるかを考えて、自分のイメージする老後を送るためには今、手取り収入(税金と社会保険料を支払った後の自由に使えるお金:可処分所得)の何%を使わないでためて増やしていくかを求めるものです。

FPに相談に行くと、「ライフプランニング表」というものを作ってくれますが、費用もかかりますし、状況が変わればまた新しく作り直さなければなりません。

「人生設計の基本公式」を使えば、いつでも何度でも自分で計画の立て直しができますので、ぜひご活用ください。

人生設計の基本公式

式を見て、「難しそう」と、一気にやる気をなくした人ももしかしたらいるかもしれません。

でもご安心ください。使っているのは小学校で習う四則計算ですので、電卓と筆記用具があればできます。

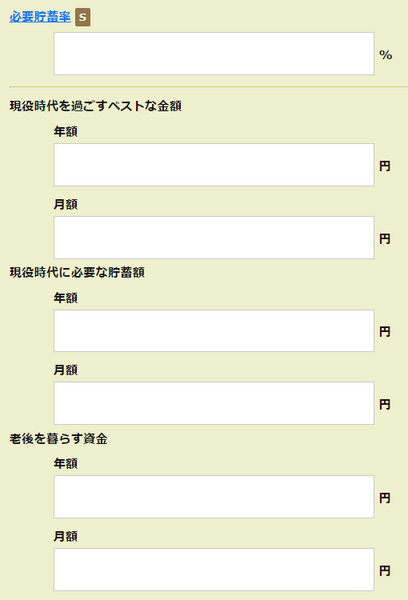

面倒だと思われれば、計算サイトをご活用ください。

6つの数字を入れていただいて、「計算する」を押せば、「必要貯蓄率」が出ます。

スクロールすれば、老後生活費(老後を暮らす資金の年額と月額)も表示されます。

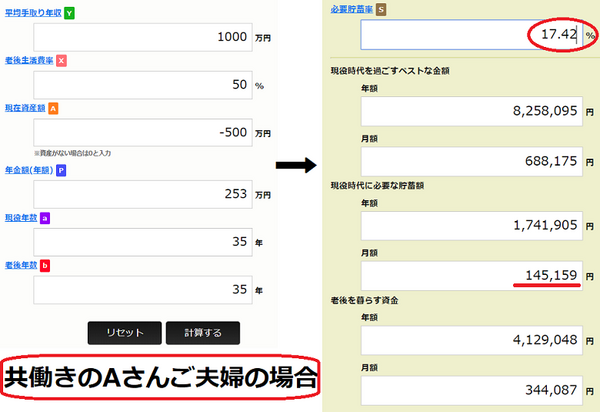

共働きのAさんご夫婦(夫30歳・会社員 妻30歳・会社員)の場合

共働きのAさんご夫婦(夫30歳・会社員 妻30歳・会社員)を例に、6つの数字をご説明しましょう。

まず、「平均手取り収入(Y)」には、現在の手取り年収ではなく、残りの現役時代の年数も考え、これからもらえそうな手取り年収を考えて記入します。

ご夫婦共働きの場合は、収入を合算してください。

お互いに相手の年収や貯蓄額を知らない「ブラックボックス家計」が多いですが、お金をためたければ、お互いのお財布事情を共有して「ガラス張り家計」にすべきです。

お金がたまるスピードが格段に速くなります。

Aさんご夫婦の家計の今後の「平均手取り年収(Y)」は1,000万円です。

次に、「老後生活比率(x)」を考えます。

老後は、現役時代の何割程度の生活水準で暮らしたいか想定します。

老後は住宅ローンが終わり、子供も独立するなどすれば、現在の生活費より少なくなります。

現役時代の7割前後という方が多いですが、収入が多い家計は半分の5割くらいまで減らせます。

しかし、現役時代に身についた消費行動は、リタイアしたからといって急に変えられるものでもありません。

大きく生活レベルを下げて支出を減らせると楽観しないほうが良いでしょう。

Aさんは、「老後生活比率(x)」は5割程度になると想定します。

「年金額(P)」には、受給できる年金の見込み額を入れます。

50歳を過ぎると自分が受け取れる年金は、「ねんきん定期便」で知ることができます。

今後60歳まで現状の働き方に変化がなければという前提で、受給見込み額が記されています。

50歳未満の人は、次の式で大まかな金額を知ることができます。

厚生年金は、「ねんきん定期便の金額 + 60歳になるまでの年数 × 年収 × 約0.0055」で求められます。

基礎年金は、1年保険料を納めると2万円増えます。満額で77万9,300円(H30度)。

終身で受け取れる企業年金もここに加えます。

受給までに20年以上あれば、厚生年金(サラリーマン)で現役時代の可処分所得の0.3倍程度として考えましょう。

Yの30%程度としても問題ありません。Aさんは、「年金額(P)」は253万円としました。

「現在資産額(A)」は、手持ちの金融資産の合計額を入れます。

預貯金や保険の他、有価証券や売却可能な土地などは時価で、確定拠出年金や有期の企業年金、一時退職金もここに加算できます。

一方、子供の学費や住宅の頭金などはここから差し引きます。

Aさんは、現在の貯金額は300万円ですが、将来子どもの教育費を800万円と想定して、差し引いて「現在資産額(A)」は−500万円として計算します。

「現役年数(a)」は、退職まで後何年あるかを考えます。

現役年数を延ばすと老後年数が縮むという関係です。Aさんの「現役年数(a)」は35年です。

「老後年数(b)」は余裕を持って、95歳くらいまでと考えておきましょう。20代の人は100歳までと余裕を持ちましょう。

年の差カップルも長めにとっておきましょう。

30歳のAさんは、余裕をみて「老後年数(b)」を35年としました。

Aさん(30歳・会社員)、妻(30歳・会社員)の家計の結果

現在の手取り年収ではなく、残りの現役時代の年数も考え、これからもらえそうな手取り年収の合算額を考えて記入します。

老後、現役時代の何割程度の生活水準で暮らしたいかを設定します。

老後は、住宅ローンが終わり、子供も独立するなどすれば、現在の生活費より少なくなります。

Aさんは、老後は5割程度になると想定します。

夫婦合算した金額。ねんきん定期便より。(今の条件で60歳まで働き続けた場合)

現在資産額(A)−500万円(現在の貯金額は300万円ですが、将来教育費を800万円と想定して、差し引いて-500万円として計算)

老後年数(b)35年(65歳から100歳まで生きると想定した年数)

計算式から求めたAさんの必要貯蓄率は「17.4%」でした。

今後、手取り年収の約17%を貯蓄して行けば、老後の生活費は約34万円ほど確保できます。

Bさんの現在の手取り年収(Yではなく現在の手取り年収)は、夫婦で約850万円ですので、必要貯蓄率をかけると、一年間に貯蓄しなければならない金額は

と求められます。(17%で計算しているためグラフと少し誤差が生じています)

12か月で割ると、毎月の必要貯蓄額は12万円です。運用も含めて毎月貯蓄をしていきます。

今後、年収が上がれば、それに伴って貯蓄額も上がります。

また、大きな支出があれば、その時点で必要貯蓄率の計算をし直してください。

逆に大きなお金が入ってきた場合も同じです。運用で増えたお金や減ったお金も反映します。

皆さんの必要貯蓄率はいくらになりましたか。

と思われた方もいらっしゃるかもしれません。

そういう場合は、働く期間を延ばす(現役年数が短くなる)、老後生活費率を下げるなどして計算をし直して見てください。

また、一時退職金がもらえる人は、「現在貯蓄額(A)」に加えてみてください。

専業主婦の方やパートの方は、収入を増やすことを考えてみてください。

例えば、手取り130万円で今後10年間働く場合は、1,300万円を「現在貯蓄額(A)」に加えます。

夫婦ともに正社員となれば、Yが増えるだけでなく、年金(P)も増やすことができます。

ともかく、自分が実行できそうな「必要貯蓄率」を求めて、毎月の必要貯蓄額は、「貯蓄専用口座」に貯蓄しましょう。

ここから「iDeCo」や「つみたてNISA」を使った運用などにもお金を回せるとよいですね。

運用についてはまたあらためてお話ししたいと思います。(執筆者:岩城 みずほ)