目次

老後資金2,000万円不足問題

先日カナダ在住の友人FPが帰国し、「老後資金2,000万円不足」で揺れる国会論争を見ていて一言、

カナダには最低10年在住しているだけで支給される年金があるそうです。

40年カナダで暮らすと夫婦で月額10万円くらいになるそうで、この部分が日本の基礎年金部分にあたり、財源は税金です。

その上に掛け金を個人で負担する厚生年金相当部分があり、70歳未満の就労者が加入します。(自営業は全額、会社員は労使折半)

ただそれだけでは不十分で、自助努力年金として、確定拠出年金等を奨励している。

とのことでした。

年金制度は公的年金と自助努力年金の2本立

カナダに限らず、他の国々をみても年金制度は公的年金と自助努力年金の2本立てで老後を支えるのが当たり前のようです。

税制優遇だけでは不十分でドイツのように補助金を付けてまで奨励(リースター年金)しているのは、現役世代から年金受給世代へ仕送りの賦課方式だけでは早晩行き詰待ってしまうのが分かっているからです。

日本こそ少子高齢社会のトップランナーです。

「老後の30年間で2,000万円が不足する(pdf)」という金融庁の報告書は、国民的な関心ごととなり年金制度を考える良い機会となることを願っています。

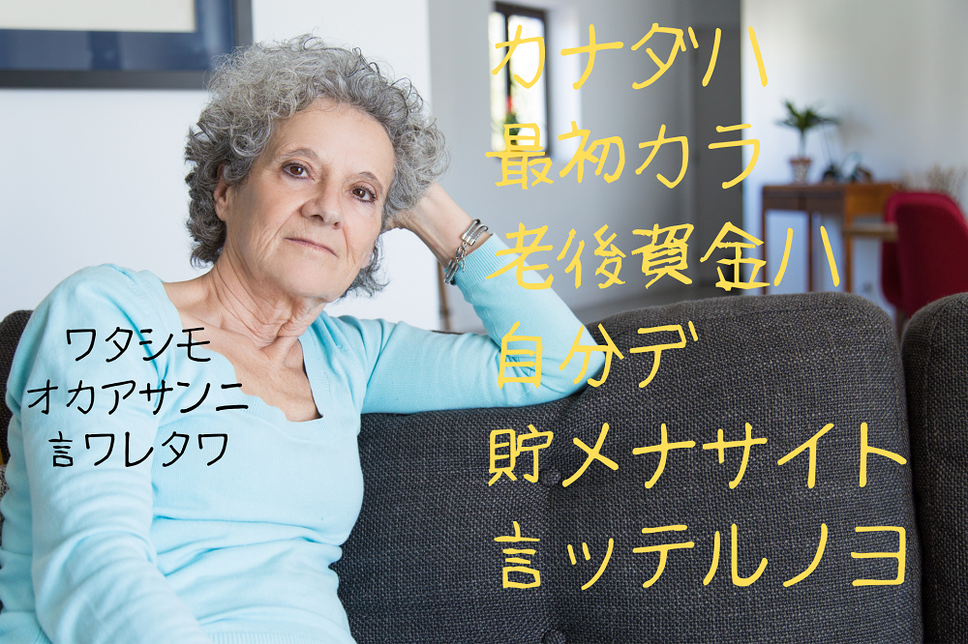

そもそも、公的年金だけで老後は安泰と考える人は小数で、現役世代の老後不安の第一は「お金」であり、大方の人が老後に必要と考えている金額は2,000万円以上です。

報告書は、決して2,000万円ありきと言っているではなく、公助とは別に個人としてどう対峙し「老後生活の安泰を如何に確保するか」を提言をしています。

不足分をどうみるか

2,000万円は一律の数字ではなく、肝心なのは平均ではなく自身や世帯にとっての生活費を把握し老齢期の支出を予測することです。

現在の収入と支出が将来を左右します。

以下の手順で確認して下さい。

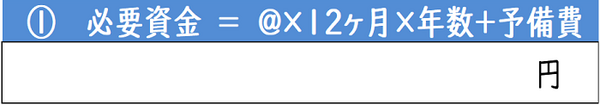

スッテプ1:必要資金の確認

計算例:1億220万円 = @27万円 × 12か月 × 30年+500万円

ステップ2:準備済資金の確認

計算例:9,120万円 = 年金7,620万円 + 貯蓄500万円 + 退職金等1,000万円

世帯年金額22万円×12か月×20年、遺族年金13万円×12か月×15年

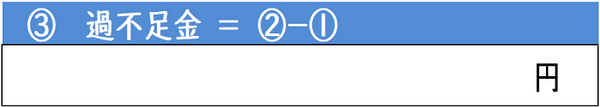

ステップ3:過不足分の確認

計算例:不足分1,100万円=9,120万円-1億220万円

上記の例では不足分は2,000万円ではなく1,100万円となりました。

「自分ごと」として確認する

老後生活費を公的年金以外で賄わなければならない金額がどの程度になるかは個々に違ってきます。

「自分ごと」として確認することで、始めて対策が可能となります。

日本人が投資をしない理由

報告書は、現役期であれば分散投資による資産形成を検討し、リタイア前後であれば、資産管理をどう行ってゆくかが重要としています。

米国では現役時代から401Kなどの制度を使った資産形成が功を奏していることに着目し、日本でも「iDeCo」と「つみたてNIS」で長期の資産形成を行う重要制を繰り返しています。

しかしながら、現状は「iDeCo」や「つみたてNIS」を介した証券投資に向かうことなく、投資を行なわない理由として上位を占めているのが

「投資に関する知識がない」

「どのように有価証券を購入したらよいのかわからない」

という顧客側事情に加え、「金融機関側が顧客のニーズや悩みに寄り添いきれていない状況が窺える。」と指摘しています。

1番着目しなければならないのがこの点です。

公的年金だけでは老後生活が困難なことも、金利ゼロの銀行預金ではお金が増えないことも、本当はみんな分かっています。

老後資金を自助努力で貯めるとすると、銀行預金だけでは難しいです。

過度に節約に走り消費を控えることも決して賢明とは言えません。

不足額を運用する

上記計算例の不足額1,100万円を20年間で、銀行預金で貯めようとすると毎月の積立て金額は約4.6万円ですが、3%運用では3.4万円、5%運用では2.7万円ですみます。

3%、5%運用は難しいと始めから諦めるのではなく、折角長期の資産形成のツールとして「iDeCo」や「つみたてNISA」があるのですから、まずその船に乗ってみて積み立てを体験することで、見えて来るものがあり、どう結果に結びつけるか自分なりの答えを導き出せます。

金融庁報告書が話題となって以来、某ネット証券では、iDeCoとNISAの申し込み件数が2倍近くに増えているそうです。

国が制度としての公的年金制度をどう維持するかとは別に、個人ができることをしておきたいとの認識は高まりつつあるようです。

そうすることで、将来の個人と社会の姿が変わって来ます。

報告書が良い問題提起となり、核心の議論が深まることを願ってやみません。(執筆者:平賀 初恵)