新型コロナウイルスの感染拡大に伴い、日経平均株価やNYダウにはこの1年で大きな変動がありました。

また、原油価格にも大きな変動があり、2020年4月20日には原油先物価格が史上初のマイナスになったことはニュースで大きく取り上げられました。

では、この原油価格を投資対象としている「原油ETF」とはどのような商品なのでしょうか。

目次

「ETF」とは

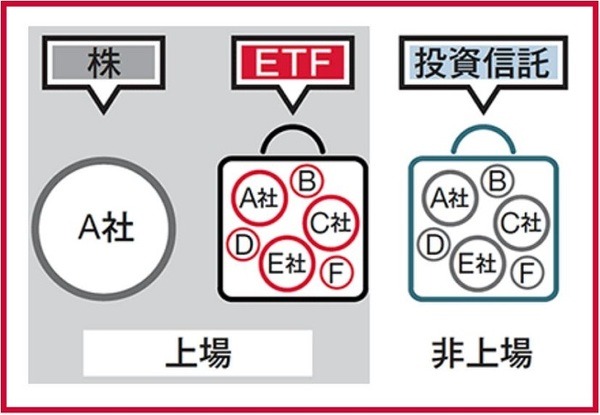

「ETF」とは、Exchange Traded Fundを略した言葉で、日本では「上場投資信託」と言われています。

日経平均株価やTOPIX、NYダウなど特定の指数(ベンチマーク)の動きに連動するように設計されている投資信託です。

さらに、「ETF」は証券取引所の取引時間内であれば取引時間内の株価などの値動きに応じてリアルタイムで取引できるという点もメリットとして挙げられます。

また、国内外の株式市場の株価指数だけではなく、金や銀、原油などの商品価格を投資対象とした「ETF」もあります。

「原油ETF」とは

「原油ETF」とは、「原油価格」に連動することを目指したETFです。

国内では、

「NEXT FUNDS NOMURA 原油インデックス連動型上場投信(銘柄コード:1699)」

「WisdomTree WTI原油上場投信(銘柄コード:1690)」

の3本が上場しています。それぞれの対象としている指標(ベンチマーク)は異なります。

「WTI原油価格連動型上場投信」:

WTI原油先物の直近限月の清算値を円換算で表示した価格

「NEXT FUNDS NOMURA 原油インデックス連動型上場投信」:

NOMURA原油ロングインデックス(日本円換算)

「WisdomTree WTI原油上場投信」:

Bloomberg Crude Oil Subindex

最低購入価格や信託報酬も異なります。

分配金については分配金の規定の有無が異なっているのですが、規定で分配金を支払うことが定められている場合でも、ETFにおける受取利息等が経費を上回る水準にはないため、過去に分配金が支払われた「原油ETF」はありません。

「原油ETF」の注意点

指標(ベンチマーク)との乖離が生じる

「原油ETF」では、たとえば一部の「金ETF」とは異なり、現物の原油を購入している訳ではありません。原油先物取引を用いて、指標の原油価格と連動するように設計されています。

先物取引とは、特定の商品(原資産)を将来のあらかじめ定められた期日(決済日)に取引の時点で決められた価格で売買することを約束する取引のことです。

原油先物には、たとえば取引量や市場参加者が圧倒的に多く原油価格の主要指標の1つにもなっている北米の「WTI原油先物」がありますが、将来のあらかじめ定められた期日までに反対売買(先物の売り)をして決済するか、または原油を現物で受け取ることになります。

「原油ETF」は原油を現物で受け取ることが目的ではなく、原油価格に連動させることが目的ですので、一般的には期日の近い原油先物を中心に購入して期日が近づくとそれ以降の期日の原油先物に運用(持ち高)を移動していきます。

一方で、「原油ETF」がかなり先の期日の原油先物を購入している時には、期日の近い原油先物の価格変動があった場合であってもETFの価格にはあまり変動がないこともあります。

「原油ETF」が5月限(物)で運用(購入):5月限の決済日 4月21日

→「原油ETF」の運営会社は決済日の4月21日までに決済をして、6月限またはそれ以降の限月の「原油ETF」を購入(切り替え)する。

コンタンゴとバックワーデーションとは

「原油ETF」などの先物取引によって運用しているETFでは、運用の対象月を移動させなければなりませんが、そのことで問題が生じることがあります。

コンタンゴ

コンタンゴとは、期日の遅い(長い)先物価格のほうが、期日の近い先物価格よりも価格が高い状態のことを言います。

「原油ETF」では、期日の近い先物を売り、期日の遅い先物を買うことを繰り返しています(ロールオーバー)ので、コンタンゴの状況にある場合には「安い価格で売却して、高い価格で買い戻す」ことを繰り返すことになります。「原油ETF」の総資産は減価していき基準価額も下落していくことになります。

バックワーデーション

バックワーデーションとは、コンタンゴとは反対の状況で、期日の遅い(長い)先物価格のほうが、期日の近い先物価格よりも価格が低い状態のことを言います。

バックワーデーションの状況にある場合には「高い価格で売却して、安い価格で買い戻す」ことを繰り返します。従って、「原油ETF」の総資産は増加していき基準価額も上昇していくことになります。

原油先物は、原油の保管コストは通常ではプラスとなるため、平常時には期日の遅い先物ほどコンタンゴになりやすいという傾向があります。

指標(ベンチマーク)との乖離幅

一例として、「WTI原油価格連動型上場投信」の基準価額と「WTI原油先物」の価格とで見てみましょう。

2020年1月上旬の状況と2021年3月上旬の「WTI原油先物」や円相場の値動きはよく似ていると言えます。

しかし、「原油ETF」の基準価額は総資産の減価によって、基準価額は2020年1月上旬の時よりも2021年3月上旬では半分程度になっています。

昨年1年間の「WTI原油先物」の値動きは歴史に残るほどの値動きでしたが、原油先物価格が以前のように元に戻っても、円相場の影響を考慮したとしても「原油ETF」の価格は元に戻っていません。これが、日経平均株価などに連動するETFとの大きな違いです。

2020年1月上旬から保有し続けてきた方にとっては誤算でしかないかもしれませんが、「原油ETF」の仕組み上このような結果になってしまうのです。

このように、「原油ETF」は長期保有には向いていない面もありますので注意が必要です。原油先物価格が昨年4月の時のようにマイナスになり、それが恒常的になった場合です。

昨年4月にとある「原油ETF」運営会社に問い合わせた際の返答内容は、

というものでした。

日経平均株価などに連動するETFとの違いを認識したうえで購入

再び原油先物価格がマイナスになり、それが恒常的になるとは考えにくいですが、改めて日経平均株価などに連動するETFとの違いを認識したうえで、購入の判断をしたいところです。(執筆者:CFP、FP技能士1級 岡田 佳久)