Q:将来の相続税対策として、父親から2500 万円の建物の贈与を受けました。その際に、相続時精算課税の適用を受け、贈与時は一切税金を払いませんでした。ところが、翌年、県税事務所から不動産取得税60 万円の納付通知書が送付されてきました。不動産取得税とはどういった税金でしょうか?

解説

不動産取得税とは、土地や家屋を売買、贈与などによって取得した場合、有償・無償の別や登記の有無にかかわらず、一度だけ課税される都道府県税です。ただし、相続による取得の場合は非課税となります。

1. 納付額

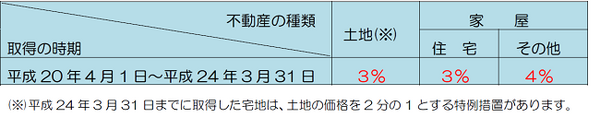

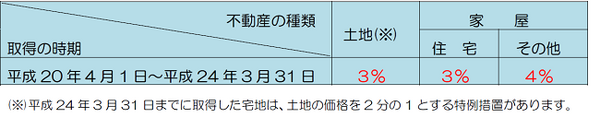

土地や建物の価格(固定資産税評価額)×税率

【税率表】

2. 住宅の軽減措置

下記の(ア)の要件に該当する場合には(イ)の額が軽減されます。

(ア)軽減される軽減要件

新築住宅の場合…床面積が50 ㎡(戸建以外の貸家住宅は40 ㎡)以上240 ㎡以下のもの

中古住宅の場合…床面積が50 ㎡以上240 ㎡以下のもので、かつ、その住宅に取得者が居住すること

その他、木造の場合、築20 年以内であることなど

(イ)軽減される額

新築住宅の場合…1200 万円控除可能

中古住宅の場合…新築時期に応じて、350 万円~1200 万円控除可能

3. 相続による取得と贈与による取得との不動産取得税の比較(2,500 万円の場合)

(ア) 相続による取得

不動産取得税 = 0

(イ) 贈与による取得

不動産取得税 =(2500 万円―350 万円~1200 万円)×3% = 64.5 万円~39 万円

要するに…

相続対策として、親から子供に不動産を贈与し、その際に相続時精算課税を適用することはよくありますが、贈与税は課税されなくても多額の不動産取得税がかかることがあります。相続で不動産を取得しても不動産取得税はかからないので、事前に贈与で取得するか、特になにもせずに相続で取得するのがよいか、結果的にどちらが有利か事前によく検討する必要があります。