Q:

証券会社を通じて株式の売買をしていますが、株式の譲渡益が発生した場合は、確定申告が必要なのでしょうか?また、譲渡益に適用される税率は何%でしょうか?また譲渡損と配当を相殺することができると聞きましたが、これはどういうことでしょうか?

解説:

株式を譲渡した場合は、他の所得と区分して税金を計算する「申告分離課税」が適用されます。証券会社で、「源泉徴収ありの特定口座」を開いている場合は、株式の譲渡益及び配当については原則として確定申告は不要です。ただし、譲渡損を翌年以降に繰り越す場合や配当所得と通算する場合は、確定申告する必要があります。

1.株式等の譲渡所得等の金額の計算

譲渡収入額-必要経費(取得費+委託手数料等)=株式等に係る譲渡所得等の金額

2. 税率

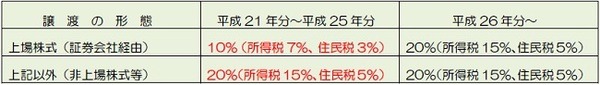

基本的に、上記の譲渡所得等の金額に下記の税率を掛けて計算します。

3. 譲渡損失と配当の損益通算

上場株式等を証券会社を通じて売却して損失が出た場合、確定申告をすれば一定の配当所得の金額と損益通算ができます。

つまり、株式で譲渡損失が発生している場合は、源泉徴収された税額(平成24 年分ならば10%)が還付されるということです。

具体例)配当等 20 万円(源泉徴収税額2 万円)

株式の譲渡損失 △100 万円

確定申告をすると・・・源泉徴収額2 万円が還付されます。

要するに…

今回の確定申告、つまり平成24 年分の株式の譲渡益に対しては、税率は10%で課税されますが、この税率は来年から20%に上がる予定です。(税制改正で10%のままになる可能性もありますが…)また、譲渡益ではなく譲渡損が発生している場合は、確定申告をすると配当を受け取った際に源泉徴収された金額の還付を受けることができます。