目次

乱高下した日本の株価

013年5月は史上まれにみる値動きの荒い月になりました。米国NY市場では5月7日に15,000ドルを超えると、連日のように高値を更新し、5月28日に最高値の15,409.39ドルまで上がりました。

一方の日本の日経平均株価は、4月30日では13,860.86円から、5月22日には15,627.26円まで上昇したのですが、5月23日に一気に1,143.28円下落し、その後の数日間は上下1,000円~500円の幅でしたが乱高下が始まり、5月31日の終値は13,774.54円で、高値から2,996円、11.8%下落して終えています。

単月ではこのような乱高下をしていますが、過去一年間の動きを見たのが本日紹介する各グラフです。

国・地域別で株価を見てみる

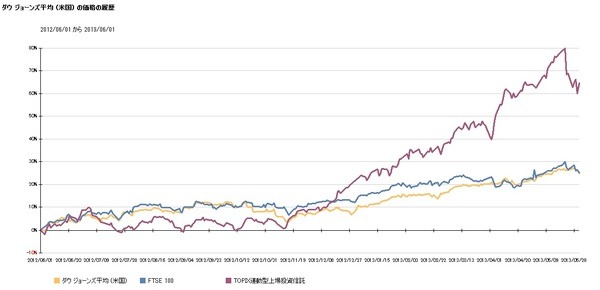

下図は米国ニューヨーク市場のダウ平均(黄色)、英国FTSE100、東京市場のTOPIXを比較したものです。

期間は2012年6月1日から2013年5月31日です。昨年11月14日の野田前首相の解散発言からTOPIXは5月の高値まで上昇を開始、巷間8割の値上がりが、5月末の数日で1割下がったことがお分かりかと思います。

6月に入り下降を続けて10,000円まで戻る可能性は小さいと考えています。概ね14,000円台に一回戻り、その後高値16,000円~18,000円を目指すのではと考えています。それにしても過去1年間で60%を超える上昇は、爆謄といえます。

一方、英米の株価も年間では5画にはスタートの6月1日に対して、30%値上がりしたのですが、5月最後の週に下げています。通常であれば、素晴らしい伸長率ですが、今回は日本市場の急騰で目立たない動きと成ってしまいました。

上記は世界の上位3市場の動きですが、先進国と新興事の動きとして捉えたのが下記です。

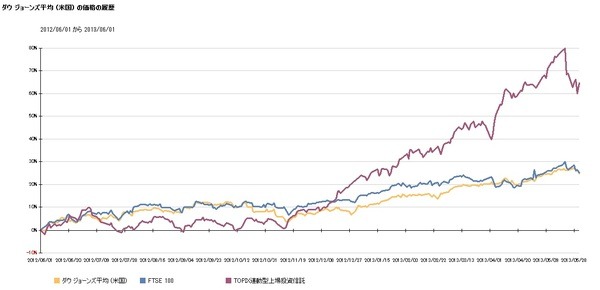

米国市場のS&P500(黄色)と、米国を除く先進国22か国の株価指数EAFEに連動するETF(紫色)と新興国株価指数に連動するETF(ブルー)の動きです

グラフは、日本を含む先進国の株価指数が、本年に入り上昇を続け、5月に急落しています。後を追うようにS&Pが上昇5月の下落も小幅で、先進国株価がこの1年上昇したことがわかります。

一方、新興国の株価を代表する指数、MSCIエマージング指数に連動するETFは今年に入り低下傾向で、5月には先進国の株価指数と15ポイントも新調率に差がつきました。なお、チェッカコードEFAとEEMはドル換算になり、S&Pは指数の変化です。

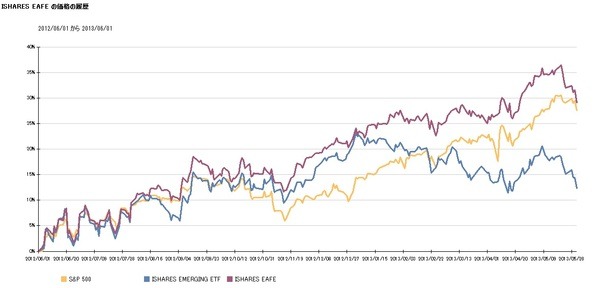

また、下図はTOPIX(黄色)とインデックス投信であるeMAXIS先進国株式(ブルー)とeMAXIS新興国株式(紫色)を比較したもので、2012年6月1日から2013年5月31までの軌跡です。こちらは、指数の動きを円で捉えています。前述のドルでの表示よりも、TOPIX&先進国株式と新興国株式の乖離は小さいものの、2013年に入ってからの新興国株式の上昇は鈍っています。

資源国というテーマで株価を見てみる

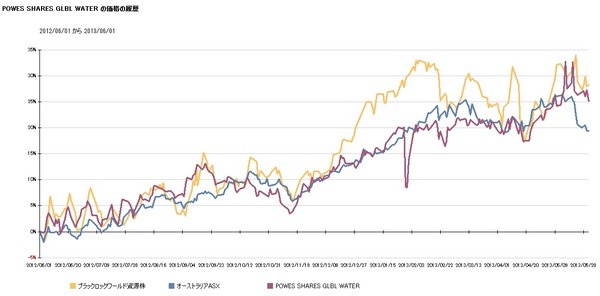

では、昨年までブームが継続した、資源国というテーマではどうだったかといいますと、ブラックロック資源刊投信(黄色)と、オーストラリアASX指数(ブルー)とパワーシェアーズ水資源株ETFと比べています。期間は過去1年です。資源国を代表するオーストラリアASXが5月末に腰折れし騰落率はプラス20%にとどまったことがわかります。

一方、水資源株は上昇トレンドを維持し、資源国投信の動きは横ばいで、それぞれ1年間の騰落率はプラス25%を維持しました。

ただ、日本株の騰落率および先進国の上昇率には届いていません。

このように見てまいりますと、今後は米国(シェールガス革命と住宅価格等の景気上昇予測)、日本株(デフレからの脱却と企業業績の上昇)、ヨーロッパ(債務問題の小康と対策の進捗)が見込める先進国株の勢いが継続すると考えています。新興国は調整段階かと思われます。

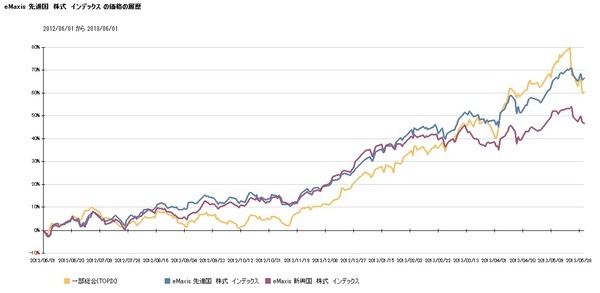

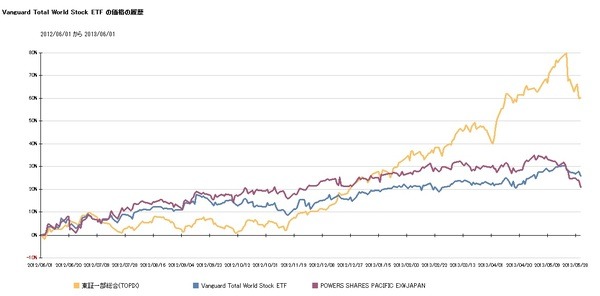

また、下図で世界株式指数に連動するETF(ブルー)と、日本を除くまた、下図で世界株式指数に連動するETFと、日本を除くンパシフィック諸国(オーストラリア、香港、ニュージーランド、シンガポール)指数に連動するETF(紫色)とTOPIX(黄色)とを比べました。期間は2012年6月1日から2013年5月31日までの1年間です。

TOPIXが突出していますが、世界株式とMSCIパンパシフィックと比較すると4月まではパンパシフィックが上回っておりました。両者1年間のパフォーマンスは20%を超えるレベルです。

以上、グローバルに地域・国・テーマ別にそれぞれの比較を行いました。すべてを充てることはできませんし、今後どのようになるのかも不確実です。従いまして、株式・債権・不動産という資産の配分方針を決めた後に、どの国・地域・テーマに分散するのかを検討されて、銘柄選定に入ることをお勧めします。

私は、一般投資家で長期の運用を目指される際には、投資金額の強弱はあるものの、数多くの銘柄分散をお勧めしています。メリットはリスクが低くなることですが、デメリットは期待リターンが抑制されてしまうことです。でも、家計の安定とライフプランの実現のご相談にあずかるアドバイザーとして、リスキーな投資はお勧めしていません。