目次

解説

法人税や消費税、源泉所得税を納期限までに納付しないと、遅延利息に相当する延滞税が課されます。

1. 延滞税の納付金額の原則

※ただし、期限後申告や修正申告の場合、納期限の翌日から2 か月間については、14.6%ではなく、7.3%の割合で計算します。

2. 延滞税の割合の特例

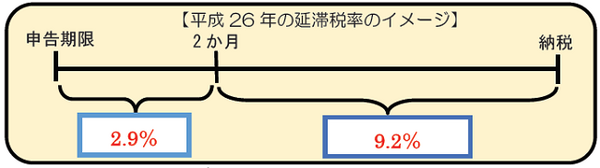

平成26 年1 月1 日以後の期間の延滞税の割合については、納期限から2 か月の間は「特例基準割合+1%」に、2 か月後は「特例基準割合+7.3%」に引き下げられました。

※特例基準割合とは、「各年の前々年の10 月から前年の9 月までの各月における銀行の新規の短期貸出約定平均金利の合計を12 で割った割合として、各年の前年の12 月15 日までに財務大臣が告示する割合」に1%の割合を加算した割合をいいます。平成26 年の特例基準割合は、上記かぎ括弧内の割合が0.9%と告示されましたので、1.9%となります。

3. 延滞税の免除金額

その計算された金額が1,000 円未満であるときは、延滞税は課されません。また、修正申告の場合、調査等で重加算税を受ける内容がない場合は、法定申告期限から1 年を経過する日の翌日から、修正申告書提出日までは延滞税は免除されます。

要するに…

今年から延滞税の割合が大きく引き下げられました。また、延滞税は税額が1000 円未満であるときは免除されます。加えて、調査等で重加算税がない場合、法定申告期限から1 年間のみ課されるということは覚えておいたほうがいいかもしれません。(執筆者:小嶋 大志)