平成26年も残すところ、早3か月となりました。巷では、来年の増税がテーマとなり、様々な議論が繰り広げられています。

では、何が増税になるかというと、タイトルの通り、「相続税」。現行で相続税を納税している割合(課税割合)は全体の4.1%程度。つまり、相続が発生しても100件中4件しか、納税する必要がありませんでした。もっと分かり易く言えば、25件中1件。ところが、来年からの増税によって、課税割合が6~7%迄となり、課税対象者は、概ね1.5倍程度になると試算されています。

そもそも、増税は、いつ決まったのでしょうか。それは、平成25年3月29日に税制改正法案が可決され、「平成25度税制改正」と呼ばれます。では、その増税の中身はいったいどうなっているのでしょうか?

相続に関連する贈与を含めると、大きくは、以下の7項目がその改正内容となります。

『相続大増税』の実態を解説

1つ1つの項目や専門用語は聞いたことがある方も多いかもしれませんが、今回は少し、深く掘り下げて説明したいと思います。

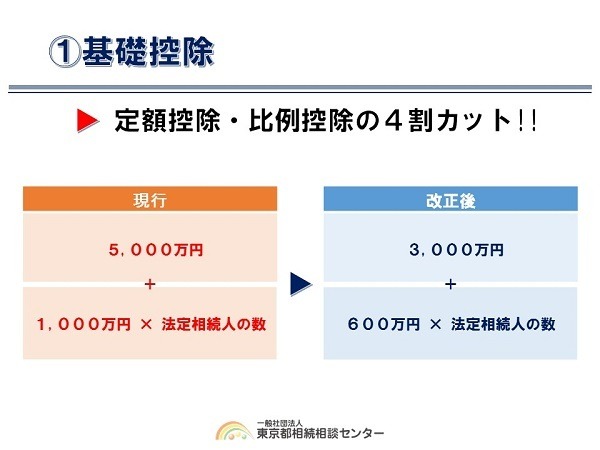

今回の増税で最も注目された項目が、この基礎控除です。基礎控除には、定額で控除される控除額と、相続税法上の法定相続人の人数に乗じて算出される比例控除の2種類があり、この合計が基礎控除額となります。今般は、この基礎控除額が4割カットとなったことから、多くの方にとって相続税がグッと身近に迫ってきたと言えます。

簡単な例を挙げると、相続税法上の財産が8千万円の4人家族のご家庭の場合、法定相続人の数は3人であるため、現行(年内に)相続が発生した場合、基礎控除額が8千万円であるため、そもそも、相続税の申告すら行わなくてすみます。しかし、来年以降、相続が発生した場合は、基礎控除額が4,800万円となり、相続財産から基礎控除額を控除(差し引き)した3,200万円に対して相続税が発生します。

但し、相続税には、様々な特例や税額控除があるため、増税後も、皆が皆、相続税を納税しなくても済むような試算となっています。

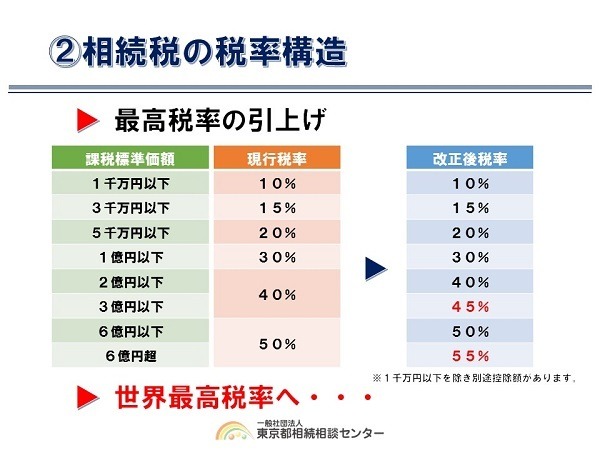

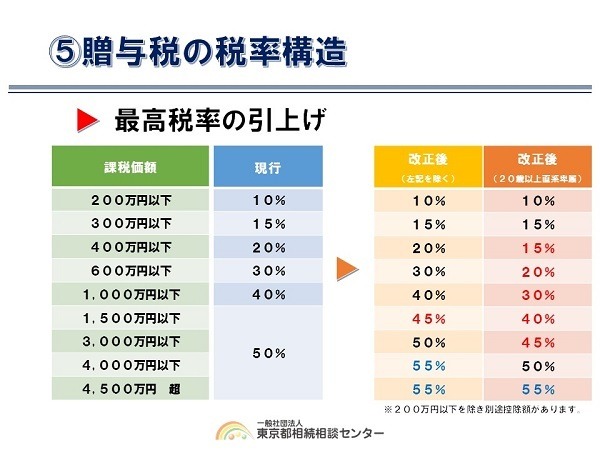

そして、今回の増税の中で、基礎控除と、ほぼ並列で話題になっているのが、相続税の最高税率です。実は、今般の税制改正により、日本の最高税率は、世界最高税率に達しました。そして、課税標準価格が高い層である1億円超~3億円の層は、より細分化し、従来よりも高い税率となります。

上記の2項目においては、正に増税を感じとるにはもってこいの項目でした。では、日本人の精神・文化に最も密接である土地に関する部分はどうでしょう。

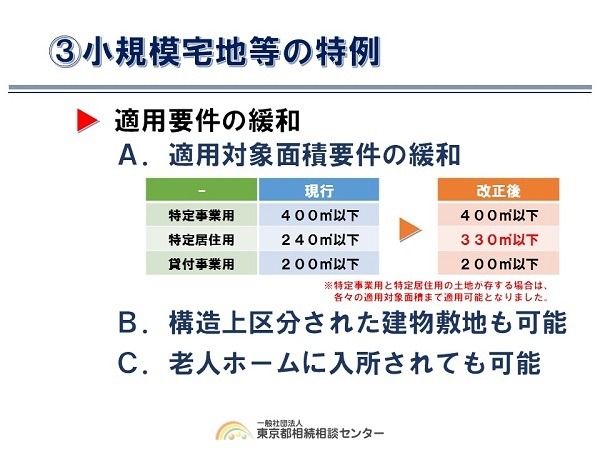

税法上、小規模宅地当の特例という制度があり、自宅であったり、自らが事業を行う土地であったり、賃貸事業を営む土地については、一定要件を満たせば、土地の評価額が緩和されます。自宅、及び事業用地であれば、80%減の評価となり、賃貸事業用地であれば、50%減となります。このうち、自宅に関して言えば、今般の税制改正により、3項目において要件が緩和されています。

1つ目は、面積要件であり、現状240平方メートル(72.6坪)のところ、330平方メートル(99.82坪)迄へと緩和されました。

2つ目としては、建物の構造上の要件であり、従来は、二世帯住居等で、構造上区分されている(玄関扉が別である等、建物内で行き来が出来ない)場合は、この特例を利用できませんでしたが、今回の改正により、構造上区分されている場合でもその敷地に対して、適用を受けることができるようになりました。※但し、区分登記建物の場合は、例外です。

そして、3つ目として、被相続人(亡くなられた方)の最終居住地の要件です。従来は、老人ホームへ入所されると、特例を受けることができませんでしたが、入所理由が介護を要するためのものであり、且つ貸付けられていない等の要件を充たしていれば特例を受けることができるようになりました。

また、相続税の総額の決定後、その相続した財産に応じて、各相続人が相続税を負担(納付)しますが、現行、7つの税額控除が存しますが、その内、未成年や障害者等の社会的に守るべき方々に対しては、今般、その税額控除額を1.6倍とし、緩和されました。

相続税と密接な関係にある贈与税については、相続税と同様に、その課税価格の区分はより細分化され、一部で税率が上がっていますが、相続と異なり、贈与は、年間に幾ら贈与を受けたかによって課税されるものなので、最高税率(税率が上がった部分に該当しないように)数年に分けて贈与することにより、回避できます。また、何よりも、20歳以上の直系卑属(子・孫・曾孫)への贈与に対しての税率は非常に緩和され、纏まった贈与が行い易くなりました。

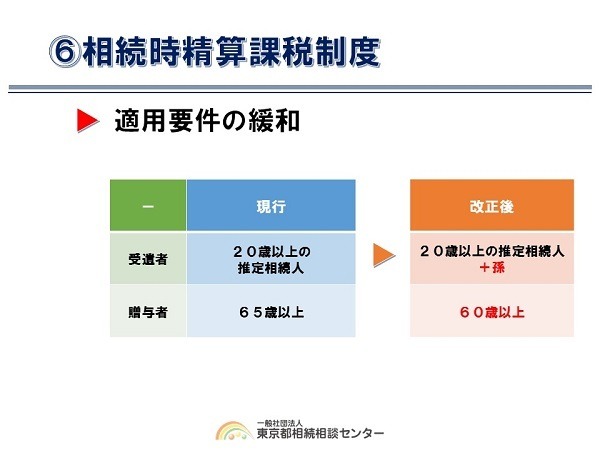

贈与税の税率の軽減とも多少関連しますが、直系卑属への生前贈与の中で、比較的大きな金額を贈与税を抑えて贈与をすることができる制度が相続時精算課税制度です。

通常は、暦年贈与の基礎控除額を超えた金額の贈与については、贈与税が課税されますが、当該制度を利用すると、2,500万円迄の贈与は、贈与税が非課税となり、2,500万円を超えた部分については、一律20%の税率が課税されます。

従来は、贈与をする側の年齢が65歳、贈与を受ける側の年齢が20歳以上で、且つ推定相続人(子)のみでしたが、今般の税制改正により、贈与する側の年来は60歳への緩和され、且つ、贈与を受ける側の要件も20歳以上の子・孫へと緩和されました。

但し、相続時精算課税制度の注意点は2点あり、1つは、相続時精算課税制度を利用して贈与した価額は、贈与した側に相続が発生した時に、相続財産として持ち戻されるため、相続税の節税効果はありません。

また、一度、相続時精算課税制度を利用してしまうと、その贈与した方からの贈与については、以後、暦年贈与(年間で110万円の基礎控除額のある贈与)の対象とならず、贈与者からの全ての贈与は、以後、相続時精算課税制度の対象となり、合計額が2,500万円を超えた場合、上記の通り、超えた部分に対して一律20%の贈与税が課税されます。

そして、最後に挙げられるのが、教育資金一括贈与という制度です。既に当該制度がスタートしてから、各金融機関(主に信託銀行)へは、とてつもない申込(利用)が殺到されているようです。纏まった金銭を直系卑属(主に孫)の大切な教育資金として利用させたいという思いから、利用される方が多いようです。

当該制度については、私自身も様々な視点から様々な意見を持っていますが、有効に利用できるのであれば、有難い制度なのではないでしょうか。とはいえ、従来より、祖父母が孫のために入学金や受領業などの纏まった学費を支払うことは、贈与税は課されないという事実もありますが、このあたりは賛否両論ではないでしょうか。

実は改正項目の大半は『減税(緩和)』

長々となりましたが、以上のように、『相続大増税』とはいわれるものの、大きな改正項目7項目ありますが、冷静に考えてみると、大きな増税の要素は上記の内の2項目に過ぎず、実は、改正項目の大半は、減税(緩和)される項目であるということも事実です。

また、蛇足にはなりますが、増税の要因となる2項目の基礎控除、及び税率については、実は、日本の相続税法上、最低レベルではありません。昭和63年に抜本改正がなされていますが、昭和63年より昔は、基礎控除の内、定額控除は、2,000万円、比例控除(相続人1人あたりの控除額)は、400万円であり、なんと最高税率は、75%の時代もありました。

そして、抜本改正が行われた昭和63年以降も定額控除は、4,000万円、比例控除(相続人1人あたりの控除額)は、800万円と、来年以降の税制に比較すると多少緩い状況でしたが、最高税率については70%であり、その後、基礎控除については、徐々に緩和されたものの、実のところ、この最高税率は、平成15年度改正迄続いていたのです。

結果的に、今般の平成25年度税制改正は増税へと向かいますが、その他方、緩和されている部分もあるということは頭の中に入れておくと宜しいかもしれません。(執筆者:佐藤 雄樹)