こんなご相談です。

限りある収入の中で、新婚家庭を築きあげて行く覚悟が伝わります。生命保険と貯蓄、投資のお金の配分をどうするのか。しっかりものほど悩ましい。

目次

保険の位置づけ

結婚したら生命保険に加入と薦められそうですが、まずはこれからの生活状況の把握が先です。

生活費はどのくらいかかるのか、今後の見通しは、お仕事は、貯蓄状況は等々、それらの大枠を把握します。そのうえで、仮にお二人のどちらかが入院のような状況になったときに、医療費を支払う十分な貯蓄がない。あっても、貯蓄を取り崩すのは嫌と思うのであれば、「医療保険」を検討すべきです。

「死亡保障」についても、今すぐどちらかに万が一のことがあったとしても、お互い仕事を持ち、経済的には大丈夫と判断するのであれば、こどもが生まれてから考えるという選択肢もあります。

ただし、保険に加入して安心というのであれば、それも意味のあることです。 今度は安心料の問題ですから、収入の中から適切な保険料の見極が大事です。

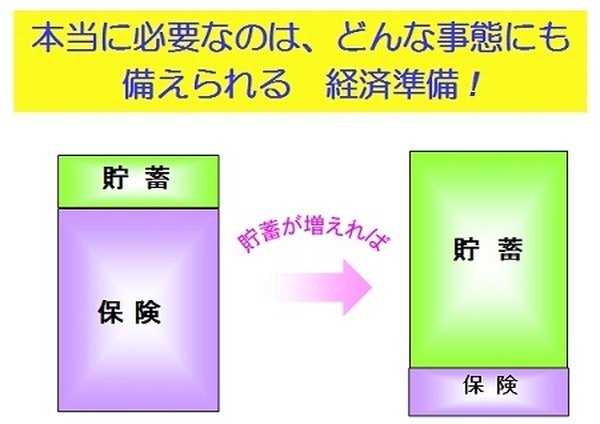

「保険」は、貯蓄を補うものです。補償と同時に、自身の資産を守るものでもあります。保険を必要とするような事態の発生は、貯蓄の中から賄うのは困難かもしれませんし、それこそ今までの貯蓄を減らしかねません。

「社会保険」も1人では賄いきれない金銭的負担の分かち合いと同時に、折角築いた自身の資産を守るものです。もし、公的年金が無かったとしたら、長い老後生活資金を自らの蓄えから取り崩して行かなければなりません。

「生命保険」も家族の保障と同時に、自身の資産を守るものでもあります。若いうちは貯蓄も少なく、保険のポジションが大きいのもしかたありません。

でも、だんだん貯蓄も増え、家族の状況も変わってくると、必要とする保障額も保険の中身も変わって来ます。適切な時期に適切な保障の確保は、収入や財産を金銭的な損失から保護する大切なツールです。ファイナンシャルピラミッド、資産を築いていく上で保険は土台となる1階部分です。

適切な貯蓄額は

ファイナンシャルピラミッドの2階は「貯蓄」のポジションです。ここは緊急事態に備える場所ですので、金利や収益性よりも元本の安全性と、必要なときにすぐに手元に移せるものでなければなりません。

今までに一番多額な出費はどんなときで、いくらだったのか。これから予想できる出費はいくら位かを計り、貯蓄目標を立てます。勿論プラスαの余裕を持てればよいですね。

投資は時間を味方につけて

ピラミッドの2階「貯蓄」ができれば、あるいは2階部分と平行して、ファイナンシャルピラミッドの3階部分「投資」も試みて下さい。ここは、NISA(少額投資非課税制度)や確定拠出年金口座を使い、税制メリットも活用します。

ただし「投資」は元本割れのない貯蓄とは違いますので、あくまでも長期の運用が基本です。まずは、国内外の様々な資産に分散した「バランス型投資信託」を毎月積み立て購入から始めるのがよいでしょう。

何より、日々の値動きに一喜一憂するのではなく、楽しみながら勉強するつもりで、少額のお金(それこそネット証券会社に口座を開けば500円から積立投資が出来ます)で、経験を積むことが重要です。

「保険」と「貯蓄」、「投資」の幸せな関係を見つけてほしいと願っております。

「貯蓄」は、なくてはならいものですが、それだけでは不十分。

「投資」は、時間を味方にゆっくり育てる。

「保険」と「貯蓄」は家計を回す車の両輪、「投資」はアクセルです。アクセルはふかし過ぎると事故のもとですが、踏み込まないと進みません。(執筆者:平賀 初恵)