目次

マイホーム購入時の金利タイプの選択肢

住宅ローン金利、これだけ低くなると、マイホームを購入しようとしている人は、金利タイプの選択も考えますよね。

住宅金融支援機構の調査によりますと、民間の住宅ローンを取り扱う金融機関の金利タイプ別の貸出実績は、6割近くが変動金利となっています。

2016年2月の適用金利でいうと、大手都市銀行の変動金利の最優遇金利が、0.625%。前月より0.15%低くなっています。

一方、全期間固定金利型をみると、フラット35(住宅金融支援機構と民間銀行の提携ローン)の金利水準も(前月)1.54%→(2016年2月)1.48%と低くなっています。※融資率9割以下。返済期間21年以上35年以下の場合。

確かに、変動金利は固定金利を比べても半分以下の水準です。この低金利の恩恵を受けようと思われるかもしれません。

また、反対に、この低金利のタイミングにこそ、固定金利で毎月の支払を安定させようと思われるかもしれません。

固定金利と変動金利の比較

この固定金利と変動金利について、以下、比較してみました。

※諸費用や繰上げ返済は、考慮していません。

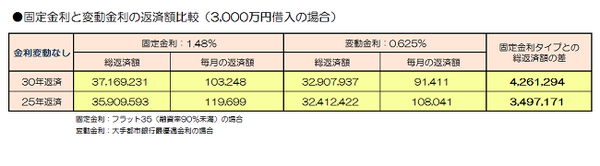

ケース1 3000万円借入の場合

総返済額でみると、

30年返済で約426万円、25年返済で約349万円違ってきます。(大きいですね)

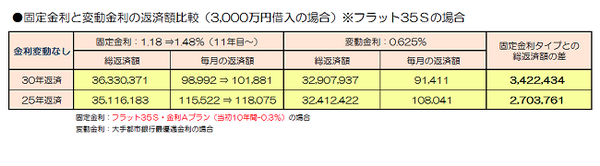

ケース2 固定金利型をフラット35Sとして比較

ちなみに、固定金利型をフラット35Sとして比較してみると、

それでも、総返済額でみると、30年返済で約342万円、25年返済でも270万円の違いがでます。

※フラット35Sとは、省エネルギー性、耐震性などに優れた住宅を取得される場合に、フラット35の借入金利を一定期間引き下げる制度

ん~、これだけ違うとやっぱり変動かなぁ~まだ、金利も上がりそうにないし、これまでも上がってないしなぁ~住宅会社や銀行の担当者も、変動金利をすすめているしなぁ~ということで、変動金利型に決定、という人もいるかもしれません。ただ、これだけで決めてはいけませんね。

当然ですが、変動金利は金利変動リスクがあります。

そのリスク、つまり金利が上昇した場合の状況をしっかり認識し、家計的にそれに耐えうるか、という確認を行うべきです。

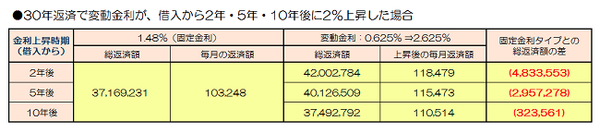

ケース3 金利が1%あるいは2%上昇した場合

以下、金利が1%あるいは2%上昇した場合で固定型と比較してみました。

2年後に金利が1%以上上昇した場合、総返済額が固定金利型よりも多くなります。

毎月の返済額も、

・金利上昇前の返済額と比べて1万3,000円のアップ

となります。

ケース4 金利が2%上昇した場合

さらに、金利が2%上昇した場合を比較すると、

2年後に2%金利上昇となると、総返済額は一気に増えますね。

毎月の返済額も、

・金利上昇前の返済額と比べて2万7,000円のアップ

となります。

金利上昇リスクとしての、上昇幅を何パーセントまで見るかは難しいところですが金利上昇によって、これだけ家計への影響が出てくるということは分かると思います。

変動金利が選ばれる理由

それでも、変動金利を選ばれる方は、過半数をこえます。

・過去20年間、変動金利の変動幅は大きくない(あまり変わっていない)

・これからの日本の社会状況などを考えると金利上昇は考えにくい

そして、

・仮に金利が上昇しても、この返済額なら支払っていける。それなら金利がそこまで上昇しない可能性にかける。

ということで、変動金利に決定、という人もいらっしゃるかもしれません。

私は、変動金利型がダメであるとか、お勧めしないということを言っている訳ではありません。ただ、もしかすると、これまでの金利変動リスクへの認識でも、不十分かもしれません。

先程の、金利が2%上昇した場合でいうと、固定金利型と比較しても、総返済額は、

・5年後に上昇した場合で約295万円 増えます。

当初0.625%で金利変動なしの総返済額3290万7,937円と比べると、金利上昇によって、約909万円返済額が増えます。

返済額が483万円、あるいは909万円増えた、ということは、ただ、金利上昇分の負担が増え、住宅購入コストが増えた、あるいは、損をしたということだけではありません。

その分、本来、使えるお金が減っている、もしくは、その分貯蓄が減っている、ということでもあります。

住宅購入後のライフプランも念頭に

住宅を購入してからも、さまざまなライフイベントがあり、支出を伴います。

・老後の貯蓄

・場合によっては、親の介護費用 など

つまり、お金が必要となるその時に足りない、ということにならない、長いスパンで考えても、家計的に問題がなくやっていけるという確認も大切です。

住宅ローンの金利タイプを考えるとき、諸費用も含め、いかに総支払金額を少なくするかということを考えます。それはとても大事なことです。

ただ、金利タイプを決めるときに、変動金利型、固定金利型、あるいは固定期間選択型、それ以外も含め、どの金利タイプを選ぶにしても、「損か得か」と同時に、住宅購入後も問題なく、無理なくやっていけるか、という確認も必要ではないでしょうか。

そのための1つの方法として、住宅を購入時に、資金計画、返済計画を含めたライフプランという人生設計、あるいは人生の計画を作成するという方法もあります。(執筆者:吉満 博)