目次

印象の良くない「資産運用」

資産運用について皆さんはどのようなイメージをお持ちでしょうか。

難しい、危険だ、怪しいなどと、あまり良い印象を持っていない人も少なくないのではないでしょうか。

これは一部の心ない人達の行動がそう印象付けたり、その行動を過剰に煽る報道であったりと、一般の人達の判断を偏らせる要因はないとはいえないと思っています。

実際には、考え方や目的によって、資産運用は極めて重要な役割を持っているのです。以下でその理由を考えてみましょう。

2つある資産運用の役割

資産運用の役割と何でしょうか? それは大きく分けると2つあると思います。

1つは金融システムに参加することで社会貢献の一翼を担うことです。そして、2つめは資産形成を行うという投資家自身のためのものです。

1. 社会貢献の一翼を担う

1つめの金融システムを通じた社会貢献という点について見ていきましょう。

金融とは、「お金を融通する」というのが本来の意味です。つまり、お金がなくても社会に役立つことができるシーズを持っていれば、資金を調達できる仕組みです。

勿論、調達する見返りに金利相当分や配当(金)や分配金などを支払います。この仕組みがあると、資金不足が原因で実現できなかったビジネスが日の目を見ることができるのです。

こうした仕組みで多くのビジネスが開花することによって、経済が大きく成長するのです。このお金のやり取りを「金融取引」といいます。

「金融取引」は資金の貸し借りを1対1で行う場合と、いわゆる「金融市場」を通して行う場合があります。

株式などの売買は「金融市場」の一部である「資本市場」での取引ですので、資金運用を行うということは、金融取引に関わり、経済成長に一役買うことになるわけです。

2. 資産形成

では、2つめの資産形成という面を考えてみましょう。資産形成を行うなら、地道に仕事で得た所得からコツコツ貯蓄することが美徳とされ、株式などへの投資で得た利益は不労所得と揶揄される傾向がありました。

確かに、1980年代のバブル期はマネーゲームと呼ばれたように株価が暴騰し、実体の裏付けがない株価だけが上昇していきました。いわゆるバブル期です。しかし、そのようなことは長くは続きません。

1990年代に入ると、一気にバブルは崩壊し、株式、不動産等の資産価値は大きく下落しました。そして日本経済は長期低迷を余儀なくされたのです。

現在でも株価は1989年12月29日に付けた最高値(日経平均3万8,915.87円)を大きく下回っています(日経平均約1万7,000円)。したがって、資産運用への抵抗感は根強いものとなりました。

こうしたトラウマを引きずった社会では、真摯に資産運用に取り組んで成果を出したところで風当たりは少なくないのかもしれません。

「資産運用」とは経済を活性化させること

しかし、投資というのは1つめの役割で見たように、経済を活性化させることによる社会貢献に資するものです。そして、将来性ある成長企業や産業界を資金面でサポートすることに対する適正な見返りを受けることに何も負い目と感じることはありません。

実際、老後の生活資金となる「年金資金」を年金基金等では「資産運用」を行い、資産価値の増大を図っています。

つまり、運用を行う目的が理に適っていれば、そして市場を撹乱する行為を行うことがなければ、金融という社会的システムを通じて経済を発展させることになるのです。

また、公的な制度に全てを頼らず、個人個人が自分自身で老後のための資産形成を考えた資産運用は自立した健全な姿で好ましいことと言えるでしょう。

自分自身が最終的にいくら必要なのか

それでは、資産形成を行う上で最初に抑えておくべき重要なポイントを明らかにしておきましょう。資産形成においてまず行うべきことは、

・ 月々拠出或いは積立てられる金額はいくらかを算定すること

です。

それによって、必要資金が十分積立てられるのか、或いは不足するのかが明らかになります。そして、不足する場合は、何らかの方法で資金を増やす必要があり、それが資産形成の目標になります。

目標を達成するために、更に仕事を加えることで収入増を図る方法もあるでしょうが、高齢になるとそれも難しくなるため、資産運用という選択肢がクローズアップされるわけです。

では、老後の資産形成を目的とした資産運用の目標とはどのようにおくべきでしょうか。それは、各個人が老後(65歳以降)に安心して生活を送ることができる資産を獲得することがベースラインとなるでしょう。

すると、ベースラインの金額とはいくらでで、それを達成するためには何にどう投資するべきかが課題となります。

公的年金制度を除いた不足分を用意する

私達は公的年金制度に加入することが義務付けられています。老後の生活資金の形成を考える場合、この公的年金制度を除いた不足分を別の方法で手当することが目標になります。

公的年金は、標準的な既婚サラリーマンであれば、配偶者分を加えた世帯として月額23万円程度の給付(第2号被保険者が約16~17万円、第3号被保険者が約6~7万円との試算)があります。

老後の必要資金は月額約38万円 と言われていますから、月額約15万円不足することになるため、それを各個人が用意する必要があります。

それが65歳以降25年間(90歳まで)生きるとすると、

が必要です。

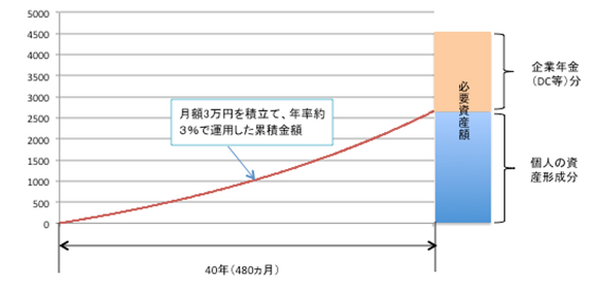

しかし、勤務する企業に、確定拠出年金(DC)の企業年金制度があって、企業が月額2万円を40年間拠出し、年率3%で運用したとすると、1,850万円になります。

従って、実際に公的年金やDC以外の退職一時金や老後向け貯蓄などで各個人が用意すべき金額は2,650万円です。これは、月々3万円を40年間積み立てて、その間年率3%弱で運用すれば実現できる金額です(下図参照)。

最後に

いかがでしょうか。老後の必要資金が月額38万円というのはゆとりのあるケースであるので、それを例えば30万円程度で考えると、DC制度がなくても月々3万円を年率2%で運用できれば、十分達成できます。

年率2~3%の利回りは決して不可能な数字ではありません。早い時期から計画的に実施することが重要になります。次回以降は、この2~3%の利回りを安定的に達成していく方法を考えていきます。(執筆者:結城 淳)