子どもの教育費を負担するのは大変ではないでしょうか。

高校卒義後に進学する大学・短大・専門学校の授業料や仕送り代はもちろん、入学するまでの学習塾の費用もバカになりません。

子どもの教育費はトータルで約1,000万円から3,000万円といわれています。

問題は親がいざ働けなくなると教育費を負担できないリスクを抱えていることです。そのリスクを回避するために学資保険が存在します。

学資保険の特長は何だかのアクシデントにより親の収入なく保険料が支払いが免除されても、子どもの祝い金と学費を保障してくれる点です。

目次

学資保険の加入で税金は誰にどのように影響するの

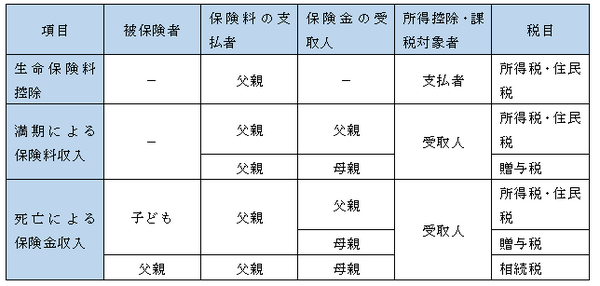

それでは、学資保険の支払いによって税金の計算はどのようになるのでしょうか。次のケースを例にしましょう。

・ 保険金の受取人は母親

・ 被保険者は子ども

関係する税目は所得税・住民税、贈与税、相続税です。

(1) 所得税・住民税

生命保険料控除が適用できます。その場合、所得控除の対象者は支払者の父親です。契約者が基準ではないので、混乱しないようにしましょう。

(2) 贈与税

満期や契約者がケガで働けなくなったときに受けとる場合は負担した父親から、受取人の母親への贈与になります。原則は保険金から110万円を差し引いた残りが課税対象です。

(3) 相続税

契約者が死亡したときに受けとる保険金は、父親からの相続になります。したがって、相続税の計算対象になります。

以上のように保険にまつわる税金は、契約者・支払者・受取人・被保険者の要素によって、計算が異なります。

税務署は事前に保険金収入の情報を事前に保険会社から入手している

そこで、計算の仕組みが複雑なゆえにごまかしが利くと考える方がいるかもしれませんが、それは

通用しなくなるでしょう。

(1) 生命保険料控除

支払者でないのに、会社に生命保険料控除証明書を提出しても、マイナンバー制度によって偽装したことは発覚します。

2018年から銀行口座を作るときに任意で付番することが求められます。そして、3年後の2021年から強制的にマイナンバーを金融機関に伝える方向で法整備がされています。

(2) 贈与税・相続税

保険金を受領すれば、保険会社は税務署に提出する義務があります。1回の支払金額が100万円以上の場合は、法定調書といる書類に受取人・契約者・被保険者などを記載します。

つまり、事前に税務署は情報を入手して、どの税目が適用されるのまで把握しています。

このように税金のごまかしが利かない仕組みが整って、さらに強化される傾向です。

「まとめ」

保険の契約者・支払者・受取人・被保険者を誰にするのかは自由ですが、契約内容の変更や新規に加入するときの判断材料として、税金の切り口を取り入れてみてはいかがでしょうか。(執筆者:阿部 正仁)