日本の所得税の税率は5%~45%までの超過累進課税となっていますが、あなたの税率は何%かご存知ですか?

年末調整で税金計算が終わってしまう会社員の方は、自分が「何%の人」なのか、あまり意識されていないように感じます。

しかし、税率を知っておくことは、暮らしのお金について賢い選択を行う上でとても大切なことです。

あなたの税率は「源泉徴収票」が教えてくれますので、是非、お手元にご自身の源泉徴収票を置いて、確認しながらお読みください。

目次

1. 税率が分かると何が分かるの?

税率が分かると「所得控除」による節税効果が分かります。

生命保険料控除、扶養控除などの「所得控除」は「控除額=減税額」ではありません。

減税額は控除額に税率を乗じた額になりますので、税率の高い人ほど、減税額、つまり節税効果は大きくなります。

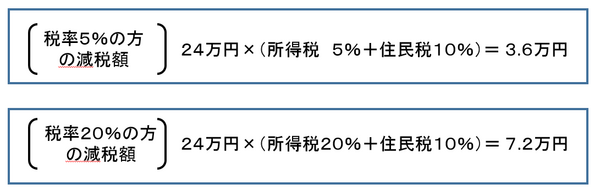

例えば、確定拠出年金のメリットとして「掛金が全額所得控除の対象となる」と言われますが、そのメリットの大きさは所得税の税率によって異なります。

個人型確定拠出年金の掛金を年間24万円とした場合、所得税の税率が5%の方の減税額は3.6万円となりますが、税率20%の方であれば7.2万円となります。

2. 税率を知る方法は? (確定申告をしない方の場合)

税率は「課税される所得」の金額で決まります。「課税される所得」の金額は、源泉徴収票で確認できます。

但し、残念ながら源泉徴収票には記載がありませんので、「課税される所得金額」を計算する必要があります。

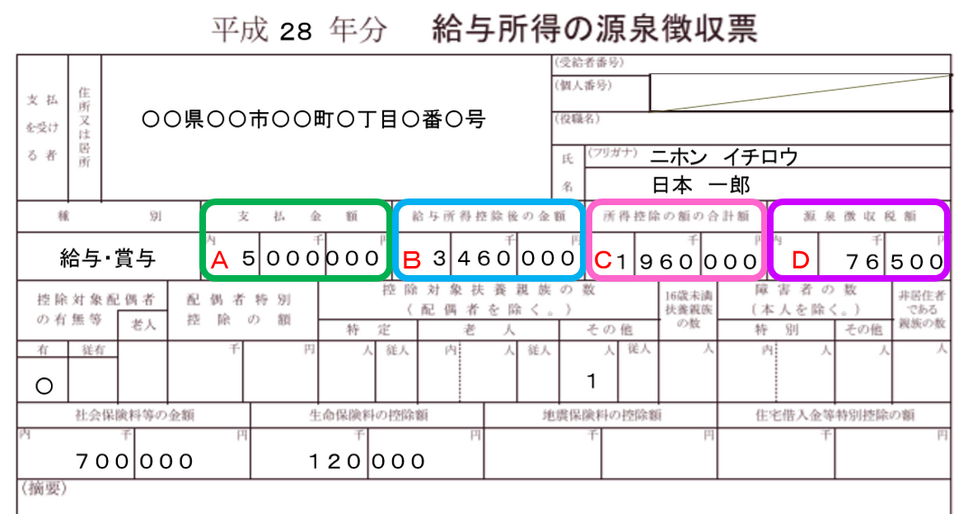

下の日本一郎さんの源泉徴収票を例に、計算方法を確認していきましょう。

源泉徴収票の上の部分に4つ数字が記載されています。

B. 給与所得控除後の金額:給与所得者の方の必要経費(給与所得控除)を引いた所得額

C. 所得控除の額の合計額:基礎控除、配偶者控除、社会保険料控除、生命保険料控除などの所得控除を合計した金額

D. 源泉所得税額:年末調整により確定した所得税の金額

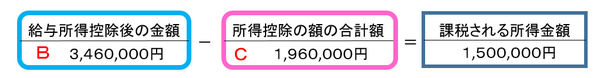

「課税される所得金額」はこのうちBとCの金額を使って、下記のように求める事ができます。

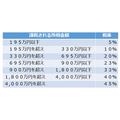

下表で「課税される所得金額」に該当する税率が分かります。

日本一郎さんの場合は、「課税される所得金額」が150万円でしたので、195万円以下の5%となります。

あなたの税率は何%でしたか?

3. 税率を知る方法は?(確定申告をする方の場合)

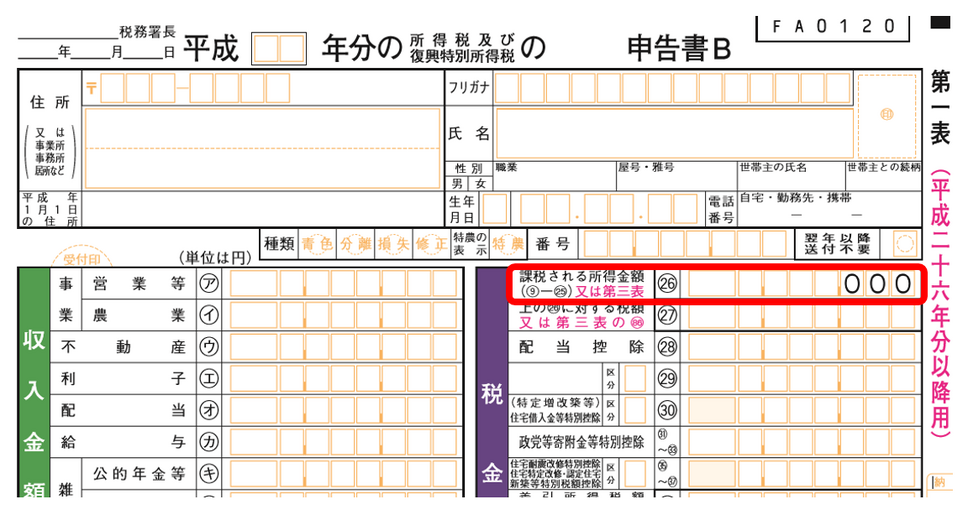

自営業の方や会社員で副業をされている方、パートで複数の事業所から給与を受けている方など確定申告をされる方の場合は、確定申告書の26番に「課税される所得金額」があります。

自営業や副業の方は1年が終わらなければ、正確な所得金額が分からないという事になりますが、昨年をベースに今年以降の課税所得の予測を立てることはできそうですね。

4. 税率の活用法は?

税率が分れば、「所得控除」による税金の増減額が分かります。

「所得控除」の減額または増額による、税額の増減は次の式で求められます。

但し、所得税、住民税の税額が上限となりますので、住宅ローン控除を受けていて税額が少なくなっている方や医療費控除や雑損控除等の確定申告をされる方などはご注意ください。

また、課税される所得金額が税率の境界に近い方は、控除の増減により税率が上下する場合があります。

例

日本一郎さんの場合、個人型確定拠出年金に年間24万円拠出すると、所得税から1.2万円が減じられ、住民税から2.4万円が減じられ、合計3.6万円の税金が減額されます。

と運用商品を選ぶことができるかもしれません。

パート収入を103万円に抑えて働いていた妻が、120万円まで働く場合、38万円あった「配偶者控除」が、「配偶者特別控除」として21万円に減額されます。

つまり控除額が17万円減ってしまうわけですが、日本一郎さんの税金の増加額は下記のようになります。

妻自身の税金の負担が3.55万円発生しますので、世帯で負担する税金の増加額は6.1万円となります。

と働き方を決める上で参考になる情報を得ることができます。

5. 税制に踊らされないために

「税は政治なり」という言葉がありますが、国の政策を実現する手段として税制が利用されます。

今回の配偶者控除の対象拡大も、女性の活躍推進のための税制改正案でした。

景気刺激策として住宅取得を促進するために「住宅ローン控除」が拡充され、貯蓄から投資へ向かわせるために少額投資非課税制度(NISA)が創設され、お年寄りから現役世代へ資金移動を促すため贈与の非課税の特例制度が創設されました。

このような税制を利用する際には、制度がご自身にとってどの程度意味があることなのか見極めることが大切です。

こんな方も…

介護医療保険料控除が創設された時、「年間8万円の保険料で4万円の控除が受けられる」と保険を勧められ、「4万円程の負担で将来の介護に備えられるなら…」と加入された方がいました。

介護医療保険料控除の金額は確かに4万円となりますが、その方の所得税の税率は当時5%でしたので、減税額は、所得税と住民税合わせて6,000円でした。

そうお伝えすると、「4万円が戻ってくる」と思い込んで加入されたもので、また給付の要件などご説明すると、ご自身のニーズに合ったものではなかったので解約されたということがありました。

最後に

所得税が10万円もない方が、住宅ローン控除があるからと頭金を入れずに3,000万円のローンを組んでいたり、NISAがあるからと銀行で勧められるがまま投資信託を購入していたり…。

ご自身にとって税制を利用することが良いのか否か考える前に、事業者のアドバイスに従っておられる方も少なくありません。

税制に踊らされるのではなく、「投資をするならNISAも活用しよう」、「住宅取得の計画があるからローン控除を活用しよう」と、ライフプラン、マネープランに基づいて、上手に税制を利用していただけると良いですね。

その為にも、ご自身に関わる税金の計算方法に興味をもっていただけたら幸いです。(執筆者:小谷 晴美)