2017年3月27日に参議院本会議で採決が行われ、自民党や公明党などの賛成多数で、2017年度の予算案が可決・成立しました。

この予算案の歳出(支出)を見てみると、高齢化で増え続ける社会保障費の伸びを抑えたにもかかわらず、過去最大の32兆4,735億円に達し、また政権が重視する防衛費も、過去最大の5兆1,251億円に達しております。

こういった影響により、2017年度の予算は97兆4,547億円に達し、5年連続で過去最大を更新しました。

目次

「新規国債の発行」という借金頼みが続く厳しい財政状況

その一方で歳入(収入)を見てみると、アベノミクスの勢いに陰りが出てきており、税収は前年度比で1,080 億円増の、57兆7,120億円に止まっております。

そうなると歳出(支出)が97兆4,547億円で、歳入(収入)が57兆7,120億円ですから、約40兆円の赤字が発生しているのです。

この赤字は主に新規国債の発行で補う、つまり借金をすることになるので、厳しい財政状況が続いております。

また安倍内閣は2020度に、財政の健全性を示す「基礎的財政収支(プライマリーバランス)」の、黒字化を目指しておりますが、このような赤字が多い状況を見ていると、とても実現できるとは思えません。

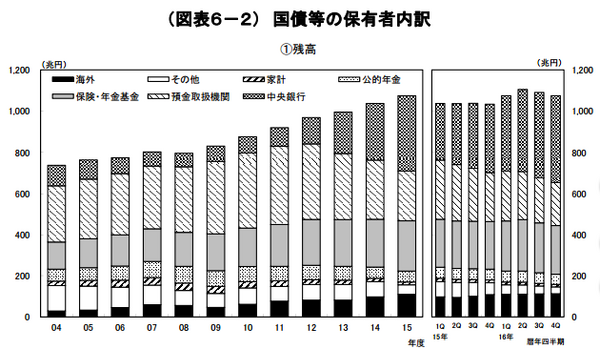

日本国債の約8割は日本銀行や金融機関などが保有している

日本の財政は約40兆円も赤字なのに、それが成り立っているのは、上記のように誰かが日本国債を購入して、赤字を穴埋めしているからです。

日本銀行調査統計局が2017年3月17日に発表した、「2016年第4四半期の資金循環(速報)」を見ると次のように、誰が日本国債を保有しているかがわかります。

2013年4月以降は「中央銀行(日本銀行)」が、「量的・質的金融緩和」のため、日本国債の購入を増加させており、構成比でみると2016年12月末時点で、39.11%に達しております。

その後は「保険・年金基金」の22.20%、「預金取扱機関(都市銀行や地方銀行など)」の19.40%となり、この三者だけで約8割に達するのです。

日本人は金融機関を通じて、日本国債を大量に保有している

この三者の中で「中央銀行」は、紙幣を発行する権限が与えられているので、日本国債の購入資金を自前で準備できます。

しかし「保険・年金基金」や「預金取扱機関」は、紙幣を発行する権限はありませんので、日本国債を購入するための資金を、誰かに貸してもらう必要があるのです。

その誰かとは例えば生命保険会社であれば、その会社が販売している生命保険の契約者であり、また例えば銀行であれば、その銀行の口座開設者になります。

つまり日本人は自分で日本国債を保有していなくても、生命保険会社や銀行などを通じて、日本国債を大量に保有しているのです。

元本と利子の約7割が戻ってこなかったギリシャ国債

ギリシャが財政危機に陥った際には、ギリシャ国債を保有する生命保険会社や銀行などは、元本の53.5%を自主的に放棄するという条件を受諾しました。

つまりギリシャ政府に貸していたお金の半分程度が、戻ってこなかったというわけであり、利子なども含めると約7割が、戻ってこなかったと言われております。

もし日本で同じようなことが実施された場合には、日本国債を大量に保有している生命保険会社や銀行などは、日本という国と一緒に、危険な状態になる可能性があると思うのです。

貯蓄型保険は掛け捨て型保険より、財政危機の影響を受けやすい

生命保険会社が経営破綻した場合、その会社との保険契約は消滅するわけではなく、「救済保険会社」が現れた場合には、そちらに保険契約が引き継がれます。

また救済保険会社が現れなかった場合には、生命保険契約者保護機構が設立する「承継保険会社」が保険契約を引き継いだり、生命保険契約者保護機構自らが、保険契約を引き継いだりします。

ただ過去に生命保険会社が、経営破綻したケースについて調べてみると、救済保険会社などに保険契約が引き継がれる時に、責任準備金の削減や、予定利率の引き下げが実施されました。

それにより養老保険、終身保険、個人年金保険などの貯蓄型保険は、死亡保険金、満期保険金、年金などの金額が、大幅に削減されてしまったのです。

その一方で定期保険や収入保障保険などの掛け捨て型保険は、ほとんど削減されずに済んだので、貯蓄型保険の方が日本の財政危機の影響を、受けやすいということになります。

日本がIMFの管理下に入ると、預金額がカットされる可能性がある

ギリシャが財政危機に陥った際には、IMF(国際通貨基金)などによって、金銭的な支援が行われました。

このIMFに近い筋の専門家が、日本の財政について警告を発した、「ネバダレポート」というものがあります。

このネバダレポートを読むと、もし日本がIMFの管理下に入った場合には、「預金は一律ペイオフを実施する共に、第二段階として、預金額を30~40%カットする」と記載されているのです。

ペイオフの実施だけであれば、ひとつに銀行に預金する金額を1,000万円以内に抑えれば良いのですが、預金額を30~40%カットするとなると、銀行を分散するだけでは意味がありません。

日本の将来に悲観的な方は、預貯金と保険以外の資産も保有する

このように資産のほとんどを、預貯金と保険だけで運用していると、日本で財政危機が発生した時に、その影響を受けやすくなると考えられます。

ですから日本の将来について悲観的に考えている方は、預貯金と保険以外の複数の資産にお金を分散して、運用すべきだと思うのです。

例えば日本で財政危機が発生した場合には、日本の通貨である円が売られやすくなり、円安が進んで行くと考えられます。

円安が進むということは、逆に外貨高(例えば米ドル高)になりますので、「外貨MMF」などの外貨建て商品にお金を分散しておくと、資産の目減りを防げるはずです。

また実物資産である金(ゴールド)も、財政危機などの有事に対するリスクヘッジ目的で、よく保有されております。

いずれにしろ日本の将来について悲観的に考えている方は、預貯金と保険だけで、資産運用すべきではないと思うのです。(執筆者:木村 公司)