子育て世代に非常に助かる「児童手当」ですが、こども保険による増額も検討されています。

ただ児童手当は所得制限があり、満額もらえない高所得世帯もあります。

児童手当の所得制限には大きく注意を払っていかなければいけない点もあり、「150万円の壁」との関連では税金計算上の控除対象とは異なる被扶養配偶者の考え方もあります。

目次

児童手当の所得制限

が630万円以下の場合は、月額で下記の金額がもらえます。

3歳~小学生 :第2子まで1万円、第3子以降1万5,000円

中学生 :1万円

この所得制限を超えた場合、特例給付として月5,000円もらえます。

総所得金額等は後述の所得控除を考慮する前の各種所得合計ですが、詳細については下記を参照ください。

確定申告によって自分の受ける社会保障はどう変わってくるのか(2)~基準となる所得~

後に触れる合計所得金額でもここで触れていますが、両者の違いは、上場株の取引等で過去3年分の繰越損失があった場合、総所得金額等では相殺後の所得になるのに対し、合計所得金額は相殺前の所得になります。

所得控除は、全てが認められるわけではなく下記のものが該当します。

額は所得税と住民税で異なりますが、所得税計算上の額が適用されます。

・ 医療費控除

・ 小規模企業共済等掛金控除

・ 寡婦(夫)控除

・ 勤労学生控除

・ 障害者控除

・ 配偶者控除

・ 扶養控除(16歳未満の年少扶養も考慮する)

社会保険料控除・生命保険料控除・地震保険料控除・寄付金控除や配偶者特別控除は考慮されません。

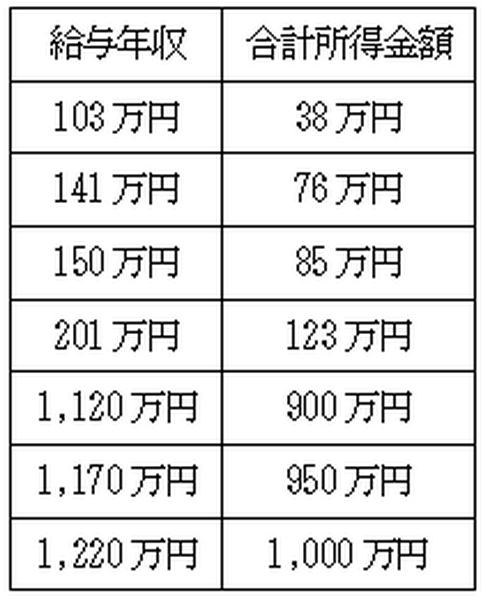

平成30年以降の配偶者(特別)控除(150万円の壁)

いわゆる「150万円の壁」は、配偶者特別控除の対象拡大と配偶者(特別)控除の所得制限設定という2つの側面から成ります。

配偶者特別控除範囲の拡大

所得税の配偶者特別控除は、これまで配偶者の給与年収103万円~141万円の場合に、納税者本人の所得から38万円~3万円の範囲で差し引けるというものでした。

これを配偶者の給与年収103万円~201万円に拡大し、さらに103万円~150万円の場合は、配偶者控除と同様に本人の所得から38万円差し引けるようになります。

配偶者(特別)控除の所得制限

従来から配偶者特別控除は、納税者本人の給与年収1,220万円超の場合は対象外とされていました。

平成30年からは配偶者控除も、上記の所得に当てはまると対象外になります。

また納税者の給与年収が

・ 1,170万円超~1,220万円の場合は、配偶者(特別)控除額が約1/3

に縮減されます。

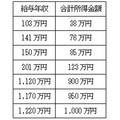

※配偶者(特別)控除の要件は、厳密には合計所得金額で決められています。

給与以外の所得はないものとして、上記の給与年収額を合計所得金額に対応させると下記の通りになります。

将来、児童手当の給付で気をつけるべき点

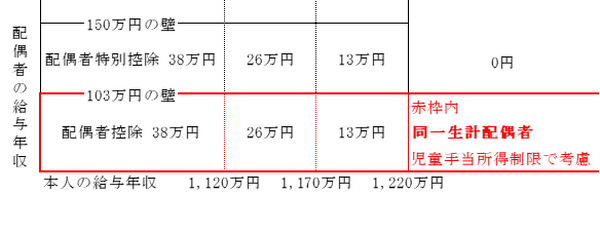

児童手当の被扶養配偶者には従来通り「103万円の壁」が

平成30年に「150万円の壁」ができた際には、児童手当等の給付金における所得制限において、扶養の考え方も変わります。

たとえ給与年収1,220万円超でも、配偶者の年収が103万円以下であれば「同一生計配偶者」となり、従来の控除対象配偶者と同じです。

この場合、

・ 児童手当所得制限:配偶者控除38万円分は考慮される

という、税・社会保障で違った取り扱いになります。

「150万円の壁」を意識すると児童手当の所得制限で不利に?

逆に配偶者が「150万円の壁」を意識して103万円超の年収を得た場合、「同一生計配偶者」にはならず、所得制限の基準となる所得が38万円プラスされることになります。

38万円変わって所得制限にひっかかる(上記630万円の基準を超える)ようですと、児童手当の給付で不利になる恐れはあります。

ただ児童手当以外では、配偶者特別控除を所得制限で考慮する給付金もあります。

高所得者向け特例給付は廃止も検討されている

所得制限にひっかかっても、一律月額5,000円がもらえる児童手当の特例給付に関しては、社会保障給付財源の問題から廃止することも検討されています。

こうなった上でさらに児童手当増額に充てられる「こども保険」制度ができあがると、特例給付をもらっていた層も子供を持たない現役世代と同様に、「こども保険」払い損の問題が出てきます。

高所得者でも前述のように税金計算上は配偶者控除分を活用できなくとも、児童手当の所得制限においては活用できます。

しかしいざ所得制限にひっかかったら今度は何ももらえなくなるということにもなりかねません。今後の動向には注意しましょう。(執筆者:石谷 彰彦)