目次

「セルフメディケーション税制」

平成29年より医療費控除の特例として「セルフメディケーション税制」が導入されました。

これにより、薬局などで購入した対象医薬品が1万2,000円を超える場合も、通常の医療費控除との選択により医療費控除が受けられるようになりました。

納税者にとっては選択肢が広がりましたが、

との声もお聞きします。

そこで、

1. セルフメディケーション税制が利用できるか

2. 利用できる場合には通常の医療費控除と比べてどちらがお得か

比較のポイントを紹介したいと思います。

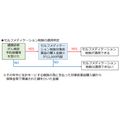

1. セルフメディケーション税制は使えるの?

セルフメディケーション税制とは、

です。

この税制を利用するためには2つの要件を満たす必要があります。

・ 1年間に「健康の保持増進及び疾病の予防への取組」として一定の取組を行った納税者であること

・ 1年間に「対象となる医薬品」を1万2,000円を超えて購入した納税者であること

「健康保持増進及び疾病予防の取組」とは、保険者や市町村などが実施する健康診断、がん検診やインフルエンザの予防接種などです。

控除を受けるためには、領収書または診断結果の通知書を証明書として添付する必要です。

この条件を満たした納税者は、

セルフメディケーション税制を利用して医療費控除を受けられます。

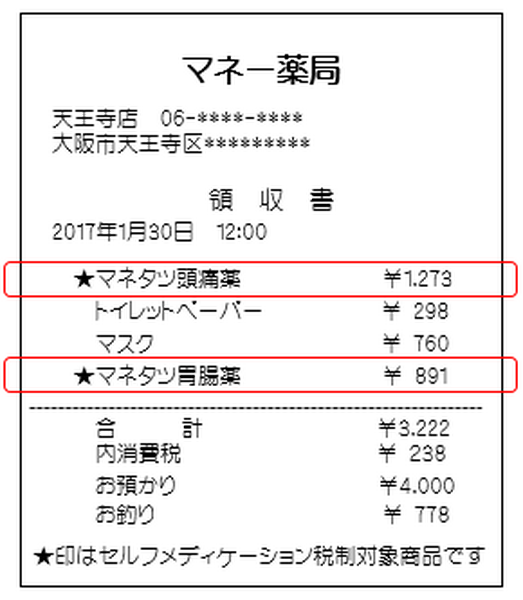

セルフメディケーション税制の対象商品は領収書で確認できます

次のように対象商品に印が付されていたり、領収書に対象商品のみの合計額を分けて記載されている場合もあります。

上記レシートの場合、セルフメディケーション税制対象商品は★印がついた商品で、合計金額は2,164円です。

このようにして計算した対象医薬品の合計額から、保険金などによる填補額を引いた金額が1万2,000円を超える場合、セルフメディケーション税制による医療費控除を受けられます。

2. 通常の医療費控除による控除は利用できる?

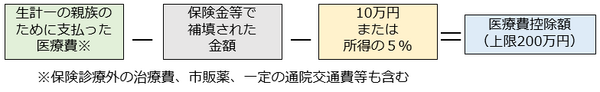

通常の医療費控除は

が控除額です。

・ 所得が200万円以上の方は支払った医療費の10万円を超えた金額が控除額です。

・ 所得が200万円未満の方は「総所得×5%」を超えた金額が控除額です。

所得は年収とは異なり、所得の種類によって次のように計算します。

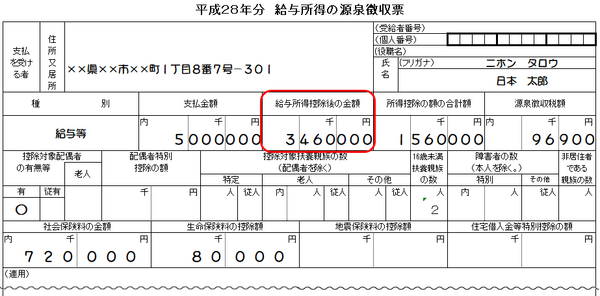

(1) 会社員やパートなど給与所得者の場合は、源泉徴収票の「給与所得控除後の金額」に記載されています。

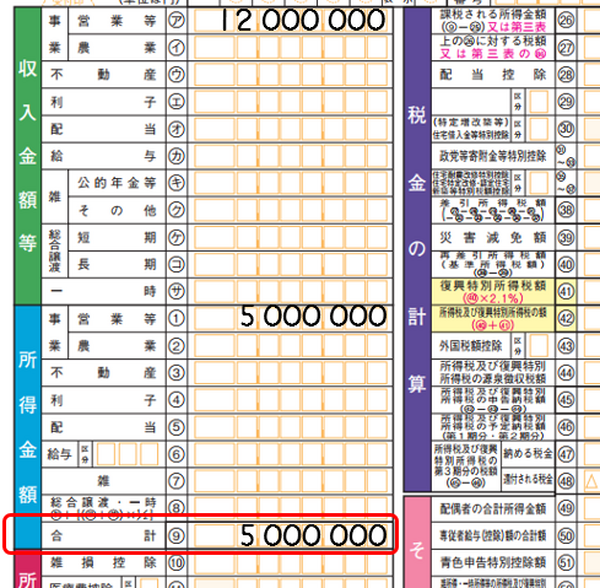

(2) 自営業、フリーランスなどの事業所得者の場合は、確定申告書の「所得金額の合計額」です。

(3) 年金生活者の場合は、公的年金の源泉徴収票の「支払金額の合計」から次の金額を差し引いた額が所得です。

・65歳未満で年金収入130万円未満の方は70万円

・65歳以上で年金収入330万円未満の方は120万円

・それ以外の方は国税庁のサイトにて「公的年金等に係る雑所得の速算表(pdf)」をご確認ください。

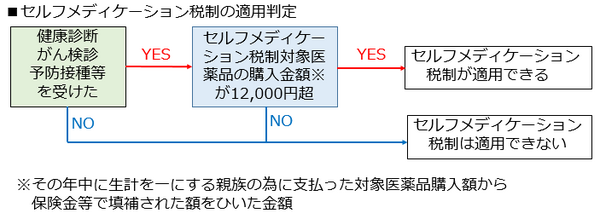

3. どちらがお得? 医療費控除 VS セルフメディケーション控除

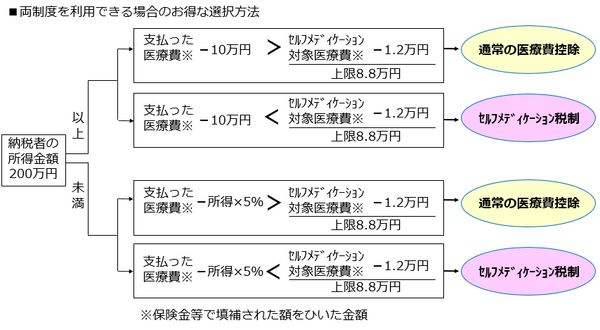

通常の医療費控除とセルフメディケーション税制は両方受けることはできません。

どちらも受けることが可能な場合は、より控除額が大きくなる方を選択して医療費控除の確定申告を行いたいですね。

この場合、下のようなチャートで考えてみてください。

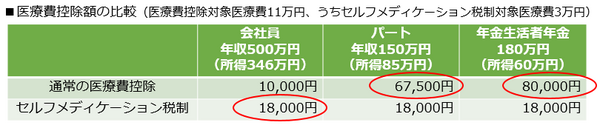

実際の金額で考えてみましょう

1年間の医療費を集計しました。

・ そのうちセルフメディケーション税制対象医療費:3万円

どちらの制度で医療費控除を受ける方が控除額が大きくなると思いますか。

通常の医療費控除は、医療費が同じでも、納税者の所得によって控除額が異なります。

年収500万円の会社員

所得は「200万円以上」ですので、控除額は次のように計算します。

・ 通常の医療費控除:11万円-10万円=1万円

・ セルフメディケーション税制:3万円-1万2,000万円=1万8,000円

セルフメディケーション税制を利用した方がお得ですね。

年収150万円のパート従業員

所得は85万で「200万円未満」ですので、控除額は次のように計算します。

・ 通常の医療費控除:11万円-85万×5%=6万7,500円

・ セルフメディケーション税制:3万円-1万2,000万円=1万8,000円

こちらは通常の医療費控除の方が5万円ほど控除額が大きくなります。

年金額180万円の年金生活者(65歳以上)

所得は60万で「200万円未満」ですので、控除額次のようになります。

・ 通常の医療費控除:11万円-60万×5%=8万円

・ セルフメディケーション税制:3万円-1万2,000万円=1万8,000円

こちらも通常の医療費控除の方が6万円ほど控除額が大きくなります。

上記のようにそれぞれお得な方法で医療費控除の確定申告をした場合、所得税・住民税から減税される税金は次のようになります。

「控除額がそのまま還ってくる」と楽しみにされる方がいますが、「控除額=減税額」ではない点に注意が必要です。

還付も減税もない方

住宅ローン控除を受け課税されないなど納税していない方は、申告をしても税金の還付も減税もありません。

当然ですが、納税額からの還付・減税です。

尚、実際に確定申告をされる際には、ご不明点など所轄の税務署にお問合せください。

4. 知っているようで意外と知らない?

医療費控除は「確定申告をしたことがある」という方も多いポピュラーな制度ですが、意外と誤解も多い制度です。

今回はセルフメディケーション税制と通常の医療費控除のいずれを選択すべきか、という視点でお話ししました。

「医療費控除の対象となる医療費とは何か」などについては『医療費控除の誤解ベスト7』をご笑覧くだされば幸いです。

「法律は弱者を守るものではなく、知っている者を守る」と言われることもありますが、税制も同じかもしれません。

税金はとっつきにくいと感じられるかもしれませんが、

と興味を持って調べていただいたらと思います。(執筆者:小谷 晴美)