目次

奨学金で自己破産

日本学生支援機構の奨学金を返せずに自己破産した人が過去5年間に延べ1万5,000人にのぼり、そのうちの約半数が親や親戚など保証人であるとの報道がありました。

・ 奨学金の返済がきっかけで多重債務に陥った

・ 親子で連鎖破産した

など、以前から奨学金をめぐる金銭トラブルが問題となっています。

この春、奨学金を利用して大学や専門学校へ進学する方も多いと思いますが、借りる前に考えておきたい事があります。

また、現在奨学金を利用している学生や、将来利用する可能性がある高校生にも、知っておいて欲しい事があります。

今回は過去に奨学金を返済した私の経験も交えて、学生の皆さんに伝えたいことをお話したいと思います。

1. 奨学金ってもらえないの?

「奨学金」というと、「学生の味方」というイメージがありませんか?

だから「返さなくていい」と思っている人もいるようです。

確かに、奨学金は「学ぶ意欲と能力があるにも関わらず、経済的理由で修学できない学生を支援する制度」で、中には返さなくて良いものもあります。

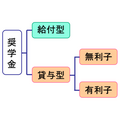

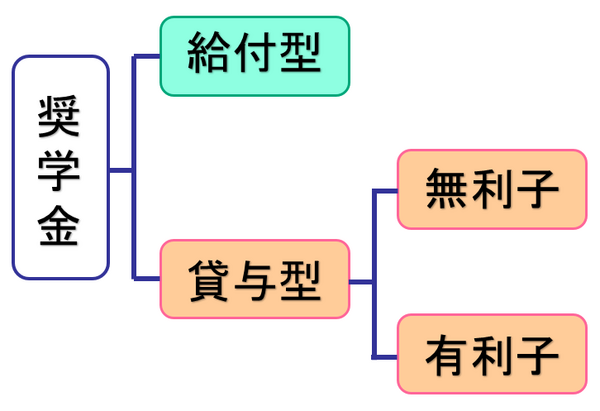

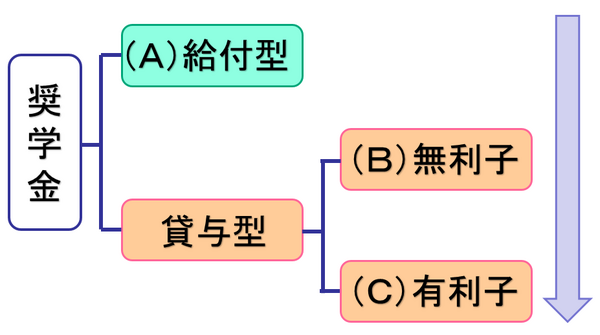

日本学生支援機構の奨学金だけでなく、大学、自治体、企業等の奨学金もあり、次のように分類できます。

奨学金を「返す」か「返さないか」

給付型:返さなくていい(もらえる)

貸与型:返す必要がある(借りて返す)

「給付型」は返さなくて良い奨学金ですから、当然要件が厳しくなります。

より成績が優秀で、より家計状況が厳しい方が優先され、残念ながら日本の奨学生の多くが「貸与型」を利用しています。

「貸与型」の奨学金の利子

利子も「払う」か「払わない」の2つのタイプに分かれます。

無利子:利息をつけずに借りた金額だけ返す

有利子:借りた金額に利息をつけて返す

日本学生支援機構の奨学金では「第一種」と呼ばれるものが「無利子」で、「第二種」と呼ばれるものが「有利子」の奨学金です。

借りている人の約3割が「第一種」で、約7割が「第二種」を利用しているそうです。(日本学生支援機構 平成29年度の実績)

あなたが借りている、または借りる予定の奨学金はどのタイプですか?

奨学金は「修学を支援する」ものですが、「貸与型」は「借金」です。

使い道が何であれ、借りたお金は返さなければなりません。

2. 奨学金は誰の借金?

授業料や部活の費用、これまで保護者の方が支払っていましたから、「奨学金は保護者が借りたお金」と思っている方がいますが、保護者の借金ではありません。

奨学金は「学生」つまりあなた自身の借金です。

「奨学金を借りる」ということは、あなたと貸主との間で

「返します」

という契約を交わしたことに他なりません。

あなたは、「一定の条件に従って返済する」という法律上の義務を負います。

奨学金の返済って大変なの?

「借りたお金を返す」という事を経験したことはありますか?

「お小遣いがなくなって家族にお金を借りて返した」

こんな経験はあるかもしれませんが、毎月毎月一定額をずっと返していくという経験はあるでしょうか?

筆者の体験

大学生の頃、奨学金を借りていました。

月5万円の奨学金を2年間借りて、卒業後月1万円程返済することになりました。

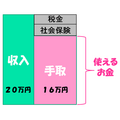

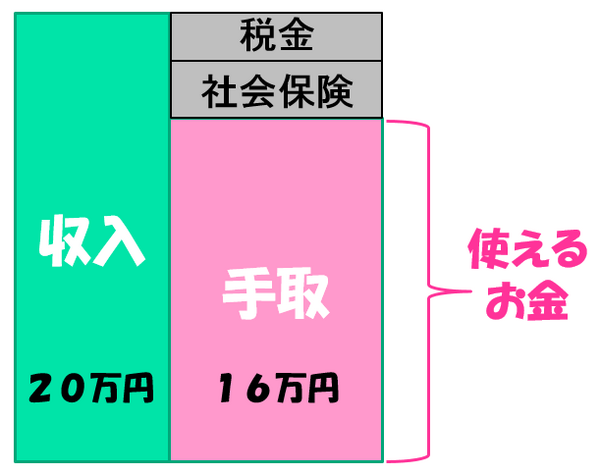

民間企業に就職した私の初任給は20万円でした。

と思ったら、銀行口座に振り込まれたのは17万円くらいでがっかりしたのを覚えています。

この時、給料から「社会保険料」や「所得税」が引かれるため、使えるお金は収入より少なくなるという事を初めて知りました。

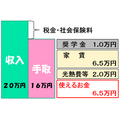

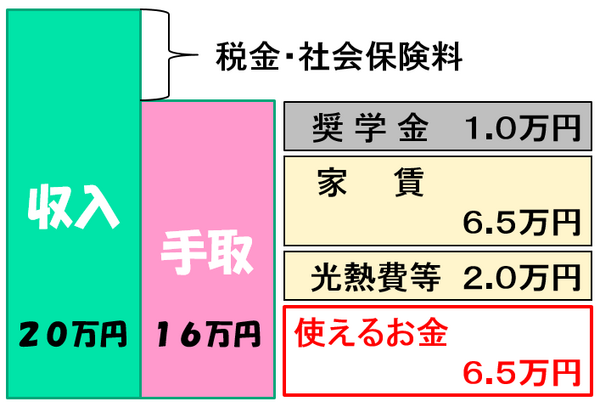

さらに、2年目からは「住民税」も引かれるようになり、口座に振り込まれる金額は16万円と少しだったと記憶しています。

・ 水道光熱費、通信費などの固定費が2万円前後

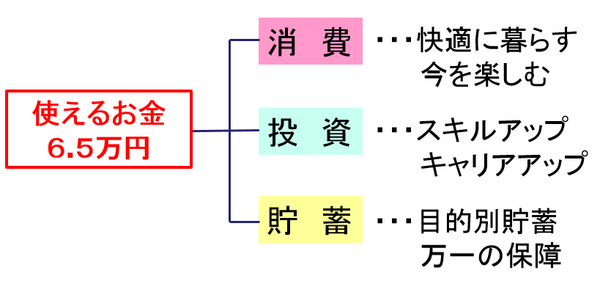

奨学金を返済すると、自由に使えるお金は6万円程になりました。

ひと月約6万円で、食品や日用品、化粧品や洋服を買い、カットに行ったり、友人と食事に行ったり遊びに出かけたり、時にはスーツを新調したり、やりくりしながら生活していました。

今の自分が暮らすための「消費」だけでなく、資格を取るための授業料など将来のための「自己投資」や、結婚資金や万一の備えとなる「貯蓄」も月々の6万円と少額のボーナスで賄わなければなりませんでした。

借りる時の5万円は少なく感じましたが、返す時の1万円は大きかったです。

この返済は22歳から12年間続き、完済したのは33歳の時でした。

と心からほっとしたのを覚えています。

3. 奨学金は誰から借りているの?

もう一度「奨学金を借りる」とはどういう事か考えてみましょう。

「奨学金を借りているのは、あなた自身である」ことは分かりましたね。

では、あなたは誰に「借り」を作っていると思いますか?

奨学金を貸してくれた団体でしょうか?

私はそうは思いません。

奨学金や借金は「未来のあなた」から奪ったお金です。

本当なら「未来の自分」が自由に使えるはずだったお金を「今の自分」が先に使ってしまうのですから。

どうすればその「借り」を返すことができるでしょうか?

「お金を借りてまでも進学して良かった」と未来の自分に喜んでもらえるように、しっかり学んでしっかり働けるようにすれば、「借り」を返すことができそうですね。

そうすれば、奨学金は「未来の自分から奪ってしまったお金」ではなく、未来の自分の可能性を広げ、夢を叶えるための「自分への投資」になることでしょう。

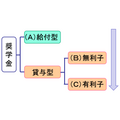

4. 奨学金の賢い借り方ってあるの?

奨学金を借りる場合は、

↓

(B)貸与型・無利子

↓

(C)貸与型・有利子

の順番で検討していきましょう。

できれば「返さなくていいもの」、できれば「利子がつかないもの」が借りられたらうれしいですね。

授業料減免制度

授業料減免制度を持つ大学も多くあり、一部の成績優秀な生徒は授業料を払わなくて良かったり、半額になったりします。

これもある意味「給付型」の奨学金と言えるでしょう。

他にも「給付型」の奨学金を提供している企業や団体もありますから、まずは「返済しなくて良い」奨学金が利用できないか検討してみてください。

5. 奨学金を借りる前に考えることは?

奨学金を借りる前に考える大切なことがあります。

1. 成績

例えば、日本学生支援機構の「貸与型」の奨学金の「第一種」、「第二種」の成績基準は以下のようになっています。

第一種(無利子):高校等の1年から申込時までの成績の平均値が3.5以上

第二種(有利子):高校等の学業成績が平均水準以上と認められる者

無利子で借りる場合は高校の1年生の時から頑張ってテスト対策だけでなく、提出物を出すなど心がけておきたいですね。

2. 返済額

借りる場合は「返せる金額で借りる」ことです。

「いくらかかるか」や「いくら借りられるか」だけを考えて借りてしまうと、未来の自分を苦しめることになるかもしれません。

「いくらなら返せるか」も考えて、借りる金額や借りる期間を決めてください。

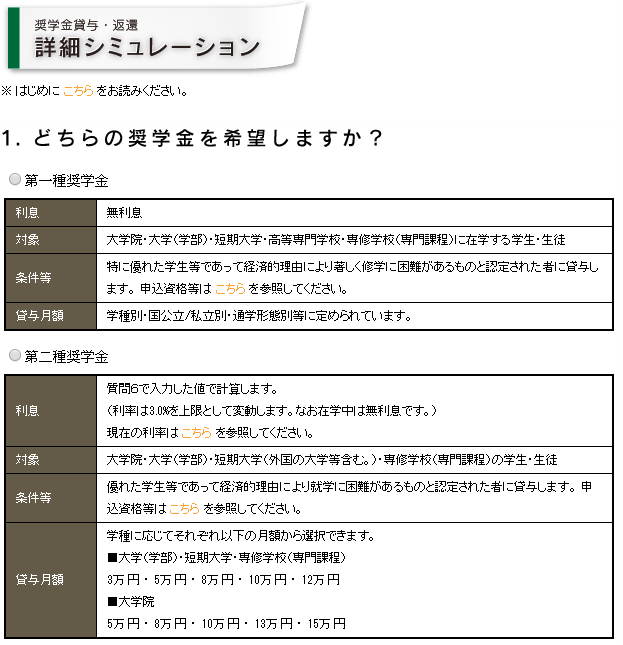

日本学生支援機構のサイトでは奨学金の返済額をシミュレーションできるようになっています。

このようなサイトを利用して、

のか確認してください。

そして、返済に無理がないか、借りる金額を少しでも減らす方法はないか、保護者の方と相談してみましょう。

ちなみに、私は2回生まで月5万円を借りました。3回生からは講義の数が減ったためアルバイトを増やし、奨学金は受けないことにしました。

今思えば3万円程度で間借りさせてもらえた下宿先に出会えたことも幸いだったと思います。

卒業する時の借入総額は120万円くらいでした。4年間同じ金額を借りていたら、もっと返済が辛く感じたことと思います。

私がこれまでの人生の中で、唯一経験した借金返済から得た教訓です。

奨学金制度に思うこと

日本学生支援機構によれば、奨学金は「経済的理由で修学が困難な優れた学生に学資の貸与を行う」と記載されています。

また日本学生支援機構の資料(平成29年)によれば、「学生の2.6人に1人が本機構の奨学金を利用している」と記載されています。

一見豊かに見える日本の学生の半数近くが「経済的理由で修学が困難な学生」という状況に違和感を覚えます。

未来ある若者の修学を経済的に支援する目的の奨学金で、社会に出た若者が冒頭のような金銭トラブルに陥っていては本末転倒です。

このような状況に陥った原因は複数あると思います。

・学歴志向と大学全入時代の到来

・奨学金制度の充実と給付枠の拡大

・借り手の認識不足

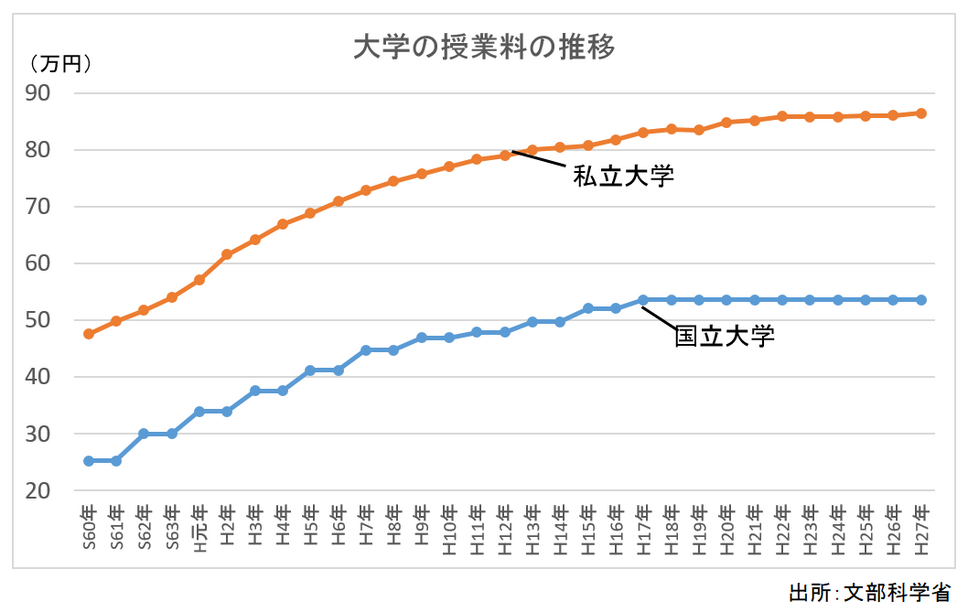

しかし、中でも問題なのは、そもそも大学の授業料が高騰していることだと思います。

私が大学生の頃、国立大学の授業料は年間30万円足らずでした。

友人で奨学金を借りている人は少なく、当時は奨学金を借りている事をなんとなく公言しづらく思っていました。

バブル経済が崩壊後の教育費

大学卒業後間もなくバブル経済が崩壊し、それから長らく物価が上がらないデフレの時代になりました。

金利も上がらず、給料も上がらず「失われた20年」と呼ばれる経済状況が続きました。

しかし、教育費は「失われた20年」の間に倍になっていました。

国立大学の授業料は年間54万円になり、私立大学は年間100万円が目安となりました。

教育費の高騰は少子化につながる

私のところにも「2人目を産んでも良いでしょうか?」そう言って家計相談に来られる方が、時々いらっしゃいます。

と教育費を心配して相談に来られるのです。

「幼児教育の無償化」という話も出ているようですが、子育てにおいて経済的に不安を感じられるのは、幼児期ではなく高等教育期にかかる教育費です。

大学の授業料がバブル期同等であれば、このような方々もずいぶん気持ちがラクになることと思います。

国立の授業料が高校の授業料と変わらなくなれば、奨学金を借りなくても修学できる学生が増え、社会に出るなり家族まで巻き込んで自己破産をしなければならない若者も減少することと思います。

少子化対策は教育費の見直しから

大学の授業料の高騰は、大学教育を受益者負担へと政策が転換され、国からの交付金が減少したことが原因と考えられます。

少子化対策を本気で考えるのであれば、税金の使い方から見直すべきだと思います。

しかしながら、今まさに奨学金が必要な皆さんは、そんな大人の議論を聞いても仕方がないかもしれませんね。

「今の自分」も「未来の自分」も大切にできるよう、修学する目的を明確にして、これからの時間をどう過ごすか、お金のことも含めてしっかり考えて、悔いのない学生生活を送っていただきたいと思います。(執筆者:小谷 晴美)