目次

IPO株の抽選。当選のため選ぶべき証券会社は?

私が証券会社に勤めていた頃と比べて、IPO株投資は随分と公平性が高まりました。

どの証券会社も抽選の基準などを明示し、一般の個人投資家にとってはチャンスが増えたように思います。

少しでも抽選の確率を上げるためには、どのような基準で証券会社を選ぶべきでしょうか。

IPO投資における証券会社選びのポイントとおすすめ証券会社をランキング形式でご紹介いたします。

まずは基本のおさらいです。

IPO/新規公開とは

IPO(Initial Public Offering)/新規公開とは、これまで未上場だった企業が、資金調達や知名度向上などを目的として証券取引所に上場することです。

IPO株は上場日より前に「公募価格」にて販売されます。

IPO株は儲かる?

上場後の下落を避けるため、公募価格は実際の企業の価値よりも割安に設定されていることがほとんどです。

その結果、株式公開後に初めて付く株価「初値」が、公募価格を上回る確率が極めて高くなっています。

IPOが儲かりやすいのは確かです。

もちろん、中には初値が公募価格よりも下がるというケースもあります。

2018年は4月末時点で、上場数24件のうち22件が公募価格を上回る初値を付けました。

確率にすると約91%です。

最も高い初値を付けたHEROZ[4382]は公募価格の10.89倍となりました。

ちなみに公募価格を下回る初値を付けたキュービーネット[6571]は6%の下落です。

「公募価格で買い、初値で売る」というのがIPO株の鉄則です。

下落リスクは比較的少なく、上昇すると大きな利益をもたらす可能性がある投資手法といえるでしょう。

IPO株の入手は激戦

儲かりやすいIPO株の人気は当然高く、入手するのは非常に困難です。

証券会社で申し込みをしますが、申し込み者が殺到するため抽選となります。

IPO株はどの証券会社からでも買えるというわけではなく、銘柄によって取り扱っている証券会社が異なります。

証券会社を選ぶところから戦いはすでに始まっています。

1.主幹事件数の多い証券会社を選ぶ

主幹事証券会社が確保している株数は圧倒的

主幹事件数の多い証券会社を選ぶべき理由は、「主幹事証券の引受け株数が圧倒的に多いから」です。

実際の例を見てみましょう。

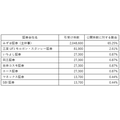

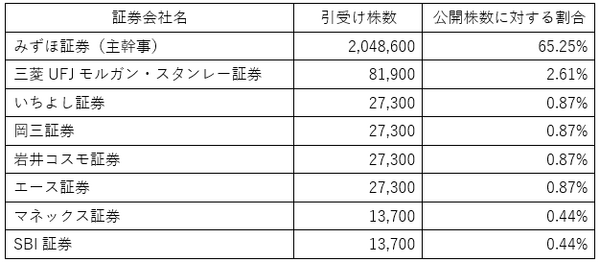

【日総工産[6569](2018年3月16日上場)】

※公開株数は募集・売り出し・オーバーアロットメントを含めて313万9,500株。引受け株数には海外販売分を含まず。

国内で販売される株数のうち約65%を主幹事であるみずほ証券会社が引受けており、三菱UFJモルガン・スタンレー証券に比べ、25倍という株数です。

当選の可能性が高い証券会社はどちらか、一目瞭然ですよね。

主幹事証券会社が販売を引受ける比率は企業によって異なりますが、いずれにしても主幹事証券が圧倒的な比率を持つことは変わりません。

主幹事は一部の証券会社に集中している

のちほどご紹介する「主幹事件数の多いおすすめ証券会社一覧」をご覧頂くと分かりますが、主幹事証券会社は一部の証券会社に集中しており、上位5社で全体の約9割を占めています。

主幹事証券会社には極めて重要な役割があります。

上場申請のための書類作成や株式の販売先確保に留まらず、経営に関わる部分へのアドバイスや上場後のフォローも行います。

上場を計画する企業はノウハウを持つ証券会社に主幹事を依頼したいと考えるため、実績のある証券会社を主幹事に指名することが多いのです。

主幹事件数の多い証券会社は、今後も継続して主幹事となる可能性が高いと推測できます。

2.取扱い銘柄数の多い証券会社を選ぶ

IPO株は主幹事証券会社以外に、IPOごとに組まれる引受けシンジケート団(引受けシ団)に参加する証券会社からも申し込みできます。

多くの引受けシ団に参加している証券会社であれば、その1社で多くの銘柄に申し込むことが可能になるので効率的です。

複数の証券会社から申し込む手間や、証券会社ごとに資金を用意する手間を省けます。

また多くのIPO銘柄にチャレンジするのではなく、その都度銘柄を厳選して申し込みをしたいという場合も、取扱い銘柄数の多い証券会社に口座を持っておく方が良いでしょう。

引受けシ団でなくても取扱いがあるが株数は少ない

引受けシ団に入っていない証券会社でも、IPO株を取り扱っている場合があります。

(1) 引受けシ団の証券会社のグループ証券会社である場合

例えば三菱UFJモルガン・スタンレー証券のグループ会社にはカブドットコム証券、岡三証券のグループには岡三オンライン証券があります。

引受けたIPO株の一部をグループ会社に回して販売することがあります。

(2) 委託される場合

上記のようなグループ会社などのつながりはなくとも、販売を委託されてIPO株を取り扱う場合があります。

特に株数の多い大型IPOなどに見られます。

いずれの場合も共通するのは、株数が少ないということです。

(1)の場合は、グループ証券会社へ回ってくる株数は、当然メインの証券会社よりも少ない株数となります。

(2)の場合もあくまで、一部株数の販売を委託されるだけです。

当たるかもしれない穴場証券会社としての考え方なら良いですが、IPO株投資のメインの証券会社とするには力不足です。

(3) 当選後入金でOKの証券会社を選ぶ

IPO株に当選する可能性を上げるなら、多くの証券会社から申し込むべきです。

しかし申し込み時点で入金しておかなければならない場合、資金不足に陥る可能性があります。

一部の証券会社は、当選後に入金で良いと規定しているところがあります。

そのような証券会社では申し込み時点で資金がなくてもIPO抽選に参加でき、当選の可能性を上げることができます。

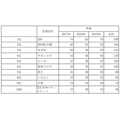

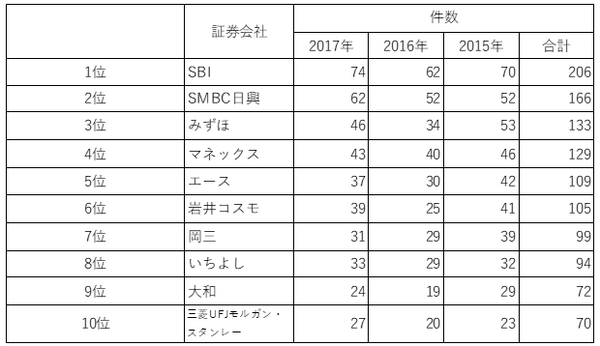

主幹事件数の多いおすすめ証券会社一覧

実際にどの証券会社が上記で挙げた要素を満たすのか、ランキング形式でご紹介いたします。

まずは主幹事件数の多い証券会社のランキングです。

2015年から2018年4月末時点での主幹事件数の合計を元にランキング化しました。

主幹事証券件数ランキング

※会社四季報オンラインの情報を元に作成しています。

主幹事件数上位には大手証券が並んでいます。

これらの証券会社は店舗を持ち、引受け株数の多くを取引の多い顧客などに配分します。

ネット申し込みなどの一般抽選へは、個人へ配分を予定する株数の10%前後となることがほとんどです。

先に挙げた日総工産で単純計算をすると、主幹事であるみずほ証券が引受けた株数の10%は20万4,860株です。

それでも2番手の三菱UFJモルガン・スタンレー証券が引受けた株数の約2.5倍に相当します。

株数から考えて、主幹事証券から申し込むことが有利であることは変わりません。

SBI証券はネット専業証券ながらIPOに力を入れており、主幹事件数が上位に入っています。

上記の5社で上場数の約8~9割をカバーできるので、IPOの申し込みはこの5社に絞るというのも一つの方法です。

取引手数料が国内最低レベルのSBI証券で口座開設する⇒公式HPへ

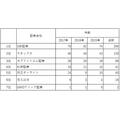

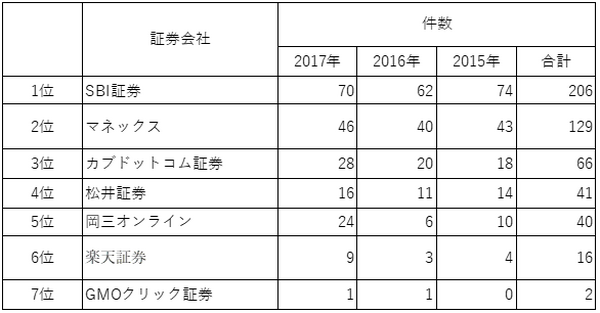

取扱い数の多いおすすめ証券会社一覧

過去3年間で毎年15社以上の引受け実績がある証券会社を、合計件数順にランキングしました。

※会社四季報オンラインの情報を元に作成しています。主幹事案件は含みません。

大手証券

野村證券の引受け件数は少なくランキング外です。

引受けには目もくれず、主幹事獲得に力を入れていることが分かります。

SMBC日興は主幹事・取扱い件数どちらも2位、みずほ証券も同じく主幹事・取扱い件数ともに3位です。

この2社は毎年同じような件数で争っています。

大和証券は大手証券の中でもIPOがやや弱いことが分かります。

中堅証券

5位から8位には中堅証券会社が並び、いずれも似たような件数です。

ネット部門もあるものの、店舗顧客もいますので、ネットに回る量は少ない可能性があります。

ネット証券

1位のSBI証券が2位以下に大差をつけており、主幹事件数と取扱い件数の両輪でIPO案件を獲得しています。

マネックス証券はSBI証券には劣るものの、ネット証券の中では取扱い件数で上位です。

カブドットコム証券を抱える三菱UFJモルガン・スタンレー証券の引受け数は10位で件数もそれほど多くなく、必然的にカブドットコム証券に回ってくる件数も低くなります。

ネット証券として名前の挙がる、楽天証券・GMOクリック証券・松井証券などはランキング外です。

参考までに、主要ネット証券の取扱い数ランキングは下記の通りです。

※データは各証券会社発表のものやその他の数字が混在しています。

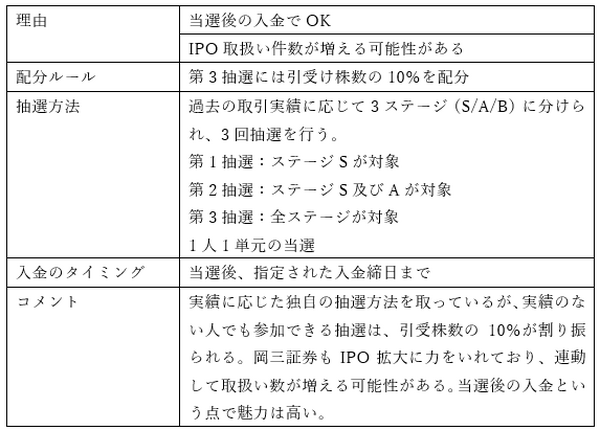

岡三オンラインが2017年に急に増加しています。

IPOの取扱いを拡大する方針になり、岡三証券からIPOが回っているようです。

今後岡三証券と同程度に増加する可能性があります。

取引手数料が国内最低レベルのSBI証券で口座開設する⇒公式HPへ

■短期少額トレードも視野に入れるならマネックス証券⇒公式HPへ

■中長期ならGMOクリック証券⇒公式HPへ

■リスク管理追求型取引ならカブコムで⇒公式HPへ

■楽天証券⇒公式HPへ

■auカブコム証券⇒公式HPへ

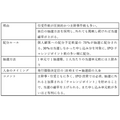

当選後入金でOKの証券会社一覧

IPO申し込み時には資金不要の証券会社を、取扱い件数順にランキングしました。

※データは各証券会社発表のものやその他の数字が混在しています。

すでにご紹介した主幹事件数や取扱いい件数のランキングに入っている、野村證券・岡三証券・いちよし証券以外は、件数がかなり少ない状況です。

とはいえ、資金なしでIPOに当選する確率を上げられますので、口座を持っておいても損はないと思います。

元証券マンがおすすめする厳選5社プラン

IPO株を手に入れる可能性を上げるなら、あらゆる証券会社から申し込みをするのがベストですが、現実問題としてそこまで手や資金が回らない、という方も多いかと思います。

そこで今からIPO投資を始める人にもおすすめの厳選5社プランをご提案します。

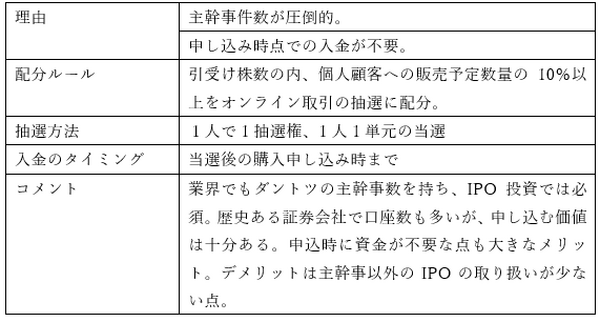

1. SBI証券

取引手数料が国内最低レベルのSBI証券で口座開設する⇒公式HPへ

2. 野村證券

3. SMBC日興証券

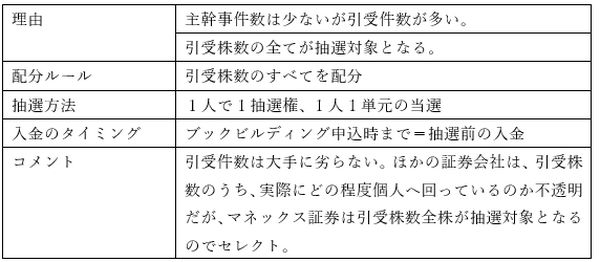

4. マネックス証券

短期少額トレードも視野に入れるならマネックス証券⇒公式HPへ

5. 岡三オンライン証券

厳選するなら主幹事件数の多い5社にする、というのが最も当選の可能性が高いかもしれませんが、そのうち4社が申し込み時に資金を用意しなければならないのは負担です。

今回セレクトした5社であれば、申し込み時に入金が必要な証券会社を3社に抑えられます。

また過去の実績から見ると、SBI証券・野村証券・SMBC日興証券の3社だけで、毎年上場する企業数の約5~6割の主幹事となる可能性があります。

どの証券会社でも大なり小なり、個人投資家以外に法人や機関投資家などへの配分が存在しています。

実際に個人へ回る数量は不透明ですが、マネックス証券は明快で、配分数量を全て抽選へ回すとしています。

取扱い件数も多く今回のセレクトに採用しました。

申し込み時点での入金が不要の証券会社の中で、取扱い数が2位のいちよし証券ではなく岡三オンライン証券を採用しています。

抽選は個人へ配分予定の10%と一般的な条件なのですが、申し込みが電話のみです。

継続的にIPOにチャレンジする上でやはり不便かと思いますので5選から外しています。

継続が何よりも重要

今回口座開設数については紹介していません。

口座開設数が多い証券会社は当選確率が低くなると判断する方もおられますが、元証券会社社員として言わせてもらうと口座開設数は決して参考になる数字ではありません。

どの証券会社にも「休眠口座」と呼ばれる稼働していない口座があるため、公表されている口座数が全てライバルとなるとは限りません。

IPO狙いで口座を開設しても、なかなか当たらずそのうち口座を放置したまま、という場合もあります。

不確定なライバル数を意識して申し込みを避けるよりも、主幹事回数や配分株数の多さを優先して申し込み、とにかくあきらめずに継続し続けることが何よりも重要です。

※各表の数字については、実際と異なる場合があります。あくまで参考としてお考えください。(執筆者:高橋 珠実)

その他、IPO投資の関連記事はこちら