結婚してから、気をつけたいのが「住宅費・教育費・老後資金」と言われていますが、

20年前と比べると、幼稚園・保育園から大学までにかかる教育費は確実に上がっています。

さらに消費税率が10%に上がることもあり、今までの教育費がさらに上がるものとみられます。

子どもの教育費について夫婦で話し合いがなく、気がついた時には、「お金が足りないかも」と慌てて、教育費確保を検討する夫婦は少なくありません。

子どもが小学校入学前であれば、まだ貯金・運用期間が長く始めやすいです。

それでは、これからの貯め方について紹介しましょう。

目次

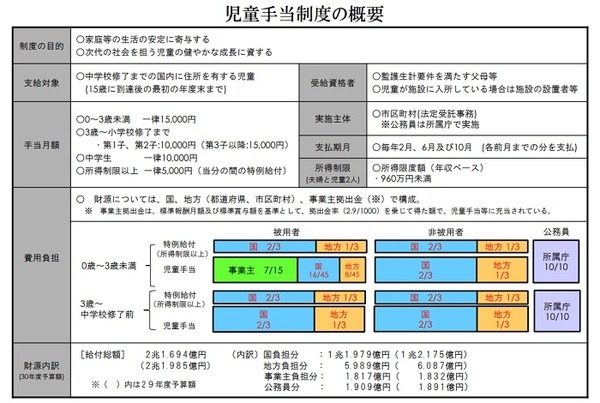

教育費に使える「児童手当」の扱い方を間違えていませんか?

今や、児童手当は「将来の教育費への貯金源」にしなければ、教育費確保は難しい時代になっています。

ちなみに、児童手当は、0歳~中学卒業年齢まで受給でき、一切使わずに貯金していれば、15年間に約200万円は確保できます。

(所得制限での減額や第3子以降の増額があるので、変動はあります。)

筆者も、受給開始から、子ども専用の口座を開設して、支給日には必ず子ども専用口座に入金しています。

金利は超低金利ですが、確実な教育費確保の手段として、一番手軽な場所です。

しかし、生活費の圧迫で、つい児童手当を生活費に使ってしまう家庭は少なくありません。

と考え、貯金先を確保して給付期間中は、手をつけないと決めておきましょうね。

他にも教育費がためにくい原因は?

児童手当を貯金することにしても、教育費がためにくい原因はあります。

各家庭で理由は異なりますが、代表的な理由として、

・習い事をさせすぎてしまっている

・自分たちの貯金額を把握していない、もしくは少ない

・小学校入学までに教育費の計画を立てていない

・子どもの将来の進学について、じっくり話し合っていない

・教育費について相談できる親密な友人がいない

があげられます。

まず、夫婦での教育費の話し合いと、相談しやすい親密な友人からの有益な貯蓄方法を得ることは、教育費確保の面で大切にしたいところです。

知っておきたい高校卒業までに必要な教育費は?

幼稚園3年間(もしくは保育園)から高校卒業までには、

で、金額が変わります。

・幼稚園から高校まで私立1本通わせる場合となると、総額約1,770万円

・全て公立に通わせた場合では、総額約540万円

という集計結果になっています。

私立の小中学校へ通わせている時期は、義務教育期間中でも、授業料などの学費を納めなければいけません。

しかし高校になると、公立・私立ともに、国と自治体による授業料の支援と助成制度で、授業料の負担は軽くなります。

参考資料:文部科学省 平成28年度子供の学習費調査(pdf)

さらに大学進学後に必要なお金は?

20数年前では、国公立大学にかかる費用は1年間30万円前後でした。

(学部によって、若干の誤差はあります。)

今では、1年あたりで初年度の費用としては、

・私立大では約700万円~800万円

という調査結果が出ています。

地方から都市部の大学へ進学すると、アパートを借りるなどの初期費用で、平均約37万円かかり、地方からの出身者であれば、親御さんからの仕送り代は、4年間約380万円かかるという結果が出ています。

参考資料:日本政策金融公庫 平成29年度教育費負担の実態調査より(pdf)

幼稚園から大学までの平均的な費用をみると、

があります。

今後、消費税の増税とともに、授業料の増額や助成金制度の見直しが出る可能性はあります。

児童手当の貯蓄以外で、教育費を貯める方法を紹介しましょう。

生命保険の仕組みを利用した貯蓄

生命保険では、貯蓄性を備えた保険が販売されています。

「教育費確保」という点で、人気のある保険が2つあります。

1. 学費確保といえば、「学資保険」

学資を貯める手段のひとつとして、すぐに多くの家庭で検討する保険が「学資保険」です。

「子どもの教育資金の補助を目的にした保険」で、学資の貯蓄と保険機能の両方を備えた保険です。

加入者は親御さんですが、契約時に定めた給付金と満期保険金を受け取ることができます。

親御さんに、万が一のことがあった時、子ども側の保険契約は続きます。

ただし、契約するには子どもの年齢の制限があるので、小学校入学までにかけることを考えなければいけません。

10数年前は、保険料が5万円の時代がありましたが、最近では安く加入できる学資保険が登場し、保険料が2万円を切る保険もあります。

2. 「低解約払戻金型終身保険」も注目の保険

最近、保険の相談会社でも「学資運用」として勧められるのが、「低解約払戻金型終身保険」です。

終身保険は、契約者が生きている間は一生涯保障が続く保険で、一般的には保険料が高い保険です。

「低解約払戻金型終身保険」は、保険料払込期間中の解約返戻金を抑えることで、保険料が安くなる代わりに、払込期間が終わってからの解約返戻金の払戻率が、学資保険とほぼ一緒になる(100%を超える)として、注目されています。

お子さんの学資を貯めるためにとして、契約される方が増えていて、学資保険よりも、この保険を勧めるフィナンシャルプランナーは増えています。

※保険例

保険を使った貯蓄で気をつけたいこと

ただ、契約で気をつけたいことは、契約者になる方(親御さん)の年齢と、子供の加入年齢、そして払込満了前に解約する時の返戻率です。

「返戻率(へんれいりつ)」とは、支払った保険金額に対して、受け取る給付金や保険金に対する割合で、銀行で例えるなら「金利」と考えてください。

標準は100%ですが、払込期間中での早めの解約や、特約をつけてしまうと、返戻立が下がり、「元本割れ」で損をしてしまうことになります。

各保険会社のホームページでシュミレーションすることができますし、わかりにくい点があれば、各保険会社や専門家に相談して、契約する保険を決めるといいですね。

公的な助成金・支援金制度を理解しておきましょう

国や都道府県で、授業料の助成金・支援金制度が行われています。

特に、高校生への助成金・支援金制度は大きく、公立・私立で若干金額に違いはあるものの、助かる制度です。

所得に応じての助成金が変わり、授業料のみの支援ということから、諸費用が払えない家庭が、最近増え始めています。

小学校・中学校から私立校のお子さんへの助成金制度はありますが、所得制限が厳しいため、ほとんどの家庭が申請すらできません。

低所得者向けの授業料以外の諸費用支援制度がありますが、年額が最高でも13万なので、進学先によっては、足りないというのが現実なので、改善してもらいたいところです。

参考資料:文部科学省 高校生奨学給付金

大学進学時での最終手段! 奨学金制度

日本学生支援機構(JASSO)が、2017年から始めた制度に「給付型奨学金」があります。

一定の学力を満たしていている非課税世帯などが対象としています。

給付型なので返済不要ですけれども、給付金額が自宅外から通う学生さん世帯で最高4万円と少ないです。

大学独自の奨学金制度もありますが、成績優秀者と狭き門です。

しかし、導入する大学が増えているので、支給条件が広がる可能性は高いです。

「貸与型奨学金」はまだ存在して、「必ず返済が必要」という条件がついています。

大学卒業後、安定した収入がなければ、返済が難しくなるケースがあります。

「貸与型」は、最終手段として考えてくださいね。

結局は、家計の見直しが一番の基本!

今までは、公的支援や保険、奨学金制度を紹介しました。

実際に貯め方を実行する前に、忘れてはいけないことがあります。

それは、「家計の見直し」です。

毎月の固定費と変動費を仕分けして、無駄遣いをしている部分がないか、見直して、家計から貯蓄に回せるお金が出てきます。

見直すと減額できるものとしては

・格安スマホへの乗り換え

・子どもの習い事の見直しと平等化

などで、見直しをすると、それぞれ10万円以上出費を抑えることができます。

特に習い事は、気がつけば子ども1人に10万使っているケースもあります。

子どもさんとよく相談して、「これは習わせたい」というものだけにしましょう。

まとめ

他にも、NISAやつみたてNISAといった「投資信託」という方法で、教育費を貯蓄する方法はあります。

NISAは「投資信託」商品ですが、「非課税枠」があるため、税金面で悩まずに教育費を貯めることができます。

参考資料:金融庁 NISAについて

NISAは、10年以上長期運用した方がよいタイプです。

そして、家計の「余剰金」から運用するといいですね。

「児童手当」は、金利は悪いながらも銀行へ預けて、家計から貯蓄性のある保険やNISAなどを長期運用して、教育費確保は十分可能です。

「教育費貯金の出遅れ」に気づいた時点のお子さんの年齢が低くければ、教育費を貯めやすいとも言えます。

これからの税金面や働き方の変化を考えると、なかなか話しづらいことですけれど、早めに「子どもの教育費」について、しっかり話し合っておいて、自分達に合う教育費確保の道を見つけておきましょう。(執筆者:笹倉 奈緒美)