目次

人生100年時代

ライフプランは

「健康」

「経済(資金)」

の3つの観点で中長期スパンで考えましょう。

「いきがい」… 社会、友人、家族との繋がり、仕事や個人活動、ボランティア、趣味など。

「健康」… 毎日を健康に過ごすための健康管理やスポーツ活動、医療関係など。

「経済(資金)」… 夢を実現するための経済面での裏付け、お金の収支、資産運用、保障、税金など。

人生の3大支出「住宅・子育て・老後」がポイントになります。

ライフプランのモデル

・ 20代… 将来への夢について頭の中を整理し、就職や結婚、貯蓄や保険について考えます。

・ 30代… 住宅取得、子育て時期で、自分が万一の場合も含め資金を考えます。

・ 40代… 住宅ローン、教育費など出費が増える時期です。収支の点検をします。

・ 50代… 老後資金の準備と、資金確保の時期です。定年後の いきがいなど考えます。

・ 60代… 資金管理や医療、健康管理、いきがい について考えていきます。

・ 70代~ エンディングノートなどで自分の人生をふりかえり、自分の相続、税金対策なども考えます。

75歳からは後期高齢者です。介護についても考えていきます。

定年後のライフプランを考える

昭和39年(1964年)当時は寿命70歳、定年55歳で余生15年の時代でした。

令和元年(2019年)62歳(1957年生まれ)の人は、平均寿命89~94歳、65歳定年で、余生30年弱を考える必要があります。

長い余生を考えて早めに自分の将来・人生を考えておきましょう。

ベストセラー『LIFE SHIFT』の筆者が考えた人生設計

現在のライフコースは、80歳程度の平均寿命を前提に「教育」、「仕事」、「引退」の3段階で考えていますが、このライフコースは抜本的に考え直す必要があるでしょう。

100年ライフの時代には、長い老後のためにお金を蓄えることも当然必要です。

しかしそれだけではなく、変化し続ける環境に対応するために、ライフ(人生)とワーク(仕事)のバランスが重要で スキル、知識、仲間、評判、健康、生活、友人関係、アイデンティティ、人的ネットワーク、オープンな姿勢が大事です。

人の寿命が伸びていくなか、自分の居場所を考え、1つに依存することから多くへの依存へ変えていく必要があります。

労働市場に存在する職種は、これから数十年で大きく入れ替わりますので、変化に対応してライフワークを対応していくことです。

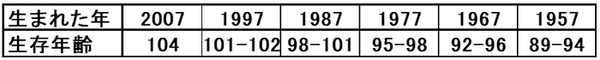

長寿化は10年で2~3年伸びていて2007年生まれの50%が104歳まで生きます。

見えない「資産」、お金に換算できないもの、それは人生の資産、友人、知識、健康、幸福度で、計測しにくい無形資産です。

「定年後」を考える

「定年後」に何を失うのか

・ 社会・会社との繋がりがなくなる

・ 所属の書かれた名刺が持てなくなる

「定年後」に何を得るか

・ 一人ひとりの位置と役割の自由な社会

・ 自分で作った自由な名刺

・ 考える時間や新たに取り組む時間がたっぷり

「定年後」どうするのがいいでしょうか

長年の会社勤めで身についた「会社にお任せ」や「空気を読む」姿勢を改めて、自分が主役となって生きるにはどうすればいいのでしょうか?

「会社ベクトル」ではなく、「自分ベクトル」を軸に「自主的」「主体性」の復活を考えます。

最終的に戻ってくる場所は地域や家族です。

精神的に余裕をもった悠々自適な生き方は、お金はさほど必要はなく、いきがいに向けてチャレンジする勇気、想像力を常に持って、社会とどう繋がるか、得意なことに軸足を移すなど考えましょう。

目標リストアップ

目標はいくつあってもいいので、とにかく全部リストアップした後「重点選択」しましょう。

例えば、

海外で行きたいところ

語学勉強

趣味の音楽演奏

落語の実演

スポーツ

資格取得

起業

など、この中から、本当に実現したい項目を見極め、行動に移すためにはどの様なスキルが必要かを認識して、地道に努力することです。

定年後心掛けたいこと

・ 配偶者に感謝し良好な関係を築く

・ 体調、健康に十分留意した生活習慣

・ 自由な時間を趣味にあて、レベルは趣味の範囲にとどめない

・ 学びは最高のレジャー お金や健康、時間のゆとりだけでは問題は解決しない

・ 居場所を探す、自分が安心して居られる場所を探す

・ 得意なことで社会との接点をもち、お客様や仲間として接触する

・ 実行プランを立案し、焦らずに急ぐ習慣を身につける

・ 自分への投資も考え節約もほどほどに、身銭をきる

定年後やってはいけないこと

・ 細かい経済プランはたてない

・ 八方美人にはならない

・ 再就職に 固執しない

・ 資格をとれば何とかなるは間違い

・ 他人の評価を気にしすぎない

・ 定年後、田舎暮らしや海外暮らしには落とし穴

・ 疑うことも時には必要

・ 健康オタクになりすぎない

定年後の収入

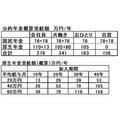

年金は大きく「公的年金」、「企業年金」、「個人年金」の3つに分けます。

公的年金受給額は下表の通りですが、夫婦で年間280~340万円程度です。

企業年金、個人年金、投資収入や労働収入は個人により差があります

。

定年後の収入

・ 定年後の生活費

60歳代の平均支出は夫婦月23万円=年間約280万円、70歳代では20万円=年間約240万円です。

60歳から死ぬまでは約1億円になります。

月30万円の支出がある場合は、年間360万円(60代)、320万円(70代)、死ぬまでは1億3,200万円です。

・ 税金

公的年金にも所得税、住民税がかかります。

・ 健康保険(3種類)

国民健康保険、任意継続保険2年、家族の被扶養者、75歳からは後期高齢者医療制度です。

健康保険費は、収入で変化しますが、年間15~20万円程度は見ておきましょう。

収支のまとめ

・ 月23万円の支出の場合、年金だけで夫婦2人の生活は可能ですが、月30万円の支出の場合、年80~40万円の貯蓄取り崩しになる可能性があり、約2,000万円分の貯蓄か他の収入が必要です。

共働き夫婦は定年後、余裕のある生活ができますが、現役時代には自分の年金額は分りにくく厚めに貯蓄や個人年金に回している方が多い様です。

・ 年金定期便では、受け取る年金見込額は50歳未満の方は支払った保険料に対する年金額、50歳以上の方は、60歳まで保険料を支払ったと仮定した年金額です。

50歳までは正確な年金額を知るには日本年金機構HPへログインして調べる必要があります。

金融審議会では、市場ワーキング・グループから6月3日に「高齢社会における資産形成・管理(pdf)」が 発表され将来の年金減の示唆をしていますが、自分のケースを冷静に判断していきましょう。

・ 自営の方で国民年金だけの加入の場合は、年金額は不足しますので、小規模共済やiDecoなどに加入して不足分を補うようにしましょう。

・ 将来が不安だからという理由だけで、現在の生活を犠牲にしてまで貯蓄や個人年金、年金保険に加入するのではなく、おおまかでいいので将来の現金収支を知っておきましょう。

多くの方が、今必要なお金を将来に回してしまい、現在の生活が窮屈になっています。

住宅、子育てが終わると急激に収支が改善する場合が多いのでキャッシュフロー表での裏付けをしておくのが得策です。(執筆者:淺井 敏次)