目次

給与所得控除額とは

給与所得控除は、「給与所得」の収入がある方に関係してくる所得税・住民税に関する制度です。

給与所得とは、勤務先から受ける給料、賞与などの所得のことをいいます。

そして、給与所得の計算式は次の通りです。

この給与所得控除額は、その給与収入を得るために実際にかかった費用(経費)に関係なく、収入金額に応じて自動的に計算されます。

個人事業主などの「事業所得」での必要経費は、その収入を得るために実際にかかった経費が対象ですので、大きな違いがあります。

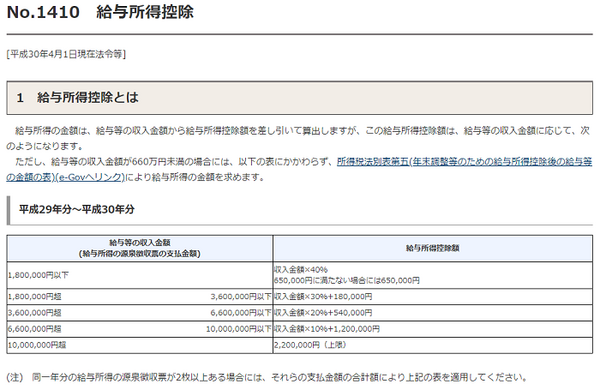

給与所得控除額は国税庁のホームページに記載されています。

給与所得控除額の減額が進行中

この給与所得控除額ですが、2012年分以前までは上限額の設定はなく、下記の計算式で計算された金額が給与所得控除額でした。

収入金額 × 5% + 170万円 = 給与所得控除額

ところが、2013年分からは高所得者に限り給与所得控除額の上限額が定められ、収入金額が1,500万円超の場合には上限額が245万円となりました(2015年分まで続く)。

そして、2016年分では、収入金額が1,200万円超の場合には上限額230万円と、収入金額の上限の引き下げとともに給与所得控除の上限も引き下げられました。

2017年分からは、さらに収入基準や控除額が引き下げられ、1,000万円超の場合には上限額が220万円となり現在に至っています。

それだけでは終わりません。

2020年分(来年)からは、年収850万円超の場合には給与所得控除額の上限額が195万円(※)になります。

・特別障害者に該当する人

・年齢23歳未満の扶養親族がいる人

・特別障害者である同一生計配偶者または扶養親族がいる人

この給与所得控除額の引き下げにより、その分だけ所得税額が増加します。

例えば、給与所得控除額が100万円引き下げられ所得税率が20%の方の場合には、単純計算ですが所得税額が20万円増加するということです。

給与所得控除額は、今後どうなるのか

高所得者の定義が2013年分では1,500万円だったのが、2020年分では850万円にまで大幅に急速な勢いで引き下げられています。

今後も、給与所得控除額の上限額が設定される年収額の基準が引き下げられていく、もしくは、給与所得控除の金額自体が引き下げられる可能性は十分に考えられるでしょう。

言い換えると、目に見えにくい形で所得税額や住民税額が増額されることを意味しています。

なじみが薄い制度かもしれませんが、私たちに影響を及ぼす制度であります。

今後も毎年の税制改正には注意して確認しておく必要があります。(執筆者:岡田 佳久)