という高齢女性の相談を受けました。

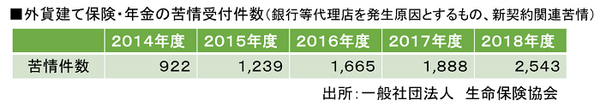

外貨建て保険を巡っては、契約内容やリスクが十分に理解されないまま契約に至り、トラブルになるケースが増えています。

生命保険協会の発表によれば、生命保険会社に寄せられた外貨建て保険の苦情受付件数は年々増加しており、中でも銀行等代理店での契約の苦情件数は2,543件(2018年度)に上っています。

そこで、相談者の「豪ドル建て一時払い終身保険」を例に、外貨建て保険の仕組みと為替リスク、金融トラブルに巻き込まれないために心がけたいことを紹介します。

目次

外貨建て保険の仕組み

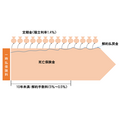

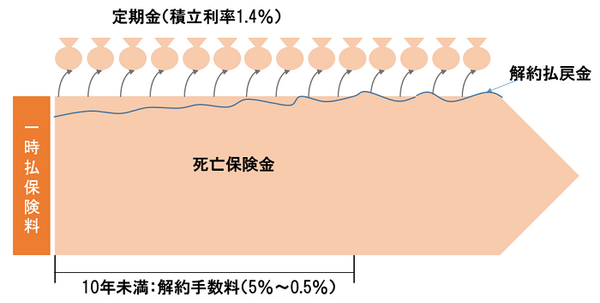

外貨建て保険とは、外貨で保険料を払い込み、外貨で保険金や解約返戻金などを受け取る仕組みの保険です。

相談者の保険を事例に、外貨建て保険の仕組みを見ていきましょう。

相談者の保険:解約払戻金が目減り

相談者の保険は、

でした。

保険は債券で運用されているため、途中で解約する場合には債券価格の変動に応じて解約払戻金は変動し、10年以内の解約については解約手数料が0.5%~5%引かれます。

この保険なら毎年14万円ほど受け取れます。

預金にしておくのは勿体ないので、当面使う予定がないご資金であれば、預け替えた方が…」

というような説明を受け、相談者は「保険として元本が保証され、楽しみに使えるお小遣いがもらえる預け先」と理解して契約したそうです。

ところが、解約してみると解約払戻金は約862万円と140万円も目減りしていました。

加入から4年目の解約であるため解約手数料が引かれることは覚悟していましたが、「まさかこんなに引かれるとは」と納得がいかないご様子でした。

損失の原因は「為替リスク」

この損失の原因は、

にありました。

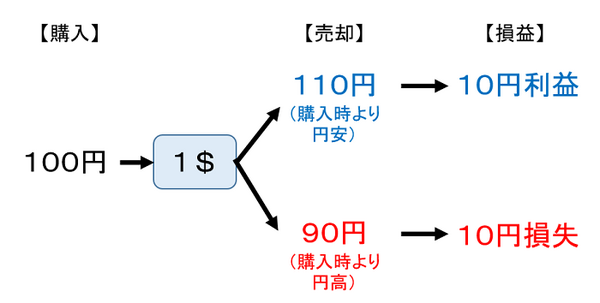

外貨建ての金融商品では、通貨を交換する時の交換比率(為替レート)が動くことにより利益や損失が出ることがあります。

外貨建ての金融商品を購入した時(円を外貨に換えた時)より売却した時(外貨を円に戻した時)が円安になると利益が出ますが、逆に円高になると損失が出ます。

相談者が保険を契約した時の為替レートは1豪ドル=約86円、解約した時の為替レートは1豪ドル=約75円でした。

契約時より10円以上も円高になった時に解約したため、円に戻した時に損失が発生しました。

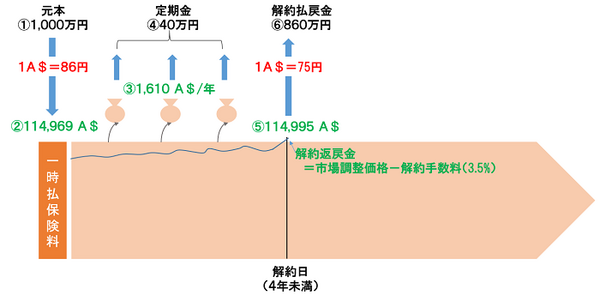

保険契約から解約までのお金の流れ

この保険の契約から解約までのお金の流れを整理すると次の通りです。

(2) 11万4,969豪ドルを一時払い保険料として払い込む

(3) 年に1度、定期金1,610豪ドルが支払われ

(4) 3年間で受け取った定期金の総額は約40万円

(5) 解約を申し出た時点の解約払戻金は11万4,995豪ドル

(6) 解約払戻金が豪ドルから円に転換され約862万円が支払われた

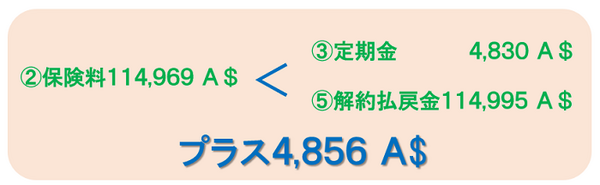

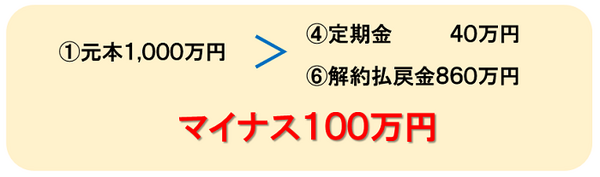

ここで着目していただきたいのは、豪ドルベースでは損失が出ていないことです。

(5) の解約払戻金は払い込んだ保険料を若干上回っており、受け取った定期金を合わせると、4,856豪ドルのプラスです。

ところが、実際に受け取った金額(円)を見ると、支払った金額より受け取った金額が100万円マイナスとなりました。

1豪ドルあたり10円だけ円高になったことが、100万円の損失をもたらしました。

為替リスクについて

などと説明されると軽く考えてしまいがちですが、為替の影響は大きいのです。

為替リスクとうまく付き合うために契約前にすべきこと

このような為替リスクと上手に付き合うために、契約前に確認していただきたいことがあります。

1. いまの為替相場を確認する

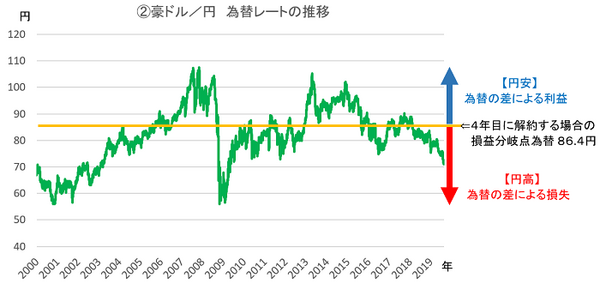

そして、過去20~30年の為替の動きから、「今が円高なのか、円安なのか」を確認してください。

「豪ドル 為替相場」などとキーワードを入れて検索をすれば、為替の動きが一目で分かるグラフを見ることもできます。

米ドルが115円になり一般的には円安と言われていた時期、米ドルの外貨預金を保有している方が「売るに売れない」と嘆いていました。

話を伺うと「今が買い時です」と銀行の窓口で勧められ、1米ドル = 123円の時に購入したのだそうです。

2015年に購入した時以降、1米ドル = 123円より円安になることがなく、「この先120円台になることがあるのか、と疑問に思いながら持ち続けている」ということでした。

外貨建ての商品を購入する場合、円安の時期に購入するのは不利であることがお分かりになるかと思います。

2. 損益分岐点為替を確認する

「60歳の時に解約する場合」、「満期が来た時」など一定時点を想定して、「その時の為替がいくらになると損が出ますか」と損益分岐点為替を確認しておきましょう。

例えば、今回の豪ドル建て終身保険を4年目に解約する場合、1豪ドル=86.4円より円安であれば損は出にくいという目安を持つことができます。

「これ以上円高になると損が出るだろう」というモノサシを持っておけば、解約のタイミングを見誤ることはないと思います。

また、円高で損失が出そうな時に保険金等を受け取る必要があれば、外貨のまま受け取るという方法も選択できます。

3. 商品の為替リスクと付き合えるか確認する

次に、為替による利益または損失が出やすいかを過去の為替の動きから推測しましょう。

(1) 為替レートの過去の推移を確認

過去20~30年間の為替の推移を見て

・ 平均的にはいくらくらいか

・ ここ最近(5年~10年)の傾向はどうか

とある程度の相場観を持って、検討中の商品の為替リスクと付き合えるか否かを考えてみましょう。

例えば、豪ドルの過去20年の為替レートの動きを確認すると

・ 平均すると大体82円くらい

・ ここ10年は70円~110円くらいで推移し、ここ5年は円高の傾向にある

ということが確認できます。

(2) 損益分岐点為替で回避の可能性を探る

続いて、先ほどの損益分岐点為替を用いて、4年目に解約する場合に為替による損失を回避できる可能性はどの程度だろうかと推測します。

仮に、損益分岐点為替が1豪ドル = 50円の金融商品があったとしたら、為替損失を回避できる可能性が高いと考えることができるのではないでしょうか。

ただし、これは過去のデータであって未来を約束するものではありません。

そして、為替の動きを予測することは専門家でも困難ですので、今後の為替が読み通りに動くとは限りません。

あくまでも過去の推移から見た可能性を確認し、資金の使用目的や使用時期に照らして、為替の変化を許容できるか否かを検討してください。

外貨建て保険に加入している方の対処法

すでに外貨建て保険に加入している方から「悪い保険に加入してしまったのではないか」と心配になったという方もいらっしゃいましたが、外貨建て保険が一概に悪いというわけではありません。

加入目的によっては外貨建て保険がご自身に合っている場合もあります。

そもそも「リスクが高い金融商品 = 悪い金融商品」ではありません。

外貨建て保険は、為替の影響を受けてプラスにもマイナスにも振れ幅が大きいという特徴を持った商品ですから、為替リスクと上手に付き合う必要があるのです。

前述のように、保険料を払い込んだ時点の為替レートを確認し、損益分岐点為替の目安を持っておくことが大切です。

そして、実際に解約や満期を迎える時は、まず

と円で受け取った場合の為替による影響を事前に確認しましょう。

保険金等は受取方法を選択できると思いますので、為替の損失が出るタイミングで保険金等を受け取る必要がある場合には、外貨のまま受け取る方法も選択することで為替の損失を回避できます。

受取方法等の詳細については保険会社にご相談ください。

金融商品トラブルに巻き込まれないために

銀行の窓口販売による外貨建て保険のトラブルが増えている要因は2つあると思います。

トラブル要因1. 購入者側の問題

1つは、購入者側の問題で、「勧められるままに契約している」ことにあります。

かんぽ生命の不適切販売もしかりですが、「銀行が勧める商品は安全性が高い」という思い込みや、銀行を信頼して「良かれと思って勧めてくれているはず」と他人任せになっていることが一因です。

相談者も40年来の付き合いがある銀行だから「私のことを思って勧めてくれている」と信じ込んでしまわれたようです。

自己責任時代には「自分で考え、自分で守る」という姿勢が必要ですね。

トラブル要因2. 販売者側の問題

2つ目は、販売者側の問題で、説明義務を果たしていないことにあります。

商品知識の不足などスキルの問題だけでなく、顧客本位ではない販売姿勢に問題があるのではないかと筆者は考えます。

相談者に「なぜこの時期に豪ドル建ての終身保険を解約したのか」と尋ねしたところ、同じ銀行で「もっと積立利率のよい保険がある」と勧められ、既存の保険を解約し、その資金で新たな保険に加入したということでした。

加入し直した保険の積立利率は2.02%、元の保険は1.4%(豪ドル建て)でした。

日本円で比較すると受け取る金額の差額は年間3~4万円程度です。

20年経過しても100万円の損失を回復することはできないでしょう。

新たな保険は、さらに複雑なしくみで、10年経過後は死亡保険金の最低保証もなくなります。

誰のための見直しだったのか、まずは納得のいく説明を求めるようアドバイスさせていただき、相談窓口などご案内しました。

金融商品トラブルを未然に防ぐ方策

このようなトラブルが発生した場合の相談窓口として、消費生活センターや業界団体の相談窓口や裁判外紛争解決機関などがありますが、なかなか消費者が望む解決には至らないことが多いようです。

「消費者契約法」「金融商品取引法」「金融商品販売法」など消費者を保護する法律があり、金融機関の説明義務違反等により消費者が損害を被った場合には損害賠償請求ができますが、裁判を起こしても「言った言わない」という消費者の訴えが認められにくいとのお話も伺いました。

金融機関の違法行為である説明義務違反の事実を立証する責任は消費者側にありますので、いったん損失を被ってしまうと被害救済は容易ではありません。

やはり、このような金融商品トラブルに巻き込まれないよう、未然に防ぐことが大切です。

そのためには、

「理解できないものには手を出さない」

を徹底してください。

「説明を聞いても分からない」のは決して恥ずかしいことではありません。

「適合性の原則」と言って、顧客の知識、経験、財産の状況、契約の目的に照らして照らして、不適当な勧誘を行ってはならないという規制があり、金融機関には顧客に合わせて顧客が理解できる説明を行う義務があります。

くらいの気持ちで、説明責任を果たしていただきましょう。

自分だけで判断せずに信頼できる人に相談を

そして、自分だけで判断せずに、家族や中立的立場の専門家など信頼できる人に相談することを心がけてください。

相談者は78歳でした。

信頼していた金融機関に裏切られたようなショックと自責の念で落ち込んでおられました。

そして「このような思いをする方が出ないように」と事例として紹介させていただくことを快諾いただきました。

本文が注意喚起として、お役に立ていただければ幸いです。(執筆者:日本FP協会CFP®認定者 小谷 晴美)