多くの人がコロナ禍の影響で、巣籠もり生活を余儀なくされています。

宅配や通信販売での買い物がぐんと増えたという方もいらっしゃるのではないでしょうか。

オンラインセミナーも盛んですが、手頃な金額で参加できるものも多く、「ここ数か月で10セミナー受けた」という話も聞きます。

これらの支払いには、クレジットカードやpay palなどのオンライン決済サービスが多く使われているようです。

また、「キャッシュレス決済に伴うポイント還元制度※」をきっかけに、電子マネーやスマホ決済アプリを使って買い物をする機会が増えたという方もいることで「見えないお金」が主流になりつつあります。

しかし、数字とお金の量が一致せず、使い過ぎてしまう人も少なくないようです。

そこで、キャッシュレス決済を上手にコントロールする方法をお伝えします。

※ 中小の小売店や飲食店でキャッシュレス決済をすると、国の補助金を元に、支払額の最大5%分が還元される、2020年6月までの時限措置。

目次

いったん減った借入者が、ふたたび増加に

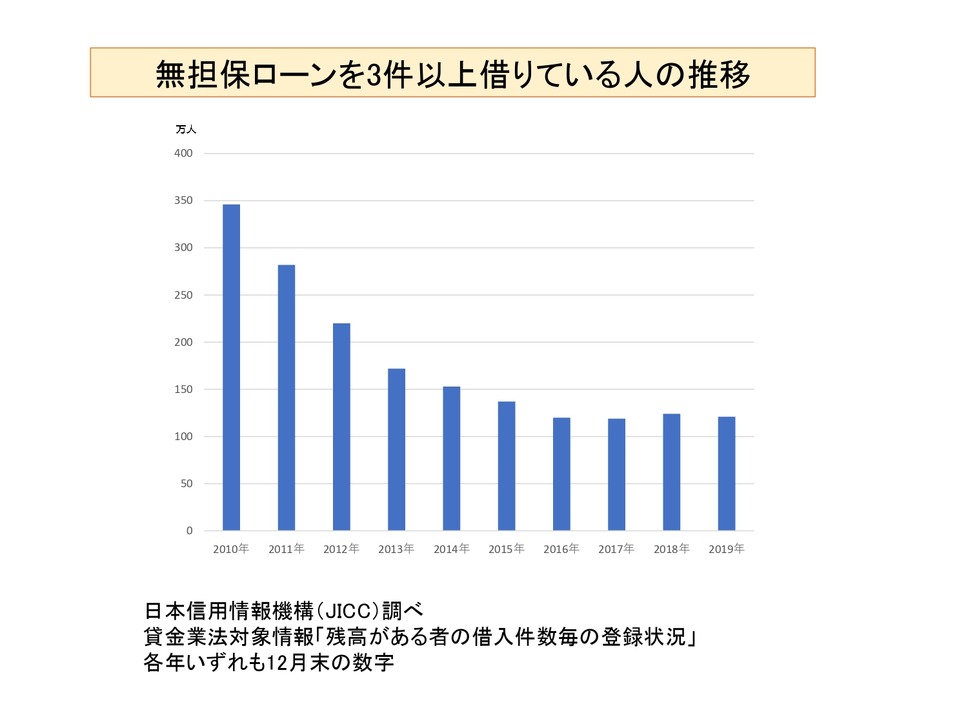

株式会社日本情報信用機構(JICC)「貸金業法対象情報」によると、貸金業者から合計3件以上の無担保ローンを借りている人は、2019年12月末で121万人にものぼるようです。

2010年6月に改正貸金業法が施行され、上限金利の引き下げや融資額の総量規制が導入されました。

その効果もあったのか、その年の12月末の346万人が徐々に減っていったのが、下の図からも見て取れます。

しかし、2017年12月末では119万人まで減ったというのに、また増加しているのが気になるところです。

参照:株式会社日本情報信用機構(JICC)「貸金業法対象情報」

これはいったいなぜなのでしょう。

明確な理由はわかりませんが1つ思い当たるのが、2018年10月のPayPayのQRバーコード決済サービスの開始です。

それをきっかけに、〇〇ペイと呼ばれるアプリをスマホにインストールする方が筆者の周囲にも目立ってきました。

これらはクレジットカードや銀行の口座情報をスマホに紐づけて、QRバーコード決済で簡単に買い物ができるものです。

少額の決済が積もり積もって支払いに支障が生じ、ついローンに手を出してしまったということもあるかもしれません。

キャッシュレス決済失敗談

キャッシュレス決済は便利ですが、それが赤字につながることもあります。

2人の事例を紹介します。

事例1:筆者の場合

買い物は現金派でしたが、2018年頃から食料品や日用品の買い物については、電子マネーやQRバーコード決済を積極的に取り入れるようになりました。

現金払いの時には、財布の中に

「これしかない」

というのが一目でわかり、使い過ぎを防ぐこともできたのですが、電子マネーではお金を使う痛みが感じられず、ついつい気軽に使ってしまいます。

スマホでのQRバーコード決済も銀行口座情報を紐づけしておけば、2つ3つタップすれば簡単にチャージができてしまうので、余計なものまで買ってしまうこともあるのです。

事例2:A子さんの場合

仕事が忙しくてなかなか店舗に行けないことから普段からネットで買い物し、クレジットカード払いで簡単に決済できるように情報を登録していますが、「カードは借金」と心に深く刻んで、買い過ぎに注意していました。

ところが、コロナ禍で在宅時間が長くなり、ストレスも重なってネットショッピングの回数が増加してしまいました。

臨時休業やイベント中止で行き場を失った食品を格安で購入できるサイトにはまってしまい、気づけば、1か月の手取り収入分の買い物をしてしまったそうです。

格安購入サイトでは、オンライン決済サービスを導入している生産者・業者が多く、わざわざお金を振り込みに行かなくともクレジットカードで簡単に決済できてしまいます。

気軽に購入できるのと、人助けをしなくてはという気持ちもあったことから、つい買い過ぎてしまったようです。

このように、キャッシュレス決済は簡単に買い物できるので便利な反面、後先考えずに買い過ぎてしまうことがあるのです。

では、いったどうしたらよいのでしょうか。

上手にお金をコントロールする方法は3つ

ポイント1:分ける

お金をコントロールするために、封筒やクリアファイルなどに

・ 日用品

・ 趣味

などというように、費目ごとに予算を立ててお金を入れて管理する、いわゆる「袋分け管理」を実践している人もいます。

人は分けておくと、同じお金でも別物ととらえる傾向にあるようです。

「食費の袋に入っているお金は、趣味に使ってはいけない」などと考え、その範囲内で使っていこうとしていくのです。

キャッシュレス決済を利用する場合にも、分けることを意識してください。

・ 日用品はアプリを入れて、スマホ決済で支払う

・ 衣服や外食はクレジットカード

というように、費目ごとに利用するものを分けてみるのもポイントです。

この時に予算を立てることも忘れずに行ってください。

ことでしょう。

例えば、食費は1~4週目は1万円ずつ、5週目は5,000円使うというように、自分なりに考えてみましょう。

ポイント2:記録する

家計簿をつけていないという方は少なくありません。

絶対につけなければならないものではありませんが、お金をコントロールすることができない間はつけてみることをおすすめします。

お金の使い方の癖など、数字から読み取れることもあることでしょう。

筆者の場合には、無料家計簿アプリをダウンロードし、費目を数少なくし、

・ 日用品

・ 医療費

・ 教育費

・ 外食・趣味

・ 固定費

・ その他

といった程度で管理しています。

「じゃがいもが158円、豚肉が217円」というように、細かくつける必要はありません。

後で何を買ったのか確認したい時のために、1~2か月の間はレシートを捨てずに取ってあります。

なお、チャージしたお金で買い物をする時には、支出日は「チャージをした日」なのか、「買い物をした日」なのか、タイムラグが生じるので悩むところです。

どちらが正解ということはありませんが、筆者は以下のように決めています。

・ 備考欄にはチャージ残高を買い物の都度入力

ポイント3:振り返る

です。

家計簿を見ると、どの費目が予算オーバーだったのかが一目でわかります。

保管していたレシートを見て、これは無駄遣いだったかもと思う物に記しをつけていきましょう。

例えば「鶏もも肉が割引されているからと言って何度も買っていたけれど、胸肉のほうが安かったのに」などということに気がつくかもしれません。

その気づきを翌月の買い物に生かせばよいのです。

これを繰り返すことで、どんどんと使い方が上手になっていくことでしょう。

キャッシュレス決済は便利なうえにポイントがつくなどのメリットも多く、今後も広がっていくことでしょう。

しかし、お金を使っているという感覚がなかなか持てないデメリットもあるのです。

日頃から使い方を意識していきましょう。(執筆者:横井 規子)