コロナ禍における国民への給付を巡り、所得制限を設けると給付が遅くなるため、所得制限なしで給付し、給付金に課税すれば高額所得者から納税してもらえると主張する「課税論者」が多数見受けられました。

しかし仮に課税対象にしたとしても、給付金の所得分類から考えると高額所得者に納税してもらえるとは限りません。

それどころか、運の悪い人が納税になることすらありえるのです。

目次

高額所得者ほど納税額が多くなる一般論の理屈

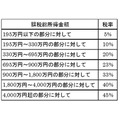

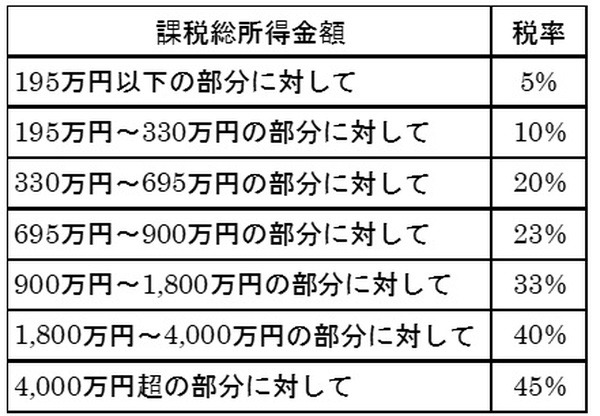

毎年の個人所得にかかる税金は、国に支払う所得税と地方自治体に支払う住民税です。

住民税は課税所得にかかる標準税率が10%と決まっており、自治体によって税率に若干の差がある程度です。

所得税に関しては、課税所得の大きさによって税率も変わります。

課税なら一時所得に該当する給付金

特別定額給付金は、新型コロナ税特法(新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律等)の規定で非課税となりました。

所得分類は10種類ありますが、仮にこの税法で非課税規定がされなかった場合、10種類のうちどの所得にあたるのでしょう。

これは臨時の給付金にあたるため、一時所得に該当します。

臨時的な所得に対する税負担を和らげるために、一時所得に関しては特殊な計算が行われます。

50万円の特別控除で無税となる場合も多い

事業所得・給与所得といった生業の所得、もしくは雑所得などに関しては、下記の数式で算定されます。

給与所得者の場合は、経費は特例を使わない限り、収入額によって自動的に決まります。

ところが一時所得は下記の数式で計算され、課税所得を算出する際には1/2をかけます。

特別定額給付金に要した支出は0円ですが、10万円から特別控除額を差し引いたら0円であり、たとえ特別定額給付金が課税でも、これでは所得税・住民税の納税額は発生しません。

ほかに満期保険金などがあれば合算して計算

ただし、同じ令和2年に他に一時所得に該当する収入があれば、給付金により納税額が発生する余地が生まれます。

一時所得に該当する代表的なものとして、下記のものが考えられます。

・ 満期保険金・保険の解約返戻金

・ 馬券の払戻金

・ 立ち退きによる移転費用の補償金

10万円の給付金以外に、たまたま令和2年中に上記のような所得が40万円超あると納税額が発生します。

一時所得が複数あった方が納税となり不公平

仮に特別定額給付金の所得分類が雑所得となって課税されるのであれば、課税論者が主張したように高額所得者から多額の納税を見込めます。

しかし一時所得となると、令和2年にたまたま多額の保険金を受け取った人、馬券の払戻金を申告した人、立ち退きで課税が生じるほどの補償金をもらった人などに納税が集中し、課税論者が見込んでいたような高額所得者の納税と全く違う方向に向かう危険性すら出てきます。

こうした点をふまえれば、特別定額給付金の非課税もやむなしと考えざるをえません。(執筆者:石谷 彰彦)