今年はコロナウイルス感染拡大の影響で、事業の業績が悪化した個人事業主や、給料が減少した会社員・パートの方も多いかと思います。

そんな方に、年末の駆け込み節税法をご紹介します。

目次

節税法には2種類ある

節税には大きく分けて2種類あります。

所得税の計算上、まず、収入金額から必要な経費等を控除して所得金額を算出します。

この必要な経費等を増やす方法が1つ目の節税法です。

所得税の計算イメージ

収入金額 ― 必要経費等 = 所得金額

(所得金額―所得控除)× 税率―税額控除 = 所得税額

さらに、所得金額から所得控除を差し引けます。

一定額以上の医療費を支払っていたり、社会保険料を支払っていたり、扶養している家族がいる場合、その個人的な事情を加味して税金が計算される仕組みになっています。

住宅ローン減税等は「税額控除」といって、税率をかけた後の金額から直接その金額を差し引けます。

所得控除や税額控除の控除を増やす方法が2つ目の節税法です。

必要な経費等を増やす

給与所得者

給与所得者には下記表のとおり、55万円~195万円のみなし経費が認められています。

さらに、給与所得控除額の1/2を超える特定の支出(要件を満たした資格取得費や転居費等)がある場合には、確定申告をすることで特定支出控除として所得金額から差し引けます。

ただし、給与の支払者の証明書等を添付する必要があるため、勤務先が積極的に推進していなければなかなか利用しづらい状況です。

それでもお得な制度ですので、今年転勤や資格取得等で多額の出費があった場合には、この機会に金額を集計してみて、もし該当する場合には勤務先に相談してみましょう。

詳細は国税庁HP「令和2年分以後の所得税に適用される給与所得者の特定支出の控除の特例の概要等について(情報)」を参照ください。

個人事業主

個人事業主の必要経費は多岐に渡りますが、ムダな経費を支出しても本末転倒です。

資金繰りに余裕がある場合には、来年に予定していた事業のために本当に必要な投資を、今年中に始めるかどうか等検討する余地はあります。

それよりも、個人事業主の節税といえば、まずは青色申告承認申請書を提出することです。

青色申告承認申請書を提出して一定の要件を満たせば、30万円未満の少額減価償却資産を一括で経費化したり、個人事業主は3年間赤字を繰り越せます。

最高65万円の青色申告特別控除をしっかり取る準備もしておきましょう。

青色申告承認申請書は原則その年の3月15日まで(その年の1月16日以降、新たに事業を開始した場合には開始日から2か月以内)に税務署に提出する必要があります。

ただし、新型コロナウイルス感染症拡大の影響により期限内に提出することができなかった場合には、個別に期限延長が認められる可能性があります。

参照:国税庁

控除を増やす、漏らさない

配偶者控除、扶養控除、社会保険料控除等さまざまな控除がありますので、まずは年末調整や確定申告で申告漏れがないように注意しましょう。

医療費控除 → 確定申告のみ

医療費控除は年間に原則10万円以上治療のための医療費を支払った場合に、下記のとおり計算した金額の所得控除が受けられる制度です(上限200万円)。

通院のためのバス・電車代や治療のための柔道整復師等による施術は、医療費控除の対象です。

一方で、予防接種の費用やコロナウイルス感染予防のマスク等は対象外になります。

医療費控除の計算式

1年間の支払総額―保険金等で補てんされる金額 ― 10万円※

※その年の総所得金額等が200万円未満の人は総所得金額等の5%の金額

セルフメディケーション税制 → 確定申告のみ

1年間で10万円ほど多くは医療費がかからなかったけれども、対象医薬品を1万2,000円以上購入してレシートを残している人は、健康診断等を受けたり予防接種をして疾病予防をしている場合、セルフメディケーション税制を適用できます(上限8万8,000円)。

セルフメディケーション税制の計算式

1年間の対象医薬品購入総額 ― 1万2,000円

詳細は国税庁のHPを参照ください。

小規模企業共済等掛金控除 → 確定申告・年末調整

小規模事業を営む経営者や役員のための退職金制度「小規模企業共済」に加入していない個人事業主の方は、今からでも加入をオススメします。

月額千円~7万円の掛金全額が所得控除になり、1年分(最大84万円)前納も可能です。

銀行の窓口で12月最終営業日までに手続きを行えば今年分の控除として節税できます。

年末の駆け込みの場合には、現金で支払う必要があります。書類の不備等で当日手続きできない可能性もあるため、少なくとも最終営業日数日前までに手続きを行いましょう。

年末の駆け込みの場合の払込証明書は翌年2月中旬に郵送されます。

給与天引き以外の方法でiDeCoに加入している方は、毎月10月以降に国民年金基金連合会から小規模企業共済等掛金払込証明書が送付されます。

iDeCoの掛金は全額が所得控除の対象ですので、年末調整や確定申告で小規模企業共済等掛金控除として忘れずに申告しましょう。

参照:中小企業基盤整備機構

寄附金控除(ふるさと納税等) → 確定申告・ワンストップ特例

ふるさと納税も、年内に実施しておきたい節税法の1つです。

実際に税金が安くなるわけではないですが、被災地等応援したい自治体に寄附することで実質2,000円の出費でさまざまな返礼品や特産品をもらえます。

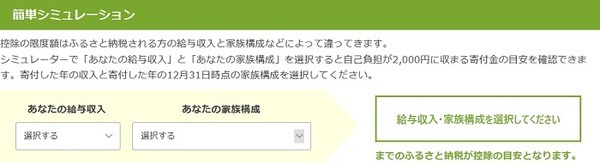

ふるさと納税を正しく利用するためには、上限額のシミュレーションが欠かせません。

シミュレーションを上手に活用して、忘れずに年内に寄附しましょう。

寄附金控除には、今年は新型コロナのために中止になったイベントのチケット代が新たに対象になっています。

払い戻しを受けていないイベントチケットがある場合には、主催者から払戻請求権放棄証明書等を入手し、確定申告をすることで一部税額控除として戻ってきます。

文部科学大臣による指定を受けた対象のイベント等詳細はスポーツ庁のHPを参照ください。

個人事業主は確定申告に向けて帳簿作成もお早めに

この時期確認しておきたい節税法についてご紹介しました。

帳簿付けが遅れていて収支の把握から始める必要がある個人事業主の方もいるかと思います。

帳簿を作成することではじめて、上記の節税法のどれをいくら適用すればよいのかがわかります。

確定申告を税理士にスポットで依頼するつもりの方も、早めに相談に行き、ついでに節税対策もしてしまいましょう。(執筆者:税理士 増田 かづさ)