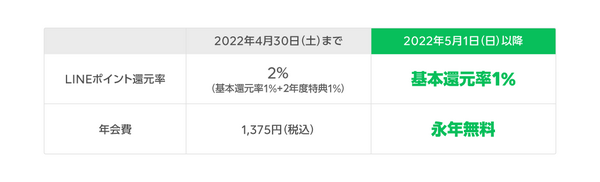

3%という高還元率で一気に広がり、その後20214月からは還元率2%に落ちたものクレジットカード単独での還元率が非常に高かった「Visa LINE Payクレジットカード」。

残念ながら2022年5月1日に再び還元率が落ちる事が発表されてしまいました。

便利すぎて他のカードを良く知らない方も多く、今回は「これからの主力カードはどれか?」を検証します。

目次

1. Visa LINE Payクレジットカードについて

≪画像元:LINE≫

これまでは還元率2%、年会費は1,375円(但し条件クリアにより無料に)といった高還元率カードの代名詞でしたが遂に還元率が改悪となり、年会費無料・還元率1%の普通のクレジットカードとなってしまいました。

決して極端に低い還元率ではありませんが、同条件のカードなら他にも多数あるためメインカードにするには物足りない物となってしまいましたので今回は、今すぐ切り替えられる代替案をいくつか考えてみたいと思います。

代案 (1) :三井住友カードNL(ナンバーレス)

≪画像元:三井住友カード≫

特徴・メリット

最近、クレジットカードのセキュリティ対策として普及してきた感のある券面にカード番号の書いていない「ナンバーレス」カードの代名詞。

Visa LINE Payクレジットカードと同じ三井住友系列のカードなので、Vpassアプリでログイン情報やカードの利用情報が簡単に管理できる点もメリットです。

また、大手コンビニ3社とマクドナルドでタッチ決済での支払いが5%還元になるため、これらのお店をよく利用する人であればメインカードとして十分使えるでしょう。

更に、三井住友系列のカードを家族が持っていれば、1人当たり1%が追加で還元されます。

還元対象カードは指定されていますが、5人まで登録可能なため、基本5%+5%で最大10%還元が受けられるのです。

デメリット

上記4社での利用時は還元率が高い反面、基本還元率が0.5%と低めです。

マツモトキヨシやドトール等選べるお店を登録しておけば+0.5%になるキャンペーンも合わせて行っていますが、0.5%+0.5%=で1.0%なのでそこまで大きなお得度ではありません。

一部のお店ではメインカード、といった立ち位置になるでしょう。

代案 (2) :セゾンパール・アメリカン・エキスプレス・カード

≪画像元:セゾンパール・アメリカン・エキスプレス・カード≫

特徴・メリット

アメックス系列のカードで、こちらも完全ナンバーレス・年会費実質無料(年に1回1円以上利用)である点は前述の三井住友系カードNLと同じですが、QUICPay利用時に3%還元(永久不滅ポイント)となります。

また、スマホだけで新規申し込みが完結する事も出来、プラスチックカード不要でアプリだけで管理する事も出来ます。スピーディーに発行できる点も大変大きなメリットです。

デメリット

こちらも基本還元率は0.5%で、QUICPay利用時のみが高還元率となってしまいます。

そのためクレジットカードとして月々の引き落としや支払いを使っても低還元率なのは残念なポイントでしょう。

代案 (3) :リクルートカード

≪画像元:リクルートカード≫

特徴・メリット

前述のカードと違い、基本還元率が1.2%と一般カードで現時点で最高クラスの還元率となっています。

3%、2%を体験した後だと物足りなく感じますが現状では何も意識せず使える優良なクレジットカードです。

また、じゃらんやホットペッパーなどリクルート系サービスを使うとさらに還元率が+2.0%されるなどメリットも豊富です。

デメリット

あえて難点を挙げるならば、局地的に高還元率になるカードよりは還元率が低くなるところです。

キャンペーンをしていないお店であればリクルートカード、指定のお店ではこのカードといった使い分けをすべきでしょう。

代案 (4) :エポスゴールドカード

≪画像元:エポスネット≫

特徴・メリット

今回紹介する唯一のゴールドカードで、こちらも基本還元率は0.5%と低めです。

しかし年間で100万円を利用すると1万ポイントが還元されるため100万円の1.0%相当 + 基本0.5%=実質1.5%還元になるという考え方も出来ます。

※50万円利用なら2,500ポイント付与=+0.25%還元

年会費5,000円が掛かりますが、一般のエポスカードを利用し続ける事でインビテーション(招待)を受ける事が出来、その場合は年会費が無料となります。

ただし招待条件は明かされていないのが難点です。

デメリット

まず年間100万円利用=100÷12=毎月8.3万円以上は毎月使わないとポイントが得られません=0.5%還元のままです。

また100万円以上の利用だとポイントは増えないため、実質的な還元率が落ちてしまうのもデメリットと言えるでしょう。

クレカ単体での還元率だけでは選択肢が狭まる

電子マネーやQRコード決済と連動させれば還元率を上げる方法はまだ考えられますが、クレジットカード単体での還元率となると選択肢が狭まってきます。

不景気と呼ばれる時代だからこそ次のVisa LINE Payクレジットカードと呼べる、高還元率なカードの誕生を期待します。(執筆者:遠藤 記央)