A.本当です。でも、会社員の皆さん全員が控除を受けられるとは限りません。

給与所得者にも必要経費として「特定支出控除」が認められるようになり、平成25年分より勤務に必要な衣服費も特定支出に含まれました。

職場においてスーツの着用が必要な方はスーツ代も控除の対象となります。

但し、特定支出の合計額が一定額を超えていることや、給与支払者の証明が必要であるなど一定の要件があります。そんな特定支出控除の概要をご紹介します。

目次

特定支出の対象となる支出

2) 転居費(転勤に伴う転居費用)

3) 帰宅旅費(単身赴任等の場合で自宅へ帰るための旅費)

4) 研修費(職務に直接必要な技術や知識習得のための研修費)

5) 資格取得費(職務に直接必要な資格)

6) 図書費(職務に関連する書籍、定期刊行物等の購入費)

7) 衣服費(勤務場所において着用する事が必要とされる衣服費)

8) 交際費等(職務上関係のある者に対する接待や贈答のための支出)

これらの支出で下記要件を満たす必要があります。

*a) いずれも給与の支払者が証明したもの

*b) 給与の支払者から補てんされる部分があり、かつその補てんされる部分に所得税が課税されていない時は、その補てんされる部分は特定支出から除かれます。

*c) 6~8については6~8の合計額が65万円を超える時は65万円まで。

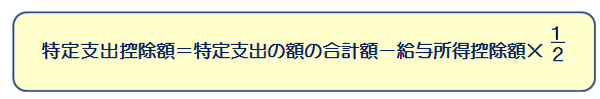

特定支出控除額の計算方法

その年の特定支出の額の合計額が、給与所得控除額の1/2(給与収入1500万円超の場合は125万円)を超える額が、特定支出控除額として給与所得から控除されます。

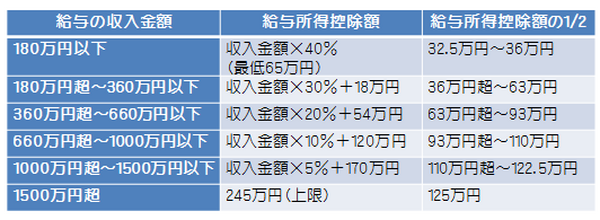

下表に給与収入と給与所得控除額の速算表、給与所得控除額の1/2の目安を示します。

「収入金額」とは源泉徴収票の右上に記載されている「支払金額」です。収入金額が500万円の方の場合、以下のように計算します。

特定支出控除額 154÷2=77万円

スーツ代・図書費・交際費で80万円支出した場合、特定支出額は65万円となります。(*cより)この場合、特定支出控除額は65万円-77万円となり、控除額はありません。

スーツ代・図書費・交際費に1~5の支出がる場合、例えば資格取得のための費用として25万円支出したとすると、特定支出控除額90万円-77万円=13万円となります。この場合で所得税率が10%と仮定し、相応の所得税が源泉徴収されていれば、住民税と合わせて2万6千円が還付(減額)されます。

(注)所得税が課税されていない場合、還付(減額)はありません。また、課税されていても課税金額が2万6千円より少ない場合、還付(減額)は課税金額が上限となります。

確定申告に必要な書類

源泉徴収票以外に下記書類を添付して申告書を作成します。

(2) 給与の支払者の証明書(参照 国税庁hp)

(3) 支出した金額を証する書類(領収書等)

詳細は下記国税庁hpをご参照いただくか、最寄りの税務署にお問い合わせください。

http://www.nta.go.jp/taxanswer/shotoku/1415.htm

「スーツの領収書なんてとってません」と言う声が聞こえてきそうですね。

確定申告というと会社員にはあまり関係ないというイメージがあったと思いますが、給与所得者の方も必要経費と思われる領収証を保管するなど、税金を自ら管理する意識を持つべき時代かもしれませんね。(執筆者:小谷 晴美)