目次

3つの「ない」に当てはまる方は借換をして心に余裕を

あなたは以下にあてはまりますか?

借換する方はどうしてしようと思ったのでしょうか?

2014年度民間住宅ローン借換の実態調査(住宅金融支援機構調査)によると

「金利が低くなるから」と「返済額が少なくなるから」が50%を超える

とのこと。

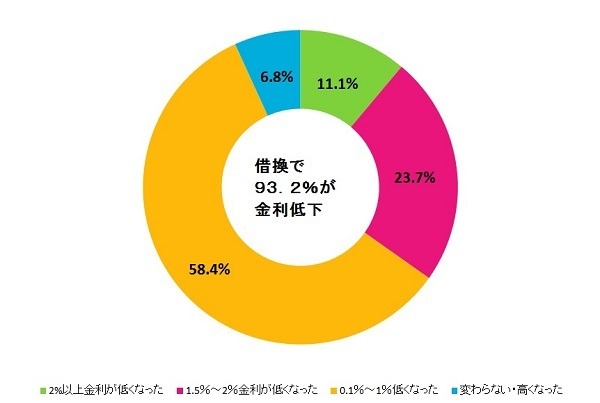

実際に借換によって金利が低下した方は全体の93.2%にもなります。

金利が低下した方を大まかに分類すると

・1.5%~2%金利が低くなった:23.7%

・0.1~1%低くなった:58.4%

・変わらない・高くなった:6.8%

一般的な、住宅ローンの借り換えの目安としては、以下の3項目に該当することが目安になります。

・住宅ローンの残りの金額が1,000万円以上

・現在の住宅ローンの金利差が1%以上

しかし、金利が低下した方の分類を見ると

・1.5%~2%金利が低くなった:23.7%

・0.1~1%低くなった:58.4%

・変わらない・高くなった:6.8%

0.1~1%低くなった方の割合が、58.4%と半分以上を占めています。

この結果からみると、「現在の住宅ローンの金利差が1%以上」ない場合でも、借換えによる効果を受けたことになります。

借換えに必要になる費用の確認

次に大事なのが、借換えをするための諸費用がいくらになるかです。住宅ローンの借換えは、新たに住宅ローンを借入れし、元の住宅ローンを全額返済することになります。

その為、借換えには、当初借入れをした時と同様に 諸費用が必要となります。金利が低くなっても、諸費用がかかるため合計では余計に支払うことになってしまう場合もあります。

1.保証料と手数料をチェック(金融機関によって異なります)

保証料なしでも手数料が「借入額の●%」というような場合には、保証料がかかる場合と同水準の負担となる場合もあります。保証料は、借入額と借入期間で決まりますので、借入期間が短い場合には保証料の方が安くなる場合もあります。

金利が少し高くても、初期費用が少ない方が総額で少なくなる場合もあります。金利だけでなく「手数料」と「保証料」のチェックが必要。

2.抵当権の設定費用

住宅ローンは対象となる住宅を担保にして借入れをしますので、抵当権の設定が必要となります。

借換えをすれば、以前の金融機関の抵当権を抹消して、借換え先の金融機関が抵当権を設定します。この手続きはどこで借換えすることになっても必要。

例えば、2,000万円の借入れで、約15~20万円程度になります。各金融機関の借換えシミュレーションで確認できます。

「手数料」、「保証料」がほとんどかからなくても、これらの登記費用(登録免許税と司法書士報酬)および、契約書の印紙代はかかるので、予算どりしましょう。

主な費用は以下の通りです。

・保証事務手数料:3万円程度

・司法書士手数料:5万円程度

・抵当権設定費用:借り入れ金額の0.4%

・印紙代 :2万円程度

借り換え金額が2,000万円とすると

・保証事務手数料:3万円

・司法書士手数料:5万円

・抵当権設定費用:8万円

・印紙代 :2万円

借換えの時期はいつ頃なのか?

住宅金融支援機構が実施した2014年借り換え利用者へのアンケート調査ではこのようになっています。

借換までの経過期間は、経過期間「5年~10年以内」が最も多く33.5%となっています。3年以内、5年以内と合わせると7割以上の方が10年以内に借換えをしていることになります。

・3年以内 : 28.0%

・5年以内 : 12.7%

・10年以内 : 33.5%

・15年以内 : 13.4%

・15年超 : 9.1%

・不詳 : 3.3%

調査結果を見てどのように感じますか? 私は、3年経過し4年目で借換えを行いました。

現在の住宅ローン金利は、種類別に示すと

20年固定金利 1.10%

15年固定金利 1.10%

10年固定金利 0.85%

5年固定金利 0.52%

変動金利 0.539%

このようになります。(2015年5月群馬県)

上記の金利と比べ、今借りている金利との差があれば、早めに借換えに動いた方が良いです。

借換えする場合には、準備しなければならない書類も多く、非常に面倒な部分があります。そのため借換えしようと思っていてもいざ実行となると時だけが過ぎてしまう方が多いのも現実です。

借換えすることでこれだけのメリットがあります。

<参考>

10年以内に借換えをする方が7割以上なので

住宅ローンの残高を2,000万円

現在借入の金利2.46%

を全期間固定金利1.46%でシミュレーションしてみます。

その結果、総返済額を231万円削減することが可能となります。月々の返済額を約1万円削減することが可能となります。

早めに行動することで、ムダな住宅ローン利息を払い続けることがなくなりますね。なので、借換しようと決めたら、早めに動いた方が良いです。

金利は、変動していくものです。今が超低金利の時代なだけでこの状態がいつまで続くのか誰にも分かりません。まだまだ続くかもしれませんし、もうこれが最後かもしれません。

以下の3つの「ない」に当てはまる方は、借換えも検討されてはいかがでしょうか。

毎月1万円で叶うことはあります。借換えをして、心に余裕を持ちましょう。(執筆者:栗原 昭博)