目次

私が株で儲けた成功法則

今回から数回に渡り、私が株で儲けた成功法則をお伝えいたします。

これは2016年度の株式相場が4分の1を過ぎて自分の資産残高をチェックしていた時に、自分も会社四季報と決算短信のように四半期ごとに運用成績と成功したポイントを紹介してみようとしたのがきっかけです。

それに加えて、2016年度の市場は下落基調ですが、私の資産残高はお陰様でプラスとなっているため、このノウハウを伝えるだけでも喜ばれるかなと感じたからです。

利益額が多い銘柄上位10社

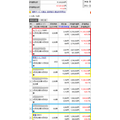

まず始めに、私の2016年度3月末の資産残高を下記に添付いたします。

画像では、保有株全ての資産残高と、利益額が多い銘柄上位10社が掲載されています。

そして、会社ごとに赤い枠、青い枠、黄色い枠で囲まれています。これは個人的に投資先の種類を分けており、赤い枠は成長株です。

*青い枠、黄色い枠は次回以降に解説していきます。

成長株はご覧の通り、ベスト3を独占しており、また各銘柄ごとの利益額も大きいです。

1位のアークランドサービス(3085)は130万円の投資が現在1,276万円となって、利益が1,100万円を超えて、購入時から株価は9.7倍になりました。

2位の株も利益は470万円超え、3位の株は200万円ですが、購入時から株価は4倍以上になっています。

あなたも、こういった大化けする成長株を1銘柄でも掴むことができれば、資産運用がすごく楽しくなるはずです。

成長株を掴む4つの極意を公開

そこで今回は、私がなぜ急騰する成長株を掴むことができたか?

4つの極意を公開いたします。

(1) 事前に有望な成長株かどうかをしっかり見極めること

見極める方法は、現在の業績だけではなく、過去の業績もチェックすること。理想としては、年数が進むたびに、利益が増え続けている会社です。

逆に、年度ごとに業績に格差がある会社は注意してください。

例えば、成長性は高くても増益と減益を繰り返したり、ある年度赤字に転落している会社は避けるべきです。

赤字の年があるということは、今後もう一度起こる可能性が否定できないですし、そもそも本業ではフォローできない部分で赤字が発生しているという事実もありそうです。

理想的な増益ペースとしては、年率15~20%を継続している会社です。

10%程度でも十分優秀ですが、逆に年率30%や40%で推移している会社は、長く続かないというのが過去の経験からの実感です。

続いても2年とか3年で、それ以上は続きません。

もちろん、その後10%程度に低下しても成長が持続するなら保有は続けたほうがいいですが、マイナスになる場合は注意ですね。

アークランドサービスは購入時の純利益が5億円でしたが、最新の決算では17億9,600万円となっております。

私は過去に利益2倍、株価2乗の法則というのを提唱しましたが、現在は利益が約3倍になり株価はその3乗、9倍に膨らんだことからも、この法則は当てはまっています。

参考までに、2位の株は2011年度から2013年度にかけて数回分割購入しております。

そのため、最初に購入したタイミングから利益は2倍を超え、株価は4倍近くまで増えておりますが、トータルでは保有時から2.5倍です。

3位の株は初回購入時は2013年でしたが、2013年から2015年で利益が2倍になり、株価は4倍以上となっています。

成長株に投資する場合は、業績が成長している株を見つけると同時に、その成長がどこまで継続していくのかを深く追及しながら、投資対象を選んでください。

*補足動画

利益2倍、株価2乗の法則が当てはまらないケース

本文で記載した利益2倍、株価2乗の法則が当てはまらないケースがあります。それについて、解説動画を作成いたしました。

(2) 割安なタイミングで購入すること

利益が高いベスト3銘柄はいずれも2010年から2013年まで、アベノミクスが始まる以前に購入した銘柄ばかりです。

当時は日経平均株価も低かったですが、個別株の割安度が高くその指標となるPERはどの銘柄も1ケタ台でした。

確かアークランドサービスに最初投資した時はPERが6倍台でした。それが、数年の時を経て大化け株となったのです。この事実を理解して運用方針を決めていきましょう。

だからといって、今はチャンスがないのかと考えてはいけません。

私はアベノミクス以前に投資した株が結果に繋がりましたが、2016年の今も次の成長株を探し出して同じように投資をし続けています。

具体的に銘柄は言えませんが、2016年度でもPERが低くて割安かつ、成長性が高い銘柄は多く存在しています。さらに、一時的に急落する場面では、割安度がさらに拡大します。

(3) 成長の持続性を確認しながら、買い増しをすること

成長株を見つけても、一度に大量買いをしたことはありません。

最初は最少単元(100株)のみ購入し、その後業績をチェックしながら、順調か予想以上なら買い増しを続けてきました。

その理由は投資に「絶対」はないからです。

結果的に上位3銘柄は大きく儲けていますが、その一方で、最少単元のみ購入して、その後イマイチな会社もあります。

伸びない株に投資資金を大量に使ってしまうと、それ以外の成長株を買い逃すことや、資金を効率よく活かせないため、慎重に投資をしています。

(4) 成長が続く限り保有を続けること

成長株を見つけて株価が値上がりしても、利益確定を急いだり安易に利益確定しないことが重要です。

成長株は上手くいくと、ご覧の通り株価10倍になる可能性があるため、せっかく見つけた有望株を成長途中で売ると後悔します。

思うように成長しない場合も、しばらくは我慢すること。

時期がくれば、いきなり成長加速する場合もありますが、そうなる前に売ってしまうと結果的に失敗となります。

その一方で、成長シナリオが崩れた場合は速やかに次の株に乗り換えることも必要です。

経験を積み実績をフォローすることが大切

お金は貴重だし、成長のない株に投資をしても富は生まれません。それなら、次の成長株を見つけて資金を移すことも必要でしょう。

その判断はかなり難しいですが、経験を積むこと、実績をしっかりフォローしていくことで見えてきます。

それでも悩んだ場合は、全ての保有株を動かさず、少量動かして様子を見ていきましょう。(執筆者:坂本 彰)